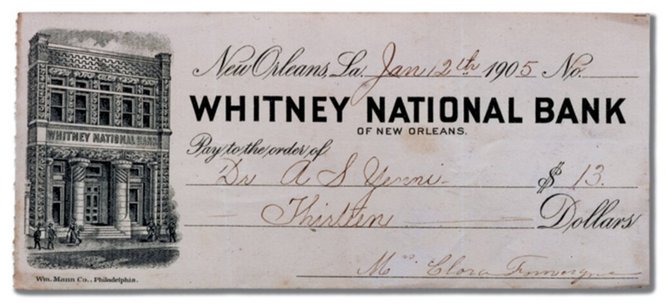

Czek jest to pisemne polecenie klienta skierowane do banku, aby wypłacił gotówkę z jego rachunku określonemu podmiotowi (remitentowi). Bank jest umownie zobowiązany do przeprowadzenia tej operacji, ponieważ zgromadzone na rachunku pieniądze należą do deponenta (jednocześnie są zobowiązaniem banku).

Jeżeli na rachunku nie będzie środków niezbędnych do realizacji płatności, czek albo spowoduje wystąpienie kredytu w rachunku bieżącym wystawiciela, albo też zostanie mu zwrócony jako niezrealizowany (brak wystarczających środków). W przypadku innych problemów technicznych (np. błędów w zapisie), bank może zwrócić czek na zasadzie „do wystawcy”. Pierwsze czeki wystawiono w Europie pod koniec XVII w. Stanowiły one skróconą formę weksla. O ile jednak podstawą wystawienia weksla była transakcja handlowa, o tyle zadaniem czeku – uregulowanie zobowiązania pomiędzy prywatnymi podmiotami bez fizycznego transferu aktywów materialnych. W przeciwieństwie do banknotu czek nie jest prawnym środkiem płatniczym. Nikt nie ma obowiązku jego przyjmowania.

Zakorzenione mocno prawa zbywalnych instrumentów określają prawa i obowiązki poszczególnych stron obrotu czekowego. Panujące zwyczaje i zalety czeków sprawiły, że w wielu krajach są one powszechnie przyjętą i godną zaufania formą płatności (państwa, w których nie było czeków, polegały na systemach przelewów). Zalety te były dla wszystkich oczywiste. Czeki były bezpieczniejsze od gotówki. Wysłanie czeku czyniło z systemu pocztowego system rozliczeniowy. Potwierdzeniem dokonania płatności był „papierowy ślad” (nie trzeba było zatem sprawdzać w banku remitenta, czy środki nadeszły). Niemniej systemy obrotu papierowego mają też wady. Jego uczestnicy narażeni są na oszustwa (zob. czek zakreślony). Papierkowa robota jest niewygodna dla użytkowników. Poza tym odbiorca czeku pozostaje narażony na ryzyko rozliczenia transakcji (zob. poniższy cytat), choć bank może też potwierdzić na czeku dostępność środków. Wreszcie obrót papierowy wymaga od banku zorganizowania kosztownego procesu rozliczeniowego. Powoduje to, że tego typu systemy zostaną ostatecznie zastąpione przez elektroniczne środki płatności.

Forma czeku jest ściśle określona przez prawo czekowe i dokument musi go zawierać:

- wyraźne wskazanie słowa „czek” w języku właściwym dla dokumentu,

- bezwarunkowe polecenie zapłaty określonej kwoty pieniędzy,

- nazwa trasanta – strona zobowiązana do zapłaty,

- miejsce realizacji czeku,

- data i miejsce wystawienia czeku,

- podpis wystawcy (trasanta).

Wyróżnia się trzy rodzaje czeków:

- czeki rozrachunkowe – pozwalają na rozliczenie bezgotówkowe, a odbiorcą czeku może być tylko posiadacz rachunku bankowego,

- czeki gotówkowe – zlecające bankowi wypłatę gotówki na rzecz posiadacza czeku,

- czeki zakreślone – realizowane wyłącznie na ręce bankiera lub stałego klienta banku.

W praktyce finansowej możliwe jest prowadzenie rozliczeń za pomocą czeków – to jedna z form płatności bezgotówkowych, popularna m.in. w Stanach Zjednoczonych czy w Wielkiej Brytanii. W Polsce nigdy nie była szeroko stosowana.

Wyrównać saldo

Banknot jest znacznie gorszą formą kredytu w porównaniu z czekiem. Wzięcie banknotu (nawet jeśli nie jest prawnym środkiem płatniczym) wiąże się tylko z zaufaniem do banku; przyjęcie zaś czeku oznacza również zaufanie do wydającego czek. Powiada on, że ma odpowiednie środki na rachunku, a bank twierdzi, że te pieniądze wypłaci.

Walter Bagehot, Czym jest panika i jak z nią sobie radzić? (1866)

Czek zakreślony

Praktyka stosowana w obrocie czekowym (papierowym systemie płatności) w Wielkiej Brytanii, polegająca na tym, że nie każdy może dany czek zrealizować. Na przykład wystawca czeku może zakreślić jego awers dwoma równoległymi liniami, biegnącymi po przekątnej, wpisując nazwę banku remitenta. Powoduje to, że płatność trafić może tylko do wskazanego banku, a nie do samego remitenta czy osoby trzeciej. Jest to dodatkowe zabezpieczenie przed kradzieżą czeku. Dla banku, w którym zrealizowany zostanie czek, adnotacja „na rachunek odbiorcy” oznacza zakaz wypłacania pieniędzy osobom innym niż remitent wskazany na czeku (rozpowszechnienie indosu i pojęcie „legalnego posiadacza” czeku powoduje, że czeki można zwykle przenosić na inne osoby).