Jest niewiele słów, które rozbudzają wyobraźnię inwestorów giełdowych, ale jednym z nich jest na pewno wyraz „dywidenda”. Słowo to jest coraz bardziej pożądane przez inwestorów lokujących swój kapitał w spółkach na GPW, tym bardziej, że sytuacja naszego parkietu pozostawia wiele do życzenia.

W tym artykule nie będę się rozpisywał na temat rodzimej giełdy oraz jej relatywnej słabości na tle innych parkietów. To temat bardzo obszerny. Na omówienie tego trudnego wątku przyjdzie jeszcze czas. Tematem zdecydowanie pilniejszym jest kwestia dywidend, powoli kończy się sezon wyników spółek za 2012 rok. Z każdym kolejnym dniem poznajemy nowe prognozy co do wysokości dywidend, oświadczenia i propozycje zarządu, przed nami pierwsze WZA dotyczące podziału zysku w spółkach (gorzej jeśli spółki generują straty i nie mogą wypłacić dywidendy). Przed nami zatem wiele miesięcy gorącego okresu, kiedy dywidendy będą wypłacane. Oprócz wzrostu kursu jest to dodatkowa korzyść dla akcjonariuszy, ale czy jest tak zawsze?

Jednym z podstawowych haseł, które są głoszone już na pierwszym roku studiów ekonomicznych jest stwierdzenie, że podstawowym celem działalności przedsiębiorstwa jest maksymalizacja jego wartości. Tak, chodzi o wartość, a nie o zysk. Swoją drogą zysk bywa ułomną miarą, można nim w dość prosty sposób manipulować. W większym czy mniejszym zakresie. Wartość dla akcjonariuszy można tworzyć w różny sposób, ale głównie poprzez wspomniany przeze mnie wzrost kursu akcji i wypłatę dywidendy. Należy pamiętać, że kurs akcji jest korygowany o wartość dywidendy w pierwszym dniu bez prawa do niej. Zdarza się, że inwestorzy o tym zapominają, szczególnie Ci z krótszym stażem.

Z pozoru może się wydawać, że wypłacanie dywidendy jest zjawiskiem pozytywnym. W większości przypadków tak jest. Nie można jednak zapominać, że czym innym jest dzielenie się częścią zysku z akcjonariuszami, a czym innym jest drenowanie spółki z gotówki. Nie bez znaczenia jest tutaj wielkość przedsiębiorstwa oraz jego długość funkcjonowania na rynku. Wiele z nowych i innowacyjnych spółek ostrożnie podchodzi do kwestii dywidendy. Chcą budować wartość dla akcjonariuszy, która jest odzwierciedlona we wzroście kursu akcji. Spółki te potrzebują sporo kapitału na rozwój, rozsądnym więc wydaje się przeznaczenie całego zysku netto na inwestycje.

Trochę inna sytuacja występuje w przypadku spółek dojrzałych, które odcinają kupony od prowadzonej przez siebie działalności. Ich potrzeby inwestycyjne są z reguły niewielkie. Jeśli brak sensownej okazji do zainwestowania przez spółkę wolnych środków, to powinna się dzielić ona zyskiem z akcjonariuszami. To są przykłady książkowe, rzeczywistość na GPW potrafi być inna.

Wróćmy jednakże do kwestii samych dywidend i tego co się dzieje z kursem akcji po dniu odcięcia.

Odcięcie dywidendy może spowodować tylko krótkotrwałe „załamanie kursu” po którym w ciągu kilku (kilkunastu sesji) kurs powraca do punktu sprzed odcięcia. Niestety w wielu sytuacjach kursy spółek po wypłacie dywidendy nie dość, że nie wracają do poziomu sprzed odcięcia to jeszcze dodatkowo tracą. Od razu pojawia się tutaj pytanie, czy nie lepiej zarobić na ewentualnym wzroście kursu przed dywidendą? Jest to jedna z opcji inwestycyjnych, ale kurs spółki nie musi rosnąć przed wypłata dywidendy, pomimo tego, że prosta logika mogłaby wskazywać na coś zupełnie przeciwnego.

Perspektywa dywidendy wcale nie musi być więc korzystna. Wiele też zależy od horyzontu czasowego inwestycji. Chciałbym skupić się na inwestorach krótkoterminowych, którzy chcą wykorzystać okres płacenia przez spółki dywidend jako sposób na relatywnie szybkie pomnożenie swojego kapitału. Poniżej analiza wykresów trzech spółek, które wypłacały dywidendę.

Pierwszą spółką poddaną analizie jest PZU, największy polski ubezpieczyciel i jedna z najbardziej płynnych polskich spółek. Spółka wypłaciła w 2012 roku dywidendę w wysokości 22,43 zł na akcję, stopa dywidendy wyniosła 6,22%, a więc była korzystniejsza od oprocentowania większości lokat. Dzień dywidendy przypadał 30 sierpnia, a pierwszy dzień bez prawa do dywidendy na 28 sierpnia.

Spółka od maja 2012 roku rozpoczęła silny trend wzrostowy, który dodatkowo wspierany był perspektywą wysokiej dywidendy. Nie bez znaczenia była także poprawa nastrojów na GPW. Od dołka z końca maja aż do pierwszego dnia bez prawa do dywidendy kurs spółki wzrósł o około 20%. Co ciekawe, kilka sesji przed nabyciem prawa do dywidendy kurs obniżył się o kilka procent. Takie działanie można tłumaczyć realizacją zysków po wielotygodniowym wzroście kursu. Nie wszyscy inwestorzy są zainteresowani otrzymaniem dywidendy. Podatek od dywidendy płaci się od razu w momencie jej otrzymania. Co więcej, wypłata dywidendy występuje po kilku tygodniach od dnia dywidendy. Część inwestorów nie chce zamrażać w ten sposób swojego kapitału.

Kurs PZU potrzebował tylko 12 sesji na odrobienie korekty kursu o wartość dywidendy. Kolejne miesiące przyniosły kontynuację trendu wzrostowego. Patrząc z perspektywy czasu, inwestycja w spółkę w analizowanym okresie była bardzo dobrym posunięciem, bez względu na fakt, czy zarobiliśmy na wzroście kursu przed dywidendą czy na tym, aby ją otrzymać i poczekać na powrót kursu do poziomu sprzed dywidendy.

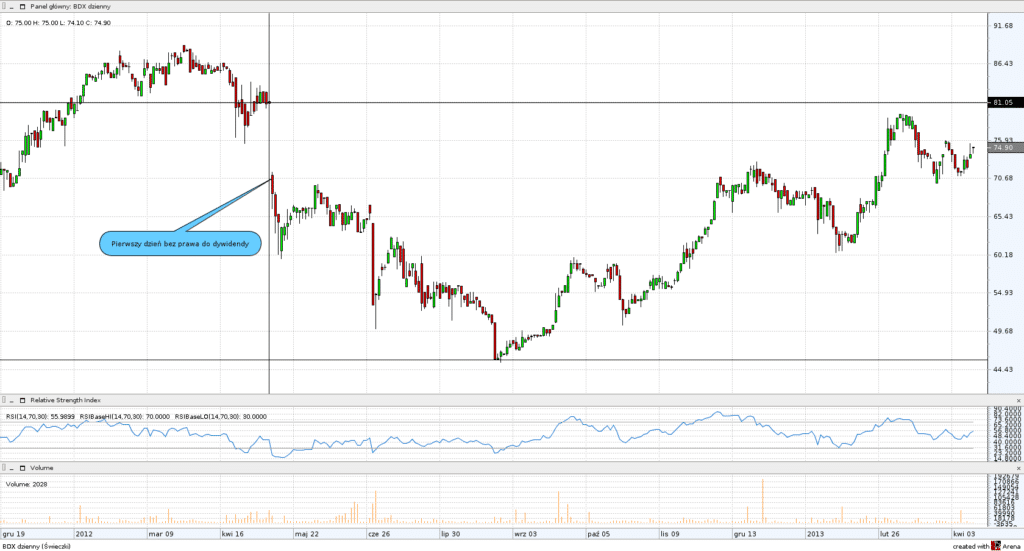

Nie zawsze jest jednak tak kolorowo. Drugą omawianą spółką będzie Budimex, reprezentująca branżę budowlaną. Spółka wypłaciła w 2012 roku dywidendę w wysokości 10,94 zł na akcję, stopa dywidendy wyniosła 13,54%. Dzień dywidendy przypadał na 15 maja 2012 roku, a pierwszy dzień bez prawa do dywidendy na 11 maja.

Tak wysoki poziom dywidendy z pewnością podziałał na wielu inwestorów, ale czy inwestycja w akcje spółki przed dywidendą była dobrym posunięciem?

Pomimo perspektywy otrzymania bardzo wysokiej dywidendy, kurs spółki na wiele sesji przed dniem dywidendy tracił na wartości. Po jej wypłacie mamy dalszy spadek kursu o przeszło 30%. Dopiero ostatnie miesiące przynoszą wzrost kursu, jednakże nie jest on jeszcze na poziomie sprzed wypłaty dywidendy z maja 2012 roku. Inwestorzy, którzy skusili się tylko na nią z pewnością są rozczarowani i niezadowoleni, niejednokrotnie liczą spore straty.

Jedną z pierwszych spółek w 2013 roku, które wypłaciły dywidendę był Synthos. Wysokość jej wynosiła 0,76 zł na akcję, stopa dywidendy wyniosła 12,75%. Dzień dywidendy to 11 kwietnia, pierwszy dzień bez prawa do dywidendy przypadał 9 kwietnia. Analizując poniższy wykres dochodzimy do wniosku, że wypłata bardzo wysokiej dywidendy wywołała chwilową euforię na akcjach spółki. Kurs zanotował przeszło 30% zwyżkę, jednakże kilka ostatnich sesji giełdowych przyniosło ochłodzenie nastrojów. Z pewnością część inwestorów realizowała zyski i wychodziła ze spółki ze względu na trudne otoczenie makro. Inwestorzy, którzy nie zdążyli na rajd kursu i kupili na kilka dni przed dniem ustalenia prawa do dywidendy mogą być zawiedzeni. Ostatnie kilka sesji nie przyniosło odreagowania, dalsze spadki są kontynuowane.

Analiza tych trzech spółek pokazuje jak trudna jest „gra pod dywidendę”. Inwestor (spekulant) zwabiony możliwością uzyskania szybkiego i wysokiego zysku może zapomnieć o istotnych elementach ryzyka. Poza wielkością dywidendy powinniśmy patrzeć na rodzaj i wielkość spółki, jej fundamenty, branżę w jakiej się znajduje oraz otoczenie makro. Tylko takie całościowe spojrzenie pozwoli na zmniejszenie ryzyka inwestycyjnego i tym samym możliwość uzyskania wymiernego zysku. Sezon dywidend dopiero się rozpoczyna, do wzięcia są rekordowe zyski za zeszły rok, inwestujmy tak, aby potencjalne zyski nie przerodziły się w straty.