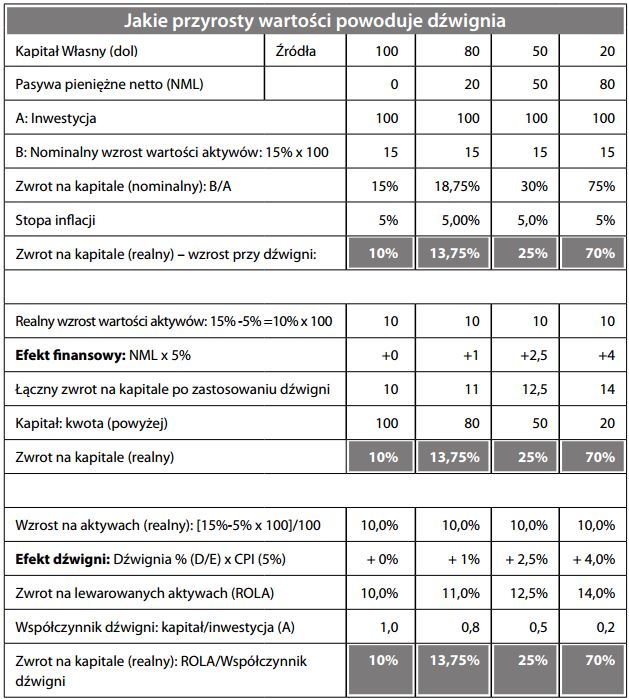

Miara korzystnego wpływu inflacji na rentowność, kiedy zastosujemy dźwignię w finansowaniu aktywów. Ponieważ kredytobiorca osiąga potencjalne zyski mogąc spłacać zadłużenie „tańszymi” pieniędzmi, wszelkie zyski inflacyjne na aktywach w stosunku do kwoty kapitału są powiększone przez zadłużenie. Ten wpływ można ująć albo w liczbach bezwzględnych („Efekt finansowy”) albo w ujęciu względnym („Efekt dźwigni”). Patrz tabela na s. 93. Efekt finansowy/dźwigni jest na dłuższą metę iluzoryczny, ponieważ kredytodawcy dążą, żeby sobie zrekompensować inflację wyższymi nominalnymi stopami procentowymi, które uwzględniałyby premie dla wyrównania spowodowanych nią strat. W ten sposób, o ile źle nie oszacowano inflacji, pożyczone pieniądze – nawet przy wyższych stopach nominalnych – w ujęciu kosztów realnych nie są „droższe” w warunkach inflacyjnych.

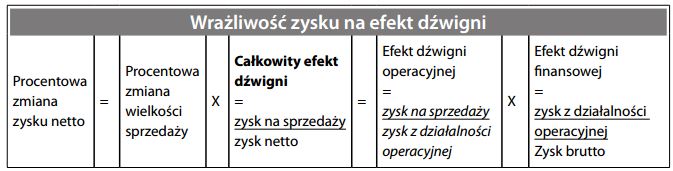

Całkowity efekt dźwigni

Wpływ, jaki wahania wielkości sprzedaży mają na zysk netto przedsiębiorstwa wskutek korzystania przez nie z dźwigni. Całkowity efekt dźwigni jest rezultatem nałożenia się na siebie efektu dźwigni operacyjnej i dźwigni finansowej:

W większości przypadków wyliczenie jest niedokładne, ponieważ wymaga rachunku zysków i strat w oparciu o koszt marginalny, oddzielając wkład (cena pomniejszona o koszty zmienne) od kosztów stałych. Większość sprawozdań finansowych nie funkcjonuje w ten sposób. Mając to na względzie, całkowity efekt dźwigni przypomina o tym, jak dźwignia operacyjna i dźwignia finansowa wzmacniają się wzajemnie. Połączenie ich obu może być niebezpieczne, jeśli sprzedaż jest zmienna.