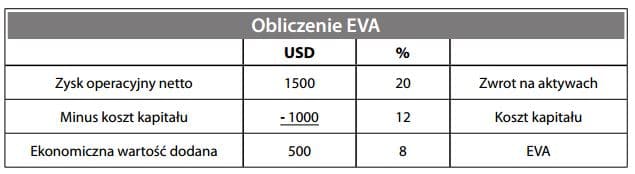

Wskaźnik wyników finansowych na podstawie koncepcji zysku ekonomicznego, który pomniejsza kapitał o koszt alternatywny. Jego obliczenie jest skomplikowane. Upraszczając, polega na uwzględnieniu zysków z wniesionego kapitału zaanga- żowanego w działalność operacyjną firmy lub jej część i odjęciu hipotetycznego kosztu kapitału:

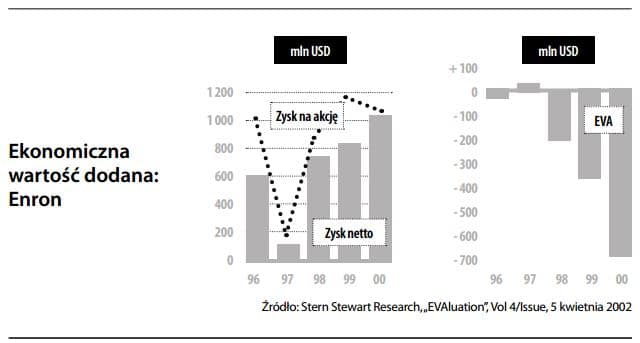

Zysk obliczany zgodnie z tradycyjną metodą kosztu historycznego pomija jedynie koszt kapitału obcego (odsetki jako koszt w rachunku zysków i strat). Brak pomniejszenia o koszt kapitału własnego (dywidenda jest formą dystrybucji zysku, a nie kosztem). EVA uwzględnia hipotetyczny koszt kapitału własnego i w ten sposób pozwala obliczyć nadwyżkę stanowiącą wartość dodaną. Idea ta jest bardzo zbliżona do wartości rezydualnej obliczanej dla wewnętrznej oceny wyników. EVA koncentruje się na kwestii istotnej dla inwestorów: efektywnym wykorzystaniu ograniczonych źródeł finansowania z uwzględnieniem wartości rynkowej aktywów (jako przeciwstawnej do tradycyjnej warto- ści księgowej). Dzięki temu może pokazać prawdziwszy obraz sytuacji finansowej przedsiębiorstwa, który rachunkowość może próbować ukryć (patrz poniżej, przypadek Enronu, jednego z najbardziej dramatycznych bankructw w historii). Korzyści stosowania (i sama idea) ekonomicznej wartości dodanej są propagowane przez Stern Stewart, amerykańską firmę analityczną.