Koszt

Rozchód środków pieniężnych lub innych zasobów w celu nabycia czegoś, na przykład:

- produktów lub usług niezbędnych do prowadzenia działalności (co klasyfikuje się jako koszt okresu lub koszt operacyjny)

- zakupu aktywów (co klasyfikuje się jako zakup w ramach cyklu operacyjnego lub nakłady inwestycyjne)

- pozyskania kapitału, poprzez zapłatę odsetek od kredytu lub wypłatę dywidend od kapitału własnego (koszt kapitału).

Podstawowym elementem w koncepcji kosztu jest założenie, że wymiana danej rzeczy (zwykle, choć niekoniecznie, środków pieniężnych) na inną, odbywa się na warunkach rynkowych, w środowisku gospodarki konkurencyjnej. Uzasadnia to wartość rzeczy jako obiektywną, możliwą do weryfikacji i zgodną z logiką rynkową. Tak więc na pytanie, ile dana rzecz jest warta, można po prostu odpowiedzieć, że tyle, ile kosztowała. Termin „koszt” używany w tym kontekście jest pojęciem z zakresu wyceny. Porównaj z kosztami.

Koszt • Expense •

Celowe zużycie zasobów w celu uzyskania przychodów w określonym okresie czasu. Koszty stanowią swego rodzaju bieżące zmniejszenie kapitału własnego, nie związane z przyszłymi korzyściami. Według formalnych założeń rachunkowości, koszt wykazany w rachunku zysków i strat może powstać w wyniku jednego z następują- cych czterech zdarzeń:

- wydatku pieniężnego poniesionego w celu osiągnięcia przychodów, np. płace

- konwersji czynnych rozliczeń międzyokresowych kosztów lub zapasów, mającej na celu uzyskanie przychodów, np. koszy sprzedanych produktów, towarów i materiałów

- stopniowego spadku wartości składnika aktywów trwałych w całym okresie, w któ- rym występują przychody, np. amortyzacja

- nagłej utraty wartości przez składnik majątku, w wyniku niekorzystnych czynników rynkowych, np. odpisanie zapasów w koszty

Kluczem do ujęcia kosztu jest zasada współmierności przychodów i kosztów: jeżeli korzyści z danego kosztu czerpane będą w przyszłości, może on zostać umieszczony w bilansie jako składnik aktywów, a w koszty rozliczony później. Wprowadza to element subiektywny do decyzji, czy dany wydatek aktywować, czy zaliczyć do kosztów. W razie wątpliwości, należy odwołać się do zasady ostrożnej wyceny, która radzi przypadki wątpliwe potraktować jako koszt (nie można z tym jednak przesadzić, aby nie doprowadzić do niedoinwestowania). Istotną funkcją zarządu jest kontrola kosztów, które muszą być niższe niż przychody, jeżeli przedsiębiorstwo ma wypracować zysk i przyrost wartości netto przedsiębiorstwa.

Koszt czasu przestoju

Koszt niewykorzystanego czasu pracy wynikający z przerwy w działalności, spowodowanej np. brakiem zamówień, awarią maszyny, niedostarczeniem surowców. Czas przestojów stanowi odchylenie kosztów robocizny (tj. różnicę pomiędzy godzinami przepracowanymi a zapłaconymi według ewidencyjnej (zabudżetowanej) stawki wynagrodzenia). W systemach rozliczania odpowiedzialności, koszt taki ponosi ośrodek kosztów, który spowodował wystąpienie problemu.

Koszt czynnika produkcji

Miara produkcji odzwierciedlająca koszty wykorzystanych czynników produkcji (gruntu, robocizny i kapitału). Koszty czynników produkcji mogą być stosowane zamiast cen rynkowych ze względu na zniekształcenia wprowadzane przez opodatkowanie pośrednie i/lub dotacje.

Koszt do uniknięcia

Koszt, który mógłby nie być poniesiony, gdyby tak zadecydowało kierownictwo. Koszty do uniknięcia to typowo koszty istotne i koszty zmienne. Ich przeciwieństwem są koszty nieodwołalnie poniesione i koszty zaangażowane (do poniesienia których podjęto zobowiązanie). Porównaj z kosztem podlegającym kontroli.

Koszt ewidencyjny (normatywny)

Koszt produktu lub usługi planowany w oparciu o normy zużycia materiałów i robocizny oraz stałą alokację kosztów pośrednich. Wzorcowym podejściem jest subiektywny wybór przez zarząd. Może to być poziom wyników z lat ubiegłych, wartość możliwa do uzyskania, wartość konieczna do uzyskania w celu osiągnięcia celów działalności lub wartość uzyskiwania zwykle przez konkurencyjne firmy z branży. Jednostkowy koszt ewidencyjny pozostaje więc stały bez względu na wydajność lub wielkość produkcji (która w innym przypadku powodowałaby zmianę kosztów alokowanych na jednostkę). Koszt ewidencyjnywykorzystywany jest jako wygodne narzędzie rachunkowości zarządczej do pomiaru wyników („czy jesteśmy dobrzy?”), kontroli („oto twój cel”) i wyceny zapasów (np. w magazynie mamy 100 sztuk po koszcie standardowym XX zł za sztukę), a także do wyznaczania ceny („ceny należy wyznaczyć tak, aby pokryły koszty ewidencyjne” – patrz niżej). Rzeczywisty koszt produkcji zazwyczaj różni się od kosztu ewidencyjnego, przy czym różnice(odchylenia) wykazywane są bezpośrednio w rachunku zysków i strat, odpowiednio po stronie Winien lub Ma. Koszt ewidencyjny można również wykorzystywać dla celów sprawozdawczości finansowej (w przypadku zapasów i kosztów sprzedanych produktów, towarów i materiałów), o ile jest zbliżony do kosztu historycznego i jest zawsze niż- szy od wartości sprzedaży netto. Patrz również wycena zapasów według kosztu ewidencyjnego.

Koszt historyczny • Wartość początkowa

Wartość rynkowa danego składnika aktywów w momencie jego nabycia. W środowisku konkurencyjnej gospodarki rynkowej, koszt historyczny jest najbliższym odpowiednikiem wartości ekonomicznej. Wraz jednak ze zmianą realiów rynkowych w miarę upływu czasu, koszt ten może coraz bardziej odbiegać od bieżącej wartości rynkowej. Jego niewątpliwą zaletą jest w każdym razie fakt, że zawsze można go zweryfikować na podstawie faktury lub umowy. Koszt historyczny używany jest w rachunkowości opartej na koszcie historycznym. Patrz również nakład (wydatek).

Koszt odtworzenia

Koszt zastąpienia istniejącego składnika aktywów w drodze nabycia jego odpowiednika po cenie rynkowej. Koszt odtworzenia to niejako uaktualniony koszt historyczny. Zwykle ma on mniej istotne znaczenie w rachunkowości finansowej, która opiera się przede wszystkim na zasadzie kosztu historycznego. Zastąpienie składnika aktywów może również nie być istotne, jeżeli chodzi o aktywa przestarzałe (patrz zużycie). Niemniej jednak koncepcja kosztu odtworzenia jest użyteczna w rachunkowości zarządczej, w przypadkach, gdy rzeczywiście trzeba podjąć decyzję o wymianie niektórych aktywów na nowe (np. w przypadku uzupełniania zapasów).

Koszt prac badawczych i rozwojowych

Koszt opracowania i wprowadzenia na rynek nowych produktów, obejmujący wydatki (nakłady) poniesione na wynagrodzenia pracowników, utrzymanie laboratoriów, prowadzenie eksperymentów i nabycie patentów. W rachunkowości rozliczenie takich wydatków wymaga podjęcia decyzji, czy je kapitalizować (aktywować), czy zaliczyć w poczet kosztów. Zgodnie z zasadą ostrożnej wyceny oraz wieloma standardami rachunkowości (np. amerykańskie ogólnie przyjęte zasady rachunkowości), wydatki na badania i rozwój powinno się zaliczać w poczet kosztów obciążających bezpośrednio rachunek zysków i strat. Istnieją jednak standardy (np. MSR, standardy kanadyjskie i brytyjskie), które dopuszczają pewne wyjątki od tej reguły. Przykładowo, Międzynarodowe Standardy Rachunkowości generalnie wymagają zaliczenia wydatków na badania i rozwój w poczet kosztów, bezpośrednio po ich poniesieniu. Jeżeli jednak istnieje uzasadnione prawdopodobieństwo, że przedsiębiorstwo będzie z nich czerpać przyszłe korzyści, koszty te można aktywować w bilansie, zaliczając je do wartości niematerialnych i prawnych i dokonując odpisów. Generalna reguła w tym zakresie mówi, że wydatki poniesione na badania „podstawowe” lub „stosowane” uznaje się za spekulatywne i zazwyczaj zalicza w poczet kosztów obciążających bezpośrednio rachunek zysków i strat; natomiast koszty prac rozwojowych poniesione bezpośrednio przed rozpoczęciem produkcji podlegają aktywowaniu. W celu rozróżnienia prac badawczych od rozwojowych stosuje się pewne uznane kryteria oceny. Ogólnie rzecz biorąc, wszelka działalność w sposób uzasadniony rokująca generowanie dodatniej wartości bieżącej netto, kwalifikuje się jako prace rozwojowe. W nowej gospodarce, kładącej nacisk na zarządzanie wiedzą i informatykę, koszty badań i rozwoju stanowić mogą bardzo istotny składnik majątku, wymagający starannego ujęcia w rachunkowości. Patrz również prace badawcze i rozwojowe w toku.

Koszt restrukturyzacji

Wykazany w księgach koszt nadzwyczajny, odzwierciedlający wydatki poniesione na restrukturyzację przedsiębiorstwa. Choć restrukturyzacja ma na celu poprawę długofalowych wyników przedsiębiorstwa, wiąże się ona z poniesieniem szeregu kosztów, takich jak:

- zatrudnienie nowego/lepszego zarządu lub doradców

- spisanie w straty przestarzałych zapasów lub oczyszczenie bilansu

- wypłata odpraw dla zwolnionych pracowników

- wyprzedaż zbędnych aktywów po cenie niższej niż ich wartość księgowa

- zapłata kar umownych za wycofanie się z nierentownych umów.

Koszty restrukturyzacji mogą być ujmowane w miarę ich ponoszenia lub (zgodnie z zasadą ostrożnej wyceny) przed ich poniesieniem jako szacunkowe rezerwy na pokrycie strat. Związane nimi odpisy zawyżone mogą pośrednio przyczyniać się do zniekształcenia obrazu sytuacji finansowej (patrz upiększanie wyników) – tworzenie nadmiernych rezerw na pokrycie strat (za które odpowiedzialność często można złożyć na innych lub na karb połączenia z innym podmiotem) może być źródłem powstania ukrytych rezerw. W związku z tym standardy rachunkowości (np. MSR 37) zazwyczaj ściśle określają warunki, jakie muszą zostać spełnione przed poniesieniem kosztów restrukturyzacji. Warunki te przykładowo mogą obejmować:

- przygotowanie formalnego planu restrukturyzacji, wyszczególniającego planowane działania i ich koszty;

- publiczne ogłoszenie zobowiązań wynikających z planu restrukturyzacji;

- w przypadku zbywania aktywów – istnienie wiążącej umowy sprzedaży ze stroną trzecią;

- zawarcie w rezerwie na restrukturyzację wyłącznie wydatków związanych bezpo- średnio z restrukturyzacją – czyli korygowaniem błędów przeszłości. Rezerwa ta nie powinna więc zawierać kosztów związanych z przyszłością, takich jak koszty przekwalifikowania lub przeniesienia pracowników pozostających w przedsiębiorstwie, koszty marketingu czy koszty inwestycji w nowe systemy i sieci dystrybucji.

Koszt rzeczywisty

Koszt faktycznie poniesiony jako koszt historyczny, w odróżnieniu od kwoty zabudżetowanej lub prognozowanej. Aby obliczyć odchylenie, koszty rzeczywiste należy porównać z kosztami zabudżetowanymi, po skorygowaniu budżetu o ewentualne zmiany w poziomie produkcji.

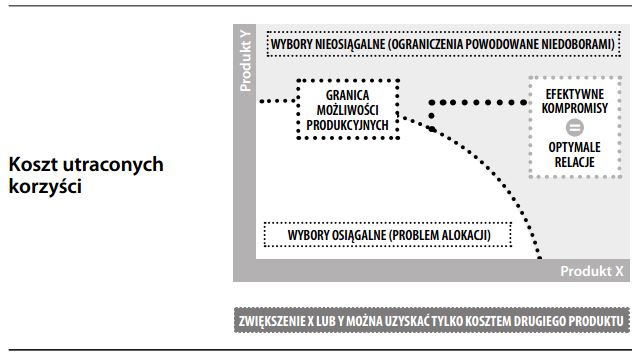

Koszt utraconych korzyści

Koszt związany z wyborem jednej z dwóch wykluczających się opcji, definiowany jako potencjalny zysk, z którego zrezygnowaliśmy na rzecz zysku związanego z drugą opcją. Przykładowo, jeżeli włożymy cały swój kapitał w jedną inwestycję, nie będziemy już mieć możliwości osiągnięcia zwrotu z innych inwestycji. Nie można mieć jednego i drugiego. W takim przypadku, naszym „kosztem utraconych korzyści” byłby zwrot możliwy do osiągnięcia z inwestycji, którą wybralibyśmy w drugiej kolejności. Koncepcja ta bazuje na ekonomicznym zało- żeniu, że decyzje podejmuje się wybierając najkorzystniejsze rozwiązania. Poświęcamy jedną korzyść, wybierając inną. Koszt utraconych korzyści jest kwestią spekulatywną: w sprawozdawczości prowadzonej zgodnie z zasadą kosztu historycznego nie zostanie on odnotowany. Tym niemniej, w praktyce rachunkowości zarządczej można go zmierzyć i uwzględnić w analizie finansowej, analizie korzyści i kosztów oraz przy podejmowaniu decyzji dotyczących wydatków inwestycyjnych. Wrażliwość rynku giełdowego na wysokość stóp procentowych odzwierciedla koszt utraconych korzyści z inwestycji o stałym oprocentowaniu. Jeżeli stopy procentowe pójdą w górę, popyt na akcje spadnie, ponieważ koszt utraconych korzyści zwiększył się.

Koszt własny sprzedanych produktów/usług

Stosowana w rachunku kosztów kategoria obejmująca koszt bezpośredniej siły roboczej i bezpośrednich materiałów wykorzystanych do wytworzenia produktu. Pozostałe koszty, nie wchodzące do kategorii kosztu własnego, obejmują zmienne koszty pośrednie i stałe koszty pośrednie przypisane do produktu.

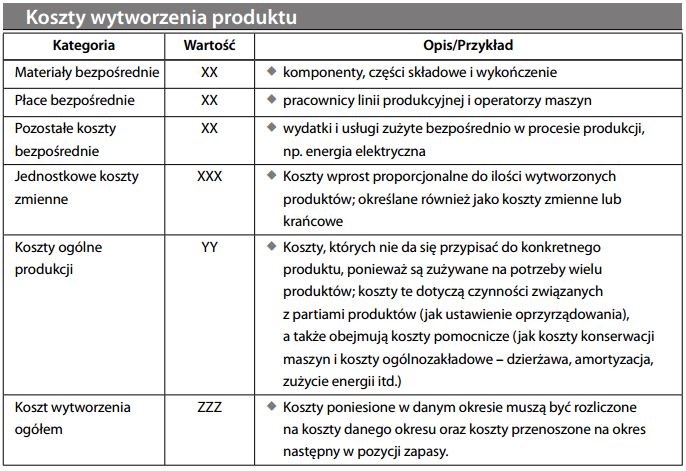

Koszt wytworzenia produktu

Koszty, które można bezpo- średnio powiązać z konkretnym produktem lub usługą. Koszty te mogą zostać zaliczone do kosztu sprzedanych produktów, towarów i materiałów w danym okresie obrotowym lub do aktywów bilansowych jako zapasy wyrobów gotowych. Proces ustalania kosztu wytworzenia produktu skupia się przede wszystkim na dokonywaniu alokacji poszczególnych poniesionych kosztów. Wiele kosztów wiąże się z produktami w sposób pośredni i niekoniecznie oczywisty. Tym niemniej, stanowią one część zasobów zużytych w procesie produkcji (lub świadczenia usług) i muszą zostać odzwierciedlone w koszcie wytworzenia produktu. Jednak na określonym etapie alokacja kosztów do poszczególnych produktów staje się bezowocna. Koszty takie uznaje się za koszty obciążające bezpośrednio rachunek zysków i strat. Jednostkowy koszt wytworzenia można opisać na przykładzie działalności produkcyjnej – patrz tabela s. 181. W odróżnieniu od kosztów bezpośrednich, które w sposób oczywisty łączą się z poszczególnymi produktami, przypisanie kosztów pośrednich do produktów wymaga odwołania się do subiektywnej oceny. Samo zdefiniowanie co stanowi koszt pośredni zależy również od celu podejmowanej decyzji. Przykładowo, koszt dzierżawy magazynu można uznać za koszt bezpośredni przy porównywaniu kanałów dystrybucji, a za koszt pośredni dla celów wyceny zapasów.

Dokładne oszacowanie kosztów wytworzenia produktu jest bardziej kwestią zarządzania, wykorzystywaną na wewnętrzne potrzeby decyzyjne, jak ustalanie cen czy inwestowanie. Wpływ kosztów wytworzenia produktów na sprawozdanie finansowe jest mniej istotny: tak czy inaczej, koszty odzwierciedlone są w koszcie sprzedanych produktów, towarów i materiałów albo w kosztach ogólnych. Jeżeli są aktywowane w zapasach, które zgodnie z zasadą ostrożnej wyceny wykazuje się po niższej z dwóch wartości: koszcie wytworzenia albo wartości rynkowej. Dokładne oszacowanie kosztów wytworzenia produktu jest bardziej istotne dla celów prognozowania zysku niż dla pomiaru zysku wypracowanego.

Koszty (żargon)

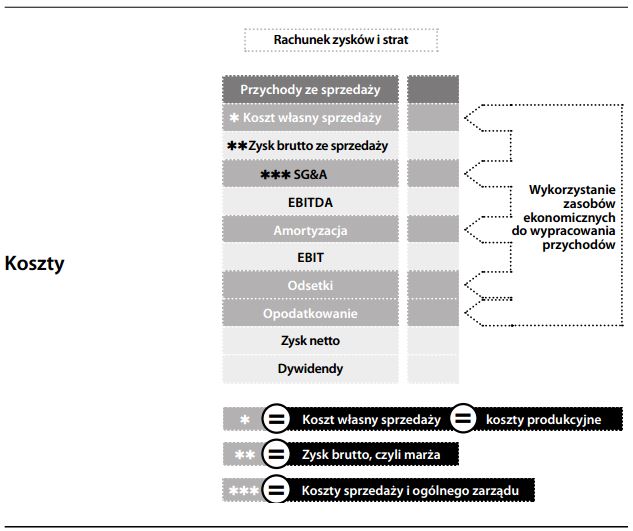

Różnorodne pozycje wydatków lub kosztów operacyjnych występujące w rachunku zysków i strat. Należą do nich między innymi:

- koszty sprzedanych produktów, towarów i materiałów

- koszty bezpośrednie i pośrednie

- koszty stałe i zmienne

- koszty ogólne

- koszty sprzedaży i ogólnego zarządu

- koszty odsetkowe

- koszty nadzwyczajne.

Nie każdy poniesiony koszt musi stanowić koszt okresu. Bardzo często jednak koszty okresu określa się potocznie mianem „kosztów”.

Koszty bezpośrednie

Koszty, które można łatwo i jednoznacznie powiązać z poszczególnymi produktami lub usługami. Jak wynika z definicji, koszty te zmieniają się wprost proporcjonalnie do wielkości produkcji – stąd często określa się je również jako koszty krańcowe lub zmienne* . Do najpowszechniejszych kosztów bezpośrednich należą materiały i robocizna (płace bezpośrednie) potrzebne do wytworzenia dodatkowej jednostki produktu. Przeciwieństwem kosztów bezpośrednich są koszty ogólne, nie wiążące się z poszczególnymi produktami, lecz ponoszone przez przedsię- biorstwo jako całość. Porównaj z kosztami pośrednimi.

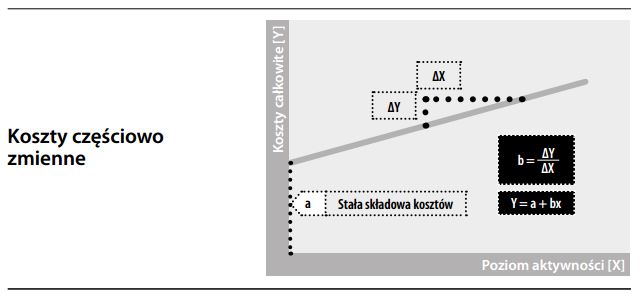

Koszty częściowo zmienne

Typ kosztów, w których występuje zarówno element stały, jak i zmienny (patrz kształtowanie się kosztów). Jako przykład można podać koszty rozmów telefonicznych i energii elektrycznej, gdzie dostawca usług nalicza ryczałtową kwotę abonamentu, plus opłatę za faktycznie wykorzystane usługi. Częściowa zmienność kosztów może być źródłem komplikacji, dlatego rachunkowość zarządcza często dąży do wyodrębnienia elementu zmiennego dla zapewnienia lepszego budżetowania i analizy odchyleń.

Koszty finansowe

Kategoria w rachunku zysków i strat, która skupia wszystkie koszty związane z finansowaniem zadłużenia długoterminowego i krótkoterminowego, w tym akcji uprzywilejowanych i instrumentów hybrydowych. Uszczegółowienie kosztów finansowych należy przedstawić w informacji dodatkowej do sprawozdania finansowego. Do typowych kategorii tych kosztów należą:

- odsetki bankowe

- odsetki od obligacji

- dywidendy od akcji uprzywilejowanych

- zyski/straty z tytułu różnic kursowych

- zmiany wartości godziwej instrumentów finansowych

- płaty finansowe (od emisji, restrukturyzacji itp.).

Koszty finansowe nie obejmują dywidend wypłacanych od kapitału własnego ani odsetek skapitalizowanych w ramach projektów inwestycyjnych.

*Koszty bezpośrednie nie zawsze mogą być kosztami zmiennymi, np. w przypadku czasowego wstrzymania produkcji, przedsiębiorstwo może zapłacić pracownikom produkcyjnym tyle samo, ile w trakcie produkcji.

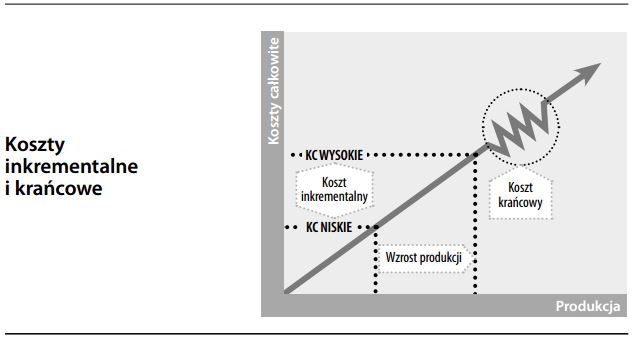

Koszty inkrementalne

Wzrost kosztów wynikający ze znacznego skoku w poziomie działalności. W takiej sytuacji, jeśli produkcja wzrośnie o okre- śloną kwotę, koszty również się zwiększą o określoną wielkość uzależnioną od sposobu kształtowania się kosztów. Dla odróżnienia, koszty krańcowe to zwiększenie kosztu wynikające ze wzrostu poziomu działalności o jedną jednostkę. (Pochodzenie słowa: od łaciń- skiego „incrementum” = ‘wzrost’).

Koszty interakcji

Koszty związane nie tylko z wymianą towarów i usług (czyli kosztami transakcji), lecz również z wymianą pomysłów i informacji. Koszty interakcji – takie jak wydatki na organizację zebrań, przygotowywaniem memorandów i czasochłonnych raportów itp. – mogą w zarządzaniu przedsiębiorstwem urosnąć do istotnego poziomu. Dokonując wyboru między prowadzeniem danej działalności w obrębie lub poza obrębem firmy, przedsiębiorstwa zazwyczaj kierują się dążeniem do minimalizacji ogólnych kosztów interakcji. Ograniczenie tych kosztów dzięki technologiom informatycznym stopniowo zmienia zakres działań, jakie przedsiębiorstwo może konkurencyjne przeprowadzać wewnętrznie. To z kolei podnosi kwestię kluczowych kompetencji i strategicznych implikacji rozbijania przedsiębiorstw na mniejsze jednostki

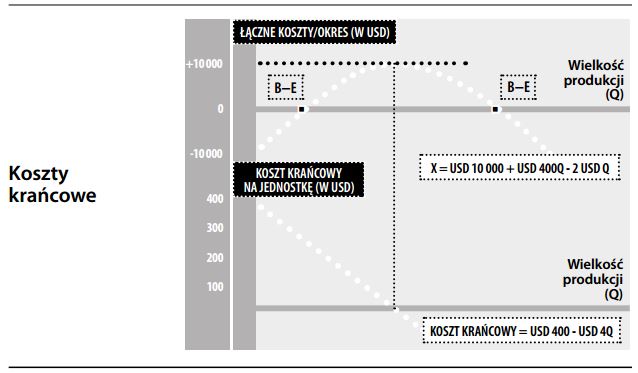

Koszty krańcowe

Zmiana wielkości kosztów towarzysząca zmianie wielkości produkcji. Koszty krańcowe obejmują koszty bezpośrednie oraz część kosztów stałych. Koncepcja kosztu krańcowego znajduje zastosowanie przede wszystkim w analizie ekonomicznej, gdzie zasada maksymalizacji zysku mówi, że produkcję opłaca się zwiększać jedynie do momentu, w którym koszty krańcowe będą równe krańcowym przychodom.

Koszty w rachunkowości obciążające bezpośrednio rachunek zysków i strat

Koszty, które nie są ujmowane w zapasach ani koszcie sprzedanych produktów, towarów i materiałów. Traktuje się je jako koszt w okresie, w któ- rym zostały poniesione. Koszty obciążające bezpośrednio rachunek zysków i strat znajdują uzasadnienie w zasadzie współmierności przychodów i kosztów: w związku ze swoim charakterem nie są związane z żadnym konkretnym działaniem lub produktem, lecz raczej z upływem czasu. Powszechnym przykładem kosztu okresu są odsetki lub koszty ogólne przedsiębiorstwa (nazywane również kosztami sprzedaży i ogólnego zarządu).

Koszty ogólne przedsiębiorstwa, koszty ogólne zarządu

Występująca w rachunku zysków i strat szeroka kategoria kosztów, które nie wiążą się bezpośrednio z konkretnymi produktami lub usługami (patrz koszty sprzedanych produktów, towarów i materiałów), ale ponoszone są w toku prowadzonej działalno- ści. Koszty ogólne uważane są za „pośrednie koszty obciążające bezpośrednio rachunek zysków i strat” (zwiększające koszty okresu, w którym zostały poniesione), w związku z czym – na krótszą metę – są to zazwyczaj koszty stałe, niezależne od wielkości sprzedaży. Za przykład mogą tu służyć koszty sprzedaży i administracyjne, koszty dzierżawy lokalu, wynagrodzenie zarządu czy amortyzacja. Natomiast odsetki, mimo iż należą do kosztów okresowych, zwyczajowo wykazywane są jako odrębna kategoria, dla pokre- ślenia ich finansowego charakteru. Problemem alokacji kosztów ogólnych (np. kosztów fabryki lub centrali) na poszczególne produkty, usługi lub wyodrębnione ośrodki zysku zajmuje się rachunkowość zarządcza (por. rachunek kosztów pełnych i rachunek kosztów zmiennych). Z operacyjnego punktu widzenia, sekret zarządzania przedsiębiorstwem leży właśnie w decyzjach dotyczących ponoszenia lub nie ponoszenia pewnych kosztów ogólnych. Czy należy zwiększyć wydatki na reklamę? Czy zatrudnić nowych pracowników? Czy otworzyć nowy oddział? Aby znaleźć odpowiedź na te pytania, należy rozwa- żyć wpływ, jaki miałyby przyjęte rozwiązania na marżę brutto i strategię przedsiębiorstwa. Poniesienie każdego kosztu ogólnego wymaga dobrze przemyślanej decyzji. Koszt taki, mimo iż nie da się go przypisać do konkretnego rodzaju działalności lub produktu, może być wydatkiem uzasadnionym i opłacalnym. Niemniej jednak fakt, że wkład kosztów ogólnych w wypracowanie zysku nie jest bezpośredni, zawsze podnosi kwestię ich użyteczności dla przedsiębiorstwa. Stąd właśnie bierze się tendencja do radykalnego obcinania kosztów ogólnych przy restrukturyzacji przedsiębiorstwa, które stało się biurokratyczne. Koszty ogólne powinno się zawsze uważnie kontrolować, aby zachować optymalną wydajność i uniknąć tzw. przerostów organizacyjnych.

Koszty organizacji spółki

Koszty utworzenia i rejestracji spółki poniesione przed rozpoczęciem przez nią działalności gospodarczej. Koszty te obejmują najczęściej wydatki na obsługę prawną, utworzenie strony internetowej, uzyskanie licencji itd. Zgodnie z zasadą współmierności przychodów i kosztów, koszty te powinny być aktywowane, a następne amortyzowane przez spodziewany okres istnienia spółki.

Koszty podlegające kontroli

Koszty, których poniesienia można uniknąć w ramach danego ośrodka odpowiedzialności. W ostatecznym rozrachunku, wszystkie koszty w długofalowym okresie podlegają czyjejś kontroli w przedsiębiorstwie. Porównaj z kosztami uznaniowymi, które mogą być kontrolowane przez kogoś w hierarchii w krótkim okresie (w przeciwieństwie do pewnych kosztów „sztywnych”, co do których np. podjęto zobowiązania umowne lub które zostały już nieodwo- łalnie poniesione).

Koszty poniesione nieodwołalnie

Wydatki (zaliczone do aktywów lub do kosztów), które zostały już poniesione i które – z racjonalnego punktu widzenia – nie powinny być brane pod uwagę przy podejmowaniu dalszych decyzji. Bez względu na to, jakie będą nasze kolejne wybory, przeszłości nie da się już zmienić. Natura ludzka ma jednak skłonność do kurczowego trzymania się przeszłości, co powoduje, że nieproduktywnie wydane pieniądze często traktuje się jako „inwestycje” w przyszłość, podczas gdy faktycznie nie mają one żadnej wartości. Koszty historyczne również stanowią koszty poniesione nieodwołalnie – w zakresie w jakim ich wartości nie da się zrealizować przez odsprzedaż aktywów na rynku wtórnym. Koncepcja kosztów poniesionych nieodwołalnie wykorzystywana jest najczęściej w rachunkowości zarządczej, zwłaszcza przy podejmowaniu decyzji dotyczących planowania wydatków inwestycyjnych.

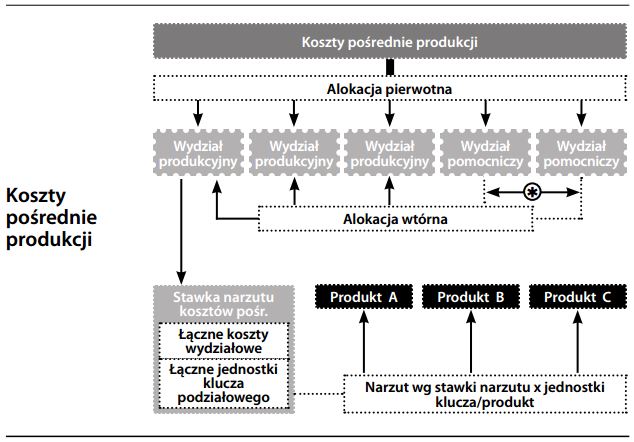

Koszty pośrednie

Koszty, których nie da się w łatwy sposób przyporządkować pojedynczym produktom czy usługom (typowym przykładem mogą być koszty pośrednie produkcji). W rachunkowości, w stosunku do kosztów pośrednich należy wybrać określone rozwiązanie: albo rozliczać je na poszczególne produkty w zapasach (patrz rachunek kosztów pełnych), albo traktować jako koszty okresu, w któ- rym zostały poniesione. Zasada współmierności sugeruje, że koszty pośrednie powinny być rozliczane na produkty, o ile można ustalić związek między kosztem pośrednim, a produktem lub czynnością. Zobacz również koszty ogólne zarządu.

Koszty pośrednie produkcji

Koszty pośrednie ponoszone w trakcie procesu produkcji. Jak wskazuje sama nazwa, koszty pośrednie nie obejmują wykorzystanych w produkcji materiałów i robocizny (z poziomu hali fabrycznej). Składają się na nie natomiast między innymi:

- wynagrodzenie osób nadzorujących produkcję

- koszty dzierżawy fabryki i urządzeń

- amortyzacja maszyn i urządzeń

- usługi komunalne

- remonty i konserwacja urządzeń (zarówno materiały, jak i robocizna)

- koszty rozpoczęcia produkcji

- koszty kontroli jakości

- podatek od nieruchomości dotyczący części produkcyjnej przedsiębiorstwa

- koszty emerytur pracowników produkcyjnych.

W rachunkowości, z kosztami pośrednimi produkcji wiążą się dwa podstawowe problemy. Po pierwsze, koszty te wymagają rozliczania na poszczególne produkty i zapasy. W przypadku kosztów rozkładających się na różne produkty z jednej linii produkcyjnej, konieczne może być dokonanie subiektywnej oceny. Po drugie, wiele kosztów pośrednich produkcji ma charakter stały – ich wielkość rośnie wraz z upływem czasu, a nie z wielkością produkcji. Wraz ze wzrostem produkcji, jednostkowe koszty stałe zmniejszają się – co powoduje wahania w wysokości kosztów jednostkowych w zależ- ności od poziomu produkcji. Większość standardów rachunkowości wymaga rozliczania kosztów pośrednich produkcji na zapasy, ponieważ koszty te stanowią nieodłączny element wytworzenia zapasów (patrz rachunek kosztów pełnych). Problem polega jednak na tym, że w zależności od przyjętych przez przedsiębiorstwo zasad rachunkowości, występować mogą różnice przy odróżnianiu kosztów pośrednich produkcji od kosztów ogólnych przedsiębiorstwa (obciążających bezpośrednio rachunek zysków i strat).

Koszty przyszłych okresów, aktywa odroczone

Wydatki, które traktowane są jako aktywa do momentu zaliczenia ich w przyszłości w poczet kosztów. Zgodnie z zasadą współmierności przychodów i kosztów, koszty powinny być ujmowane w miarę jak przedsiębiorstwo czerpie z nich korzyści. W międzyczasie, przenosi się je z bilansu do bilansu przez kolejne okresy obrotowe. Choć zgodnie z definicją do kategorii kosztów przyszłych okresów (aktywów odroczonych) zaliczać się mogą zarówno aktywa trwałe, jak i aktywa obrotowe (np. czynne rozliczenia międzyokresowe kosztów), zazwyczaj termin ten odnosi się do szczególnego składnika majątku, jakim są aktywa z tytułu odroczonego podatku dochodowego (które można odliczyć od przyszłych dochodów do opodatkowania). Porównaj z przychodami przyszłych okresów i zobowią- zaniem odroczonym.

Koszty remontów kapitalnych a koszty remontów bieżących

Rozróżnienie pomiędzy różnymi kosztami ponoszonymi na utrzymanie środków trwałych. Gdy remont uznaje się za „kapitalny”, wydatki poniesione na jego przeprowadzenie są aktywowane w warto- ści księgowej składnika aktywów i podlegają amortyzacji. Natomiast wydatki na remonty bieżące ujmuje się w kosztach w okresie ich poniesienia.

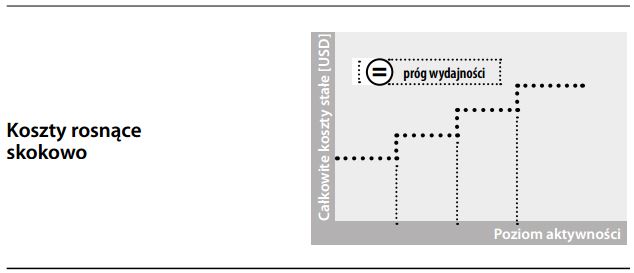

Koszty rosnące skokowo

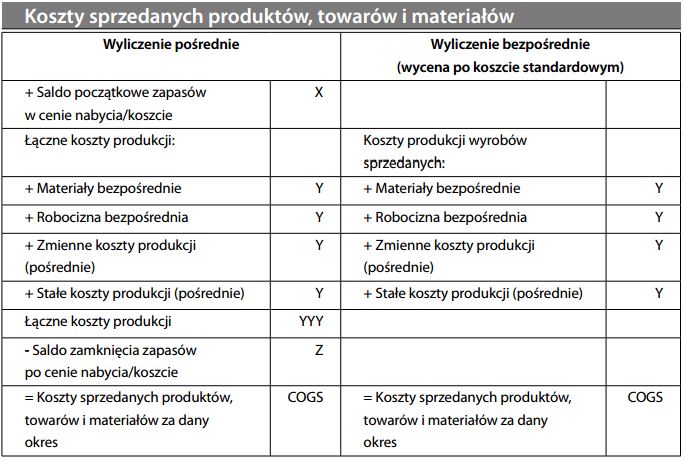

Koszty sprzedanych produktów, towarów i materiałów

Wykazany w rachunku zysków i strat koszt sprzedanych zapasów. Zasada współmierności przychodów i kosztów wymaga dokonania rozróżnienia pomiędzy kosztami produkcji poniesionymi w danym okresie, a innymi pozycjami, które należy zaliczyć do kosztów. Różnica pomiędzy nimi jest funkcją zmiany stanu zapasów. Koszty sprzedanych produktów, towarów i materiałów można wyliczać dwoma sposobami. W metodzie „pośredniej” łączne koszty produkcji koryguje się o zmianę wartości zapasów w okresie rozliczeniowym. Prostsza metoda „bezpośrednia” wiąże się z wyliczeniem fizycznej sprzedaży i wycenie ilości sprzedanych zapasów w oparciu o jednostkowy koszt standardowy. (Należy pamiętać, że wyniki obu metod są takie same.)

Koszty nieprodukcyjne (np. koszty dystrybucji, sprzedaży, koszty ogólnego zarządu), które nie są alokowane do zapasów, nie wchodzą w skład kosztów sprzedanych produktów, towarów i materiałów. Określa się je mianem „kosztów okresu” lub „kosztów ogólnych”, i stanowią one koszt w okresie, w którym zostały poniesione. Podczas gdy bezpośrednie koszty produkcji (np. materiały, robocizna, zmienne koszty produkcji) niewątpliwie stanowią element zapasów, w przypadku pośrednich kosztów produkcji dopuszczalna jest pewna uznaniowość. Na przykład, niektóre spółki mogą uznać koszt wynagrodzenia osoby nadzorującej zakład za koszt produkcji, podczas gdy inne mogą zaklasyfikować go jako koszt ogólnego zarządu. Zgodnie z międzynarodowymi standardami rachunkowości, alokacja pośrednich kosztów produkcji musi być po prostu „zasadna” i spójna. Problem postępowania ze stałymi kosztami pośrednimi produkcji nie występuje, jeśli firma dla celów wewnętrznych stosuje rachunek kosztów krańcowych (dla celów sprawozdawczości zewnętrznej wymaga się rachunku kosztów pełnych). Koszty sprzedanych produktów, towarów i materiałów są jedną z najbardziej istotnych pozycji w rachunku zysków i strat.

Koszty sprzedaży i koszty ogólnego zarządu

Wspólna kategoria kosztów ogólnych zwią- zanych z organizacją i obsługą przedsiębiorstwa jako całości, wykazywana w rachunku zysków i strat.

Koszty stałe

Koszty, których wysokość nie zależy od wielkości produkcji i nie da się zmienić w krótkim okresie bez wprowadzenia radykalnych zmian w przedsię- biorstwie. Oto kilka przykładów:

- amortyzacja budynków fabrycznych lub koszt ich dzierżawy

- wynagrodzenia pracowników

- koszty sprzedaży, ogólne i koszty ogólnego zarządu

- odsetki od zadłużenia.

Okres czasu, w trakcie którego przedsiębiorstwo pozostaje „skazane” na daną strukturę kosztów, różni się w zależności od charakteru kosztów. Można zwolnić pracowników, choć w następnym miesiącu wciąż trzeba im zapłacić. Koszty odsetek można wyeliminować przez całkowitą spłatę zadłużenia. Nawet ciężar kosztów poniesionych nieodwołalnie może zostać zlikwidowany w drodze sprzedaży środków trwałych. Jeżeli przyjąć perspektywę długiego okresu, okazuje się, że w zasadzie wszystkie koszty są zmienne, ponieważ przedsiębiorstwo może dowolnie przeorganizować swoją dzia- łalność. Niemniej jednak, z przyczyn praktycznych, większość kosztów uznaje się za koszty stałe (z wyjątkiem kosztów sprzedanych produktów, towarów i materiałów oraz kosztów ponoszonych uznaniowo, np. koszty reklamy). Fakt ten z kolei przyczynia się do powstawania dźwigni operacyjnej i potrzeby osiągnięcia przychodów ze sprzedaży na poziomie zapewniającym pokrycie kosztów stałych i zmiennych (patrz przychody ze sprzedaży na poziomie progu rentowności). Patrz również analiza koszt-wolumen-zysk.

Koszty transakcji

Koszty poniesione na zrealizowanie transakcji, poza samą ceną przedmiotu transakcji. Koszty transakcji zniechęcają do wymiany handlowej, a ich obniżenie poprawia sprawność funkcjonowania rynku.

Koszty uznaniowe/kontrolowane

Koszty, które nie mają bezpośredniego i natychmiastowego wpływu na generowanie przychodów, w związku z czym do ich poniesienia można podchodzić z pewną elastyczno- ścią. Przykładami takich wydatków mogą być koszty remontów i konserwacji, koszty reklamy, koszty obsługi klienta, koszty szkoleń oraz koszty prac badawczych i rozwojowych. „Uznaniowość” tych kosztów dotyczy głównie krótkiego okresu, ponieważ na dłuż- szą metę mogą one mieć znaczący wpływ zarówno na wysokość zysku, jak i/lub rozwój przedsiębiorstwa. Niektórzy twierdzą nawet, że powinno się je aktywować w bilansie, w celu odzwierciedlenia ich wartości rozciągającej się na szereg okresów obrotowych. Patrz koncepcja zachowania kapitału.

Koszty wynagrodzeń i świadczeń pracowniczych

Ogólna definicja wszystkich świadczeń, jakie podmiot przekazuje w zamian za usługi swoich pracowników. Zobowiązanie do wypłaty świadczeń ma różne podstawy: ustalenia umowne, wymagania przepisów prawnych, praktyka branżowa i polityka spółki (patrz obowiązek zwyczajowy). Podmiot zwykle rozlicza świadczenia pracownicze w formie płatności pieniężnych i świadczeń rzeczowych, takich jak towary i usługi. Świadczenia pracownicze mogą być wypłacone w danym okresie lub w przyszło- ści, tak jak dzieje się w przypadku świadczeń emerytalnych. W nowoczesnych gospodarkach postindustrialnych z dużym sektorem usługowym, świadczenia pracownicze stanowią istotne kwoty. Międzynarodowe standardy rachunkowości rozróżniają różne rodzaje świadczeń pracowniczych, z których każdy wymaga odmiennego podejścia księgowego:

- świadczenia krótkoterminowe

- świadczenia emerytalne

- świadczenia długoterminowe

- świadczenia kapitałowe o charakterze wynagrodzenia

- świadczenia z tytułu rozwiązania stosunku pracy.

W większości podmiotów, najważniejszą kategorię stanowią świadczenia krótkoterminowe, które obejmują pensje, składki na ubezpieczenie emerytalne i społeczne, płatny urlop roczny i wychowawczy (określany terminem „płatna nieobecność”), płatne zwolnienie lekarskie, świadczenia w naturze (takie jak opieka medyczna, zakwaterowanie, rozliczenie kosztów użytkowania samochodu), a także udział w zysku lub wypłatę premii w krótkim terminie po wyświadczeniu usługi przez pracownika. Ujęcie księgowe takich świadczeń jest stosunkowo proste: należy naliczać je w miarę świadczenia usługi przez pracownika. Inaczej jest w przypadku świadczeń emerytalnych, kiedy pomiar zobowiązania lub kosztu może wymagać założeń aktuarialnych. Istnieją również inne, niemateriale korzyści płynące z zatrudnienia (np. kwalifikacje zawodowe, szkolenia w czasie pracy, zadowolenie z pracy, prestiż, kontakty społeczne), które nie są ujmowane księgowo, nawet jeśli ich wartość – przynajmniej dla pracowników – jest istotna.

Koszty zaniechania

Gdy wykorzystanie środków trwałych przestaje być opłacalne, a nie ma moż- liwości ich sprzedania za wartość końcową, przedsiębiorstwo może chcieć po prostu się ich pozbyć. Zazwyczaj jednak pozbycie takie wiąże się z kosztami, często wynikają- cymi z przepisów w zakresie bezpieczeństwa lub ochrony środowiska, wymagającymi np. przywrócenia terenu do wymaganego stanu. Przykładowo, w przypadku wydobycia surowców producent powinien przywrócić miejsce wydobycia do stanu pierwotnego lub co najmniej stanu bezpiecznego. Zgodnie z międzynarodowymi standardami rachunkowości, tego rodzaju koszty winny być naliczone z góry i aktywowane w wartości księ- gowej aktywów. Zaniechanie działalności może okazać się kosztowne i kontrowersyjne. W późnych latach 90. XX wieku Shell Oil chciał zatopić w Morzu Północnym nieużywaną platformę wiertniczą. Jednak naciski ze strony działaczy na rzecz ochrony środowiska zmusiły go do rozmontowania platformy i złomowania jej na lądzie, co skutkowało poniesieniem znacznych kosztów. Międzynarodowe standardy rachunkowości zawierają również wytyczne dotyczące ujmowania przyszłych zobowiązań związanych z zaniechaniem działalności.

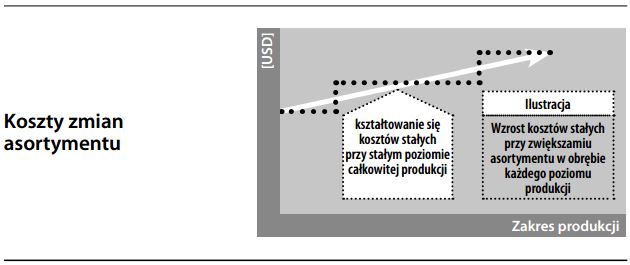

Koszty zmian asortymentu

Typ kosztów, które normalnie zachowują się jak koszty stałe (tj. nie reagują na zmiany poziomu produkcji), lecz które mogą reagować na zmiany asortymentu w obrębie danego poziomu produkcji. Tego rodzaju „koszty stałe” faktycznie mogą być kosztami zmiennymi, jeżeli porównać je właśnie ze zmianami asortymentu, a nie – jak w tradycyjnym podejściu – ze zmianami wielkości produkcji. Przykładami kosztów zmian asortymentu są koszty zmian projektowych, koszty rozruchu, przeniesienia zapasów, przeładunku nowych materiałów, czy inspekcji. Rozszerzenie oferty produktowej często skutkuje wzrostem kosztów; wzrost ten bywa jednak zrównoważony zwiększeniem sprzedaży pokrywającej popyt w okre- ślonych niszach rynkowych. Koszty zmian asortymentu są ściśle powiązane z koncepcją rachunku kosztów działań, polegającą na rozliczaniu kosztów pośrednich produkcji (w tym kosztów stałych) w oparciu o ich źródła.

Koszty zobowiązań przeszłych

Są to bieżące koszty wywiązywania się z podjętych w przeszłości zobowiązań, jak np. koszty świadczeń emerytalnych. Mimo iż pierwotnym celem ponoszenia takich kosztów mogło być zwiększenie produktywności, w przypadku pogorszenia sytuacji przedsiębiorstwa kumulacja takich kosztów może stać się nieproduktywnym obciążeniem przyszłej działalności. W USA, przykładem przedsiębiorstwa obciążonego kosztami zobowią- zań przeszłych jest General Motors, w tym wypadku z tytułu podjęcia zobowiązania do pokrywania kosztów świadczeń zdrowotnych na rzecz personelu i emerytowanych pracowników.