Liczba otwartych pozycji to liczba kontraktów lub opcji, które są w posiadaniu inwestorów. To nie jest suma wszystkich kontraktów, a jedynie tych, które pozostały na rynku. Mówiąc precyzyjniej: kiedy dwaj inwestorzy są w posiadaniu jednego kontraktu terminowego o przeciwległej pozycji – jeden przewiduje wzrost cen, drugi – ich spadek.

Wydawać by się mogło, że w takim przypadku liczba otwartych pozycji wynosić będzie dwie jednostki, jednak jest inaczej. Kupujący i sprzedający w tym przypadku tworzą tylko jeden kontrakt, co oznacza jedną liczbę otwartej pozycji.

W artykule dla ułatwienia omówiliśmy zastosowanie wskaźnika na podstawie kontaktów terminowych. Wskaźnik LOP jest notowany także na rynku opcji, jednakże w ich przypadku – poza ogólną interpretacją wskaźnika – zaleca się, aby porównywać liczbę opcji kupna z liczbą sprzedaży, dzięki czemu można precyzyjniej określić panujące na rynku nastroje.

Rosnąca liczba otwartych pozycji wraz ze spadającymi cenami jest spowodowana zamykaniem pozycji, a więc w niedługim czasie powinniśmy spodziewać się poprawy nastrojów.

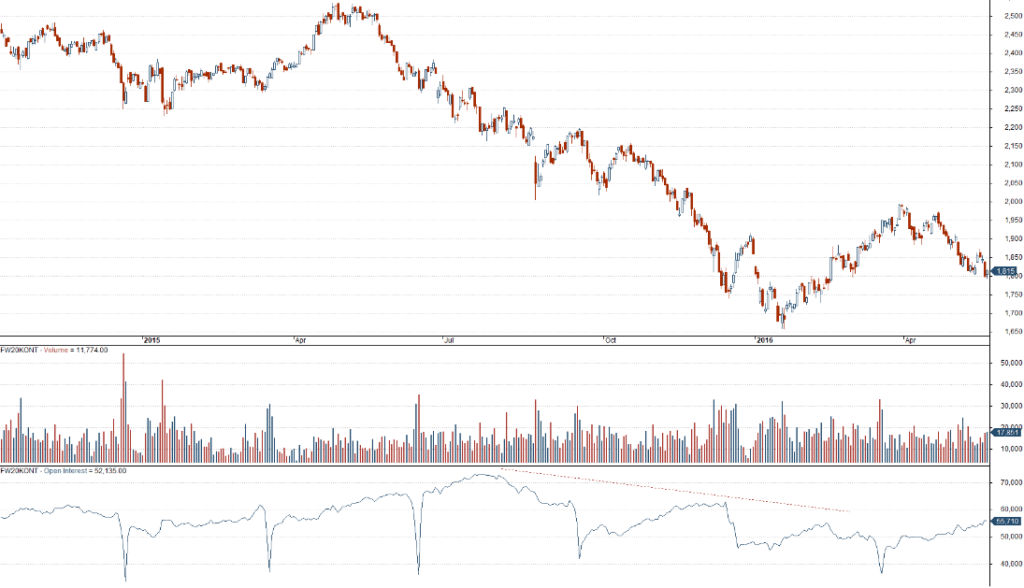

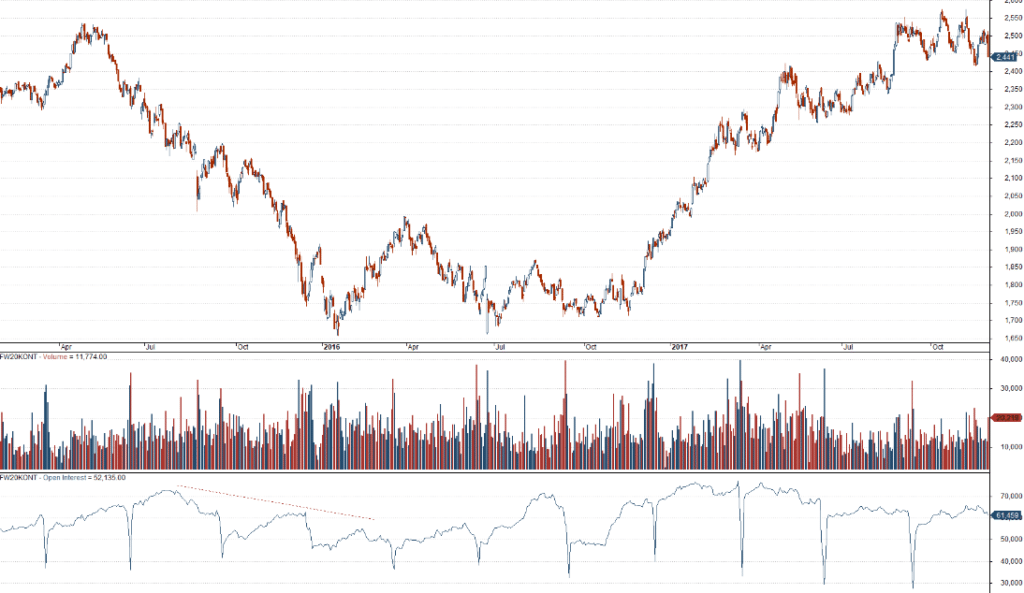

FW20. LOP zwykle jest przedstawiany pod wykresem jako wskaźnik w formie linii dla wszystkich kontraktów terminowych i opcji.

Istnieją cztery podstawowe założenia wskaźnika LOP

Poniżej przedstawiamy cztery możliwości, jakie istnieją na rynku:

- Kupujący otwiera nową pozycję długą, a sprzedający otwiera nową pozycję krótką – należy spodziewać się wzrostu zmiany liczby otwartej pozycji, ponieważ w obydwu przypadkach mamy do czynienia z otwarciem nowej liczby pozycji.

- Kupujący otwiera nową pozycję długą, a sprzedający zamyka swoją pozycję – w takim przypadku liczba otwartych pozycji się nie zmieni, ponieważ kupujący otwiera nową, a sprzedający likwiduje stara (pozycję), czyli wychodzi na zero.

- Kupujący zamyka pozycję długą, a sprzedający otwiera nową – krótką. Wychodzi nadal na zero, zmieniła się tylko kolejność transakcji.

- Obaj inwestorzy zamykają swoje pozycje. Kupujący kupuje krótką, a sprzedający sprzedaje długą, co jest jednoznaczne ze spadkiem LOP.

Podsumowując. Jeśli obydwoje otworzą nowe pozycje w tym samym czasie (kupujący powiększy długą, a sprzedający – krótką) liczba otwartych pozycji wzrośnie. Jeśli jeden z nich zamknie swoje pozycje, a drugi je od niego odkupi – LOP pozostanie bez zmian. Natomiast jeśli obydwoje zamkną swe pozycje – LOP spadnie.

Interpretacja LOP z uwzględnieniem wolumenu

Interpretacja LOP z połączeniem wolumenu jest niezwykle przydatna, ponieważ ustala, czy inwestorzy wchodzą na rynek czy z niego wychodzą. A zatem połączenie analizy obydwu z nich jest kombinacją, która potwierdza siłę trendu. Zobrazujmy to na przykładzie:

Jeśli cena, wolumen oraz LOP wzrastają, mamy do czynienia z silnym rynkiem. Na rynku popyt przewyższa podaż, inwestorzy spodziewają się wzrostów, a więc otwierają nowe długie pozycje.

Jeśli cena rośnie, a wolumen oraz LOP spadają, możemy mówić o słabnącym rynku. Ceny rosną przez zamykających pozycje stratne. Popyt nie wchodzi na rynek, lecz z niego wychodzi. W momencie uregulowania wszystkich nierentownych transakcji krótkich możemy spodziewać się załamania trendu.

Jeśli natomiast ceny wraz LOP-em spadają, co ma odzwierciedlenie w sytuacji odwrotnej niż poprzednia (inwestorzy zmuszeni są zamykać stratne pozycje długie), możemy spodziewać się w niedługim terminie poprawy nastrojów na rynku. Cały spadek jest napędzany nie nową falą zakupów, a jedynie zamykaniem pozycji.

O takim samym rynku (słabym) mówimy wówczas, gdy ceny spadają, a wolumen i LOP rosną.

„Transakcje na rynku terminowym to gra o sumie zerowej. Dla każdej długiej pozycji istnieje również pozycja krótka. Jeśli 80 procent uczestników rynku zajmuje długie pozycje, to pozostałe 20 procent (zajmujący krótkie pozycje) musi mieć na tyle pokaźne zasoby finansowe, aby wchłonąć owe długie pozycje. A zatem zajmowane pozycje krótkie muszą być znacznie większe niż pozycje długie (w tym przypadku czterokrotnie). Oznacza to, że zajmujący krótkie pozycje muszą dysponować znacznym kapitałem i uznawani są za „silne ręce”. 80 procent uczestników rynku zajmujących dużo mniejsze pozycje w przeliczeniu na głowę jest uznawane za „słabych”, którzy będą zmuszeni do likwidacji swoich długich pozycji przy każdym gwałtownym zwrocie na rynku. „

John J. Murphy

Zastosowanie liczby otwartych pozycji (LOP)

Niekiedy mamy do czynienia z sytuacją występowania zbyt dużej liczby otwartych pozycji w istniejącym już od dłuższego czasu trendzie. Jeżeli jest on wzrostowy, taka wielkość LOP może wskazywać na podwyższone ryzyko kontynuacji całego trendu. Kiedy dojdzie do spadków cen, mogą one okazać się tak dynamiczne i duże, jak duża będzie liczba graczy zamykających nowe długie pozycje.

Analizę liczby otwartych pozycji możemy z powodzeniem stosować w momentach potwierdzenia wybić z przeróżnych formacji. Kiedy ceny wybijają się z nich przy wzroście wskaźnika LOP, mamy do czynienia z potwierdzeniem wybicia. W przypadku jego braku istnieje ryzyko wystąpienia negacji całej formacji. Pamiętajmy jednak, aby nie interpretować pojedynczych wahań wskaźnika, ponieważ mogą być one mylące.

Tak samo dzieje się w przypadku, gdy ceny wraz z LOP spadają, a wolumen wzrasta,

Skoro osoby o przeciwnych pozycjach oznaczają jeden jednostkę LOP, wydawać by się mogło, że taka sama liczba posiadaczy pozycji długich oraz krótkich wskazywać będzie równowagę na rynku. Jednak jest inaczej, ponieważ to nie liczba, a wielkość obrotu wpływa na zmianę tego wskaźnika.