Co to jest obligacja ?

Instrument dłużny, zwykle (lecz nie zawsze) o następujących cechach:

- długi termin zapadalności (zwykle od 5 do 15 lat),

- stałe oprocentowanie (chociaż zmienna stopa procentowa jest popularna, je- śli inwestorzy obawiają się inflacji),

- warunki umowne, w tym postanowienia dotyczące naruszenia warunków umowy,

- wykorzystywany przez dużych, szanowanych emitentów bez zabezpieczeń, choć słabsi pożyczkobiorcy mogą zapewnić poręczenie,

- posiadanie ratingu (klasy inwestycyjnej lub niższej),

- obrót na rynku wtórnym,

- ewentualnie zamienny na akcje.

Oprocentowanie obligacji jest zwykle funkcją ich okresu obowiązywania oraz ich ryzyka według ratingu. W przypadku instrumentów o stałym oprocentowaniu ich stopa dochodu w porównaniu z ich wartością w obrocie podlega z kolei zwrotom przeważającym na rynku (patrz arbitraż cenowy). Jako obietnice zapłaty bez zabezpieczenia większość obligacji wydawanych jest przez duże korporacje lub rządy (nazywane są obligacjami rządowymi, jeśli są wydawane przez państwo). Jest to przeciwieństwo zabezpieczonego kredytu (patrz hasło „Obligacje a kredyt” w Kompendium terminów bankowych po polsku i angielsku), z którego korzystają małe i średnie przedsiębiorstwa. Kupują- cy obligacje zachowują się bardziej jak inwestorzy obracający papierami wartościowymi niż pożyczkodawcy utrzymujący je do terminu zapadalności, choć w porównaniu z kapitałowymi papierami wartościowymi handel obligacjami jest znacznie mniejszy. Porównaj ze stopą dochodu obligacji, immunizacją portfelem obligacji, inwestowaniem w obligacje, rynkiem obligacji (globalnym).

Obligacja jankeska (żargon)

Obligacja emitowana na rynkach kapitałowych w USA przez zagranicznych pożyczkobiorców. Zazwyczaj są to Kanadyjczycy. Pojęcie zbliżone do obligacji samurajskich oraz Bull Dog, obligacji emitowanych w Wielkiej Brytanii przez zagranicznych inwestorów.

Obligacja kapitałowa

Głęboko podporządkowane zadłużenie długoterminowe zbliżone do kapitału własnego ze względu na priorytet realizacji nadawany większości innych zadłużeń. Takie obligacje hybrydowe przynoszą premię za ryzyko. Patrz również obligacje wysokodochodowe.

Obligacja komunalna

Długoterminowy instrument dłużny emitowany przez samorząd regionalny lub miejski, z którego przychody inwestowane są w lokalną infrastrukturę, np. drogi, szkoły, szpitale. Środki na przyszłą obsługę długu pochodzą z bazy podatkowej. W niektórych systemach podatkowych (np. w USA) odsetki z takich obligacji są zwolnione z podatku, by zachęcić do ich emitowania. Obligacje komunalne są młodszą wersją bonów skarbowych emitowanych przez rządy; są to bezpieczne papiery dłużne o niskiej stopie dochodu. W roku 2007 wartość wyemitowanych papierów dłużnych w obiegu na rynku w USA wynosiła ponad 2 biliony dolarów (źródło: „International Herald Tribune”, 8 grudnia 2006, s. 16).

Obligacja komunalna płatna z przewidywanych dochodów

Obligacja komunalna, która ma zostać spłacona z przyszłych (a nie istniejących) przychodów wytworzonych przez pożyczkobiorcę. Pomimo możliwych początkowych niedoborów zdolności do obsługi zadłużenia można z pewną dozą pewności spodziewać się wzrostu sum ze zbieranych podatków, dotacji rządowych czy też sprzedaży publicznych aktywów. Obligacje komunalne płatne z przewidywanych dochodów zdają się mieć największy sens tam, gdzie miasto rozwija się szybko i potrzebuje inwestycji infrastrukturalnych, co z kolei zapewni dalszy rozwój.

Obligacja przychodowa

Instrument kredytu długoterminowego, w którym wypłata regularnych odsetek jest funkcją rocznej zyskowności. Kiedy zdarzy się, że przedsiębiorstwo ma zły rok, pożyczkodawcy uzgadniają, że odsetki od obligacji nie będą wypłacane. Kwota główna jednakże musi być spłacona w całości, zazwyczaj jako spłata jednorazowa w terminie zapadalności. Obligacje przychodowe, które działają na zasadzie „płać, na co cię stać”, są czasem wykorzystywane w restrukturyzacji.

Obligacja skarbowa

Dłużny papier wartościowy wyemitowany przez rząd. Bony skarbowe zostały wynalezione przez Waltera Bagehota w latach 70. XIX wieku w Anglii jako wygodna metoda pokrywania przez rząd (którego finansowa komórka nosiła miano Skarbu Państwa) „tymczasowego” zapotrzebowania na gotówkę (które obecnie ma już charakter stały). By stać się atrakcyjnymi na rynku pieniężnym, bony skarbowe przejęły cechy weksli ciągnionych, tzn. były krótkoterminowe (zwykle 3-miesięczne), emitowane z dyskontem oraz zbywalne. Przed wprowadzeniem bonów skarbowych rząd finansował swoje działania za pomocą bonów skarbu państwa, które były tak naprawdę obligacjami krótkoterminowymi, tzn. papierami wartościowymi z terminem zapadalności do 30 lat. Oba instrumenty uważane są za wolne od ryzyka związanego z naruszeniem warunków umowy (choćby z tego powodu, że rząd zawsze może dodrukować pieniędzy, by je obsłużyć). W przypadku obligacji skarbowych wahania warto- ści rynkowej kwoty głównej są odwrotnie proporcjonalne do zmian w rynkowych stopach procentowych.

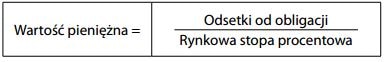

Obligacja wieczysta

Obligacja, która nigdy nie zwraca swojej kwoty głównej. Obiecuje jednak wieczystą wypłatę odsetek, co rekompensuje ten brak. Jedynie cieszące się zaufaniem rządy, jak np. rząd brytyjskiej Jej Królewskiej Mości, mogą sobie pozwolić na emisję takich obligacji. Wartością instrumentu rentowego jest dopływ pieniędzy z annuitetu, który trwa w nieskończoność.

Obligacja zapadkowa (żargon)

Obligacja o zmiennym oprocentowaniu, które zmienia się w oprocentowanie stałe po osiągnięciu przez zmienną stopę procentową określonego poziomu. Od tego momentu oprocentowanie zostaje „zamknięte” na określonym poziomie.

Obligacja zombie (slang)

Nawiązanie do wysoko spekulacyjnych obligacji, których emitent znajduje się gdzieś pomiędzy żyjącymi (czytaj: kontynuującymi działalność) a zmarłymi (czytaj: bankrutami). Tego rodzaju obligacja wynikająca z trudności finansowych będzie emitowana z du- żym dyskontem i daje szanse na duży zysk, jeśli przedsiębiorstwu uda się przeprowadzić proces uzdrowienia/sanacji.

Obligacje CATS

Amerykańskie obligacje skarbowe, których stopa procentowa jest poniżej rynkowej, ale są umarzane po wartości nominalnej – wyższej od ceny emisyjnej. Tak więc posiadacz wymienia roczny dochód z inwestycji na jednorazowy zysk kapitałowy, a zamiana taka może przynieść korzyści w podatku dochodowym.

Obligacje katastrofalne

Obligacje, których spłata wiąże się z ubezpieczonymi stratami przekraczającymi pewien ustalony wcześniej poziom (punkt krytyczny). Jeśli ten poziom zostanie przekroczony, obligacji nie trzeba spłacać. Osoba zobowiązana do spłaty otrzymuje wtedy ulgę na zadłużenie, która może załagodzić straty w innych obszarach. Obligacje katastrofalne są formą reasekuracji na rynku kapitałowym. Główny ubezpieczyciel zainwestowałby w nie, by uzyskać ulgę w razie roszczeń. Rynek ten powstał na początku lat 90. XX wieku. Do 2005 roku wyemitowano obligacje katastrofalne o wartości ponad 6 miliardów dolarów (źródło: „Financial Times”, 1 września 2005, s. 25).

Obligacje komunalne zabezpieczone całością wpływów budżetowych

Obligacje komunalne bez formalnego zabezpieczenia, ale emitent – organ władzy – posiada wiarygodność kredytową oraz „prawo nakładania podatków”, w przeciwieństwie do konkretnego strumienia przychodów z danego przedsięwzięcia. Obligacje ogólne emitowane są z przekonaniem, że władza komunalna będzie w stanie obsłużyć zadłużenie dzięki swojej „bazie podatkowej”, czyli podatkowi od nieruchomości lub podlegającego opodatkowaniu dochodowi swoich podatników.

Obligacje LYON

Obligacje zerokuponowe zamienne z prawem wcześniejszego wykupu przez emitenta i przez inwestora. Obligacje LYON to syntetyczne produkty stworzone przez Merrill Lynch. Obligacja LYON zazwyczaj zapewnia posiadaczowi zysk. Taki zysk utrzymuje się dopóty, dopóki istnieje możliwość wcześniejszego wykupu przez emitenta po cenie wyższej od ceny emisyjnej.

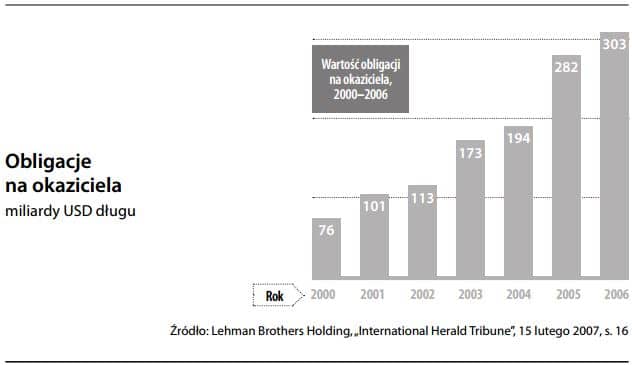

Obligacje na okaziciela

Obligacje, których prawna własność nie jest odnotowana w księgach emitenta. Obligacje te nie podlegają obowiązkowemu ujawnieniu danych, jak w przypadku instrumentów dłużnych będących przedmiotem oferty publicznej, mogą więc być wyłącznie przedmiotem emisji prywatnej w obrocie prywatnym. Uznane firmy międzynarodowe są w stanie emitować takie obligacje, ponieważ inwestorzy instytucjonalni czują się często na tyle pewni, że pozwalają sobie na inwestycje bez korzyści wynikających z rejestracji. W zamian za ograniczoną płynność (są poza rynkiem publicznym) oraz nieprzejrzysty system cenowy (obrót nie jest kontrolowany za pomocą systemów sprawozdawczych) inwestorzy zyskują skromną (około 10%) premię za ryzyko. W USA rynek ten rozwija się bardzo szybko (patrz poniżej) wskutek wysokich kosztów przestrzegania przepisów narzuconych przez ustawę o odpowiedzialności korporacyjnej SOX (Sarbanes-Oxley). Na pozostałych rynkach obligacje na okaziciela kojarzone są z uchylaniem się od zobowiązań podatkowych, ponieważ tożsamość inwestorów jest nieznana.

Obligacje samurajskie

Obligacje denominowane w jenach emitowane w Japonii przez zagranicznego kredytobiorcę. Podobnie „obligacja typu szogun” jest obligacją denominowaną w innej walucie niż jeny, emitowaną w Japonii przez zagraniczną instytucję lub rząd.

Obligacje spłacane w formie niepieniężnej

Obligacje dające pożyczkobiorcom możliwość spłaty zobowiązań poprzez emisję większej liczby papierów wartościowych. Przed kryzysem kredytowym w 2008 roku agresywni pożyczkodawcy czasem byli gotowi udzielać tak ryzykownych kredytów w zamian za większe zyski.

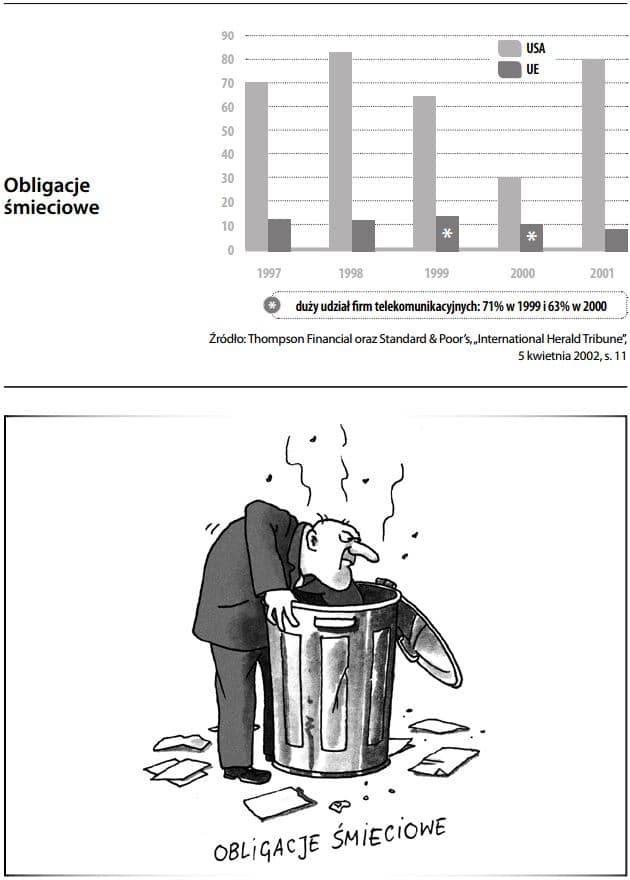

Obligacje śmieciowe (żargon)

Obligacje zasługujące na ocenę ratingową niższą niż klasa inwestycyjna (czyli poniżej standardu BAA według Moody’s i BBB według Standard & Poor’s). Bardziej pozytywne konotacje ma termin, który określa je jako obligacje wysokodochodowe. Wyższe niż standardowe ryzyko naruszenia warunków umowy, jakie niosą ze sobą obligacje śmieciowe (powiedzmy, że w przypadku 5–15% takich obligacji najprawdopodobniej warunki zostaną naruszone), daje im otwarcie spekulacyjny charakter. W związku z tym można je też nazwać obligacjami „klasy nieinwestycyjnej” lub „klasy spekulacyjnej”. W porównaniu do Europy i Azji w USA istnieje najbardziej aktywny rynek obligacji śmieciowych. Dzięki temu amerykański rynek kapitałowy jest jeszcze mocniejszy i odporniejszy na ryzyko. Oprócz głębi rynku jednym z powodów przewagi USA są ich prawa upadłościowe, które bardziej sprzyjają prawom wierzyciela w razie niedotrzymania warunków. Obligacje śmieciowe niosą ze sobą dwa ryzyka: odsetki oraz niespłacenie kwoty głównej w terminie. Kto by chciał w nie inwestować? Inwestorzy tolerujący duże ryzyko, np. prywatne fundusze emerytalne, są w stanie zaakceptować również ryzyko związane z obligacjami śmieciowymi, jeśli tylko zostanie ono zrekompensowane odpowiednimi stopami dochodu (np. premią za ryzyko w wysokości powiedzmy 3–5% powyżej zwykłych obligacji) i możliwością osiągnięcia zysków kapitałowych.

Początkowo obligacje śmieciowe były emitowane przez tzw. upadłe anioły – najlepsze spółki, które straciły korzystną ocenę kredytową w związku z pogorszeniem się sytuacji na rynku. Finansowa innowacyjność obligacji śmieciowych, którą w dużej mierze zawdzięczają one Michaelowi Milkenowi, polegała na emisji papierów poniżej standardowej klasyfikacji kredytowej. Przed pojawieniem się obligacji śmieciowych słabi pożyczkobiorcy, bez dobrych notowań, nie mieli wstępu na rynki kapitałowe. Mogli jedynie zaciągnąć kredyt bankowy. Jednakże dla wielu taki kredyt był trudny lub niemożliwy do zdobycia. Działało przeciwko nim wiele czynników, na przykład ich wcześniejsze wyniki finansowe, wrodzony konserwatyzm bankowców, umiarkowane stopy oprocentowania (większość pożyczkodawców osiąga stan, w którym nie moż- na iść na kompromis w zakresie standardów oceny kredytobiorcy w zamian za wysokie odsetki). Pożyczkobiorcy ci zasługiwali jednak na kredyt, pod warunkiem że byłby on poprawnie wyceniony. Obligacje śmieciowe pozwoliły zauważyć, że kredyt „gorszy” od standardowego mógł być środkiem nadającym się do obrotu, którego wartość zależała od przyszłych wyników. Z kolei obrót obligacjami śmieciowymi opierał się na aktualizacji wyceny do wartości rynkowej i wypełnił lukę w zakresie optymalnej relacji ryzyka i dochodu. Możliwo- ści spekulacyjne, jakie dawały obligacje śmieciowe, przyciągnęły ogromny kapitał i zdawały się zwiastunem kapitalizmu finansowego. W 1998 roku roczna wartość emisji tych obligacji wynosiła aż 150 miliardów dolarów rocznie. Jednakże zaczęły pojawiać się nadwyżki i rynek przeszedł głęboką, choć – jak się okazało – przejściową zapaść. Obligacje śmieciowe mają tę zaletę, że są w stanie zapewnić kapitał ryzyka odpowiednim, niejednokrotnie silnym użytkownikom – nowym małym firmom i starym spółkom, które próbują przezwycię- żyć problemy, a którym wcześniej odmawiano kredytu. Obligacje mogą się np. przydać do sfinansowania wyodrębnienia spółki zależnej przez sprzedaż aktywów w ramach restrukturyzacji przedsiębiorstwa. Zastępując pożyczki bankowe, obligacje śmieciowe również stają się częścią procesu sekurytyzacji oraz przepływu funduszy z pominięciem pośrednictwa bankowego. Ponieważ zezwalają one na wysoką dźwignię finansową, obligacje śmieciowe były popularne w przypadku wrogich przejęć oraz wykupów menedżerskich. To z kolei stworzyło nowe zapotrzebowanie – i przyczyniało się do wzrostu opłat – na usługi w zakresie doradztwa ze strony banków inwestycyjnych z Wall Street. Obligacje śmieciowe miały ogromny wpływ na gospodarkę amerykańską, odgrywając rolę katalizatorów procesu restrukturyzacji przedsiębiorstw w latach 80. W rezultacie wyniki działań spółek uległy znaczącej poprawie w latach 90., która nasiliła się do tego stopnia, że została nazwana nowym paradygmatem. Inaczej jest w przypadku kredytów zagrożonych, w których warunki już zostały naruszone.

Obligacje typu „pick-up” (żargon)

Obligacje z możliwością wcześniejszego wykupu o wysokim oprocentowaniu, któ- rych termin wykupu przypada w najbliższej przyszłości. Wszelki spadek rynkowych stóp procentowych zwykle powoduje wcześniejszy wykup, ponieważ emitent obligacji skorzysta z tańszych stóp, refinansując droższe instrumenty dłużne. To z kolei oznacza, że posiadacz takiej obligacji prawdopodobnie otrzyma premię za wykup.

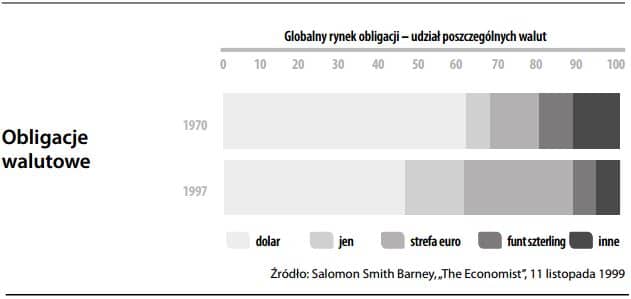

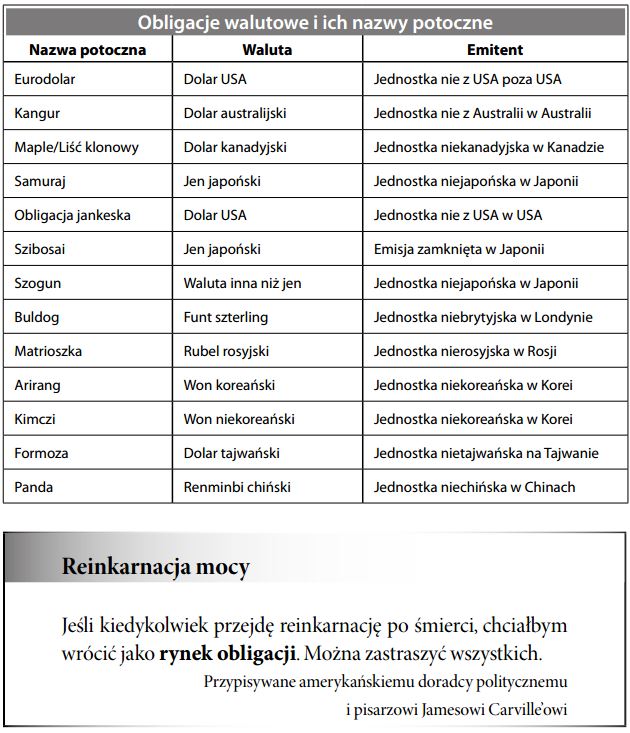

Obligacje walutowe

Obligacje denominowane w walucie zagranicznej w stosunku do miejsca działalności lub siedziby emitenta. Taka operacja stwarza znaczne trudności w porównaniu z emisją tego typu papieru wartościowego we własnej walucie. Po pierwsze, powstaje ekspozycja na ryzyko zmian kursowych, jeżeli zagraniczna waluta umocni się wobec waluty własnej. Po drugie, emitenci będą mniej rozpoznawalni jako „cudzoziemcy” na innych rynkach, więc będą musieli zapłacić premię za ryzyko. Jednakże w przypadku państw lub międzynarodowych koncernów istnieje wiele zachęt do zaciągania długu za granicą:

- Zagraniczna „twarda” waluta może być bardziej stabilna i przewidywalna.

- Dostęp do głębszych i tańszych zasobów kapitału do wykorzystania na bogatszych zagranicznych rynkach.

- Wpływy mogą być wykorzystane do przebicia się na zagraniczne rynki.

- Zabezpieczenia w postaci swapów na kursy walutowe pozwalają na konwersję na walutę kraju emitenta.

- Obligacje zagranicznego emitenta mogą być także wykorzystane do zabezpieczenia przed ryzykiem kursu walutowego.

- Zagraniczni inwestorzy dywersyfikują swoją bazę i szukają inwestorów poza swoim rynkiem krajowym.

Emitenci obligacji podlegają zwykle przepisom rynku, na którym emitują papiery, tak więc obligacje emitowane w Kanadzie przez firmę z Europy podlegają ustawodawstwu kanadyjskiemu. Często obligacje walutowe mają swoje popularnie używane nazwy.

Obligacje walutowe są świadectwem globalizacji na rynkach finansowych. Pod tym względem siły z rynków zagranicznych mogą mieć istotny wpływ na działalność na rynkach lokalnych. Na przykład obawa o obniżenie ratingu kredytowego w związku z pogorszeniem stanu finansów danego kraju może wywołać podwyżkę kosztów obsługi zadłużenia i tym samym stać się siłą zewnętrzną wymuszającą dyscyplinę fiskalną państwa.

Obligacje wojenne

Rządowe obligacje emitowane w czasie wojny w celu sfinansowania wydatków militarnych. Obligacje wojenne mają odwo- ływać się do patriotyzmu obywateli. Często towarzyszą im kampanie promocyjne oraz motywy wojenne. Na przykład podczas II wojny światowej Departament Skarbu USA zgromadził 185 miliardów dolarów w drodze emisji tego rodzaju obligacji skarbowych. Finansowanie działań wojennych za pomocą obligacji zamiast z podatków wiąże się z ciekawymi politycznymi konsekwencjami. Wojny finansowane papierami dłużnymi są łatwiejsze do zaakceptowania dla wyborców, ponieważ koszt finansowy nie odbija się bezpośrednio na stanie ich portfela.

Obligacje wysokodochodowe – Dług wysokodochodowy

Obligacje, które nie mając ratingu kredytowego na poziomie inwestycyjnym, muszą oferować ich posiadaczom wyższe oprocentowanie, równoważące większe ryzyko. Przy przepływie funduszy z pominięciem pośrednictwa bankowego obligacje tego typu są coraz chętniej widziane na rynku długów, głównie dzięki temu, że rosnące zainteresowanie nimi przejawiają fundusze powiernicze. Chociaż stopa przeterminowania w portfelu przewyższa normę (np. 1–2%), to jednak, przy optymalnej relacji ryzyka i dochodu, rekompensatę stanowi wyższa dochodowość oraz możliwość windykacji zabezpieczeń. Termin „obligacje wysokodochodowe” używany jest obecnie zamiast dotychczasowej nazwy „obligacje śmieciowe”, która nabrała negatywnego wydźwięku na skutek licznych skandali związanych z tego typu papierami w latach 80.

Obligacje z zabezpieczeniem powierniczym

Obligacje zabezpieczone akcjami zwykłymi albo innymi papierami wartościowymi, które są zastawione przez kredytobiorcę jako zabezpieczenie kredytu.