Jaki jest najważniejszy powód tego, że traderzy muszą walczyć, by zarobić? Czy myślisz, że jest to brak wiedzy lub umiejętności? Niewystarczająca ilość kapitału na rachunku, słabe zarządzanie ryzykiem lub złe podejście do handlu? Chociaż wszystkie te rzeczy negatywnie wpływają na traderów, to według mnie najpoważniejszym błędem, przez który traderzy nie osiągają sukcesu, jest samo-sabotaż.

Może znasz jakiegoś tradera, któremu źle idzie gra na realnym koncie, a kiedy przechodzi na demo, to idzie mu to dużo, dużo lepiej. Czemu tak jest? Jakie są różnice między handlem na demo a grą na prawdziwym rachunku? Czemu traderom zupełnie inaczej wychodzi gra na demo niż na koncie realnym?

Odpowiedź jest prosta: nie dokonują oni samo-sabotażu na demo, a przynajmniej robią to dużo rzadziej. Na demo robisz wszystko we właściwy sposób, przede wszystkim dlatego, że nie angażujesz się emocjonalnie, bo nie ryzykujesz prawdziwych pieniędzy. Ale z mojego doświadczenia wynika, że możemy mówić tu o bardzo specyficznym fakcie – rzeczywistość przebywania na demo sprawia, że większość traderów stosuje podejście „ustaw i zapomnij” o wiele częściej niż na realnym koncie.

A więc co musisz zrobić, by pozwolić rynkowi robić swoje, kiedy masz aktywną transakcję? Kiedy traderzy wychodzą z rynku ręcznie, np. przed tym, zanim cena dojdzie do SL lub TP, to przez większość czasu sabotują oni swój trading oraz zmniejszają szanse, by zarobić. Przez większość czasu najlepszą rzeczą, którą można zrobić, jest po prostu pozwolenie na to, by rynek robił swoje i pozwolenie cenie, by doszła do stop lossa lub take profit bez ręcznego wychodzenia z transakcji.

Ten artykuł wyjaśni, w jaki sposób decyduję o tym, kiedy pozwalać rynkowi robić swoje, a kiedy interweniować…

Czemu prawie nigdy nie powinieneś ręcznie zamykać transakcji

Ok, oto pierwsza i prawdopodobnie najważniejsza rzecz, którą warto zrozumieć…

Jeśli ręcznie zamykasz transakcję, która przynosi ci stratę, to ponosisz porażkę dobrowolnie. Przeczytaj poprzednie zdanie jeszcze raz, a może nawet po raz trzeci. W tradingu chodzi o maksymalizowanie zysków, które zrównoważą straty, właśnie tak się zarabia. Oczywiste jest, że będziesz miał nieudane transakcje, ale przez większość czasu nie powinieneś decydować się na nie dobrowolnie.

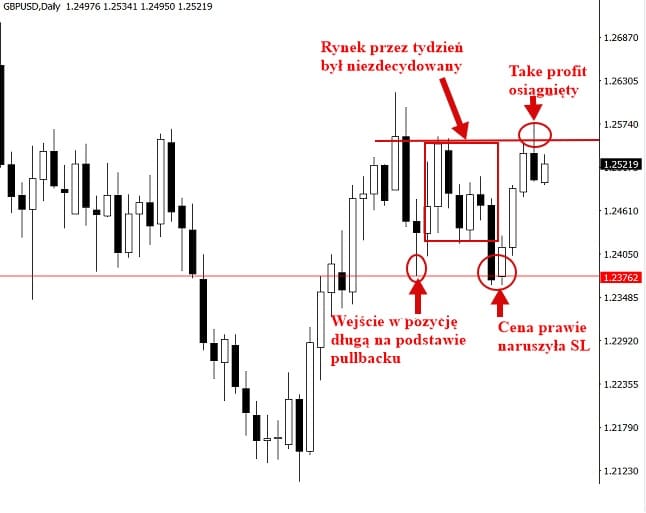

Oto przykład: Trader wchodzi na rynek na demo, przez tydzień rynek znajduje się w konsolidacji, nie ma stanowczego ruchu w żadną stronę. W następnym tygodniu cena idzie w dół, prawie dotykając SL, on już widzi stratę 2 500 $. Istnieje ważna różnica: na demo trader CZUJE, że nie ma powodu, by zamykać transakcję ręcznie, więc po prostu ją zostawia. Myśli logicznie i jasno oraz wie, że jeśli ją zamknie, to dobrowolnie przyczyni się do straty, podczas gdy warunki na rynku mogły się zmienić, a transakcja zakończyć się sukcesem. W następnym tygodniu pod koniec cena zaczyna iść ostro w górę. Zamiast straty prawie 3 000 $ zanotował on 6 000 $ zysku po prostu dlatego, że cierpliwie czekał i nic nie robił przez 2 tygodnie.

Morał z tej historii jest taki, że musisz transakcji dać czas, by mogła się zrealizować. Czas jest czynnikiem, którego nie jesteś w stanie kontrolować i sprawia on traderom największy kłopot. Każdy chce zarobić W TYM MOMENCIE, ale rynek może mieć inne plany. Może musisz usiąść spokojnie i czekać 2 – 3 tygodnie, ale czy jesteś w stanie to zrobić na prawdziwym rachunku? To jest pytanie i problem, który musisz rozwiązać, jeśli kiedykolwiek chcesz zarabiać jako trader.

Jeśli cena nie doszła do stop lossa, to setup jest nadal poprawny i nadal może zadziałać. To może oznaczać dwutygodniową konsolidację, co może się skończyć zyskiem w postaci 5R. Nie zamykaj transakcji tylko dlatego, że jest konsolidacja lub cena idzie w kierunku twojego stop lossa.

Pozwalanie, by rynek robił swoje kontra ręczne zamykanie zlecenia – przykłady

Traderzy kierowani emocjami wychodzą z rynku, zanim został osiągnięty poziom SL lub TP. Gorsze z tych dwóch jest wychodzenie, zanim cena dojdzie do SL, lub dobrowolne spowodowanie straty, ponieważ dużo to nas kosztuje. Takie transakcje często zakończyłyby się dobrze, gdyby nie zamykać ich ręcznie…

Na poniższym wykresie trader mógł zostać nagrodzony, jeśli nie wyszedł z rynku, kiedy cena była blisko jego stop lossa. W takich sytuacjach musisz pamiętać o tym, że jest to gra prawdopodobieństw, dlatego musisz dać sobie największe szanse poprzez trzymanie się własnego planu i pozwalanie, by rynek robił swoje…

A oto inny przykład tego, co nazywam podejściem „ustaw i zapomnij”…

Na wykresie niżej wielu traderów mogło przedwcześnie zakończyć transakcje po tym, jak powstał niedźwiedzi pin bar. Ale kiedy już miało się to zakończyć stratą lub małym zyskiem, wtedy cena eksplodowała w górę, dając zysk w stosunku 2 – 3R lub nawet więcej. W tym przypadku obserwacji wymagał horyzontalny poziom na 1240.0, a nie minimum pin bara. Nie powinieneś zamykać zlecenia tylko dlatego, że wystąpił pin bar w kierunku przeciwnym do trendu, w takich sytuacjach obserwuję ważne horyzontalne poziomy, które są wskaźnikami, kiedy powinienem zakończyć transakcję (nie są to tylko świece)…

Unikaj bawienia się transakcjami oraz zbyt wczesnego manualnego wychodzenia, zamiast tego pozwól rynkowi, by doszedł do wcześniej ustawionego SL lub TP. Jeśli nie wiesz, jak ustawiać stop loss, to przeczytaj ten artykuł.

Wyjątki od zasady…

Pamiętaj, metoda price action nie jest mechaniczna, więc zawsze będą wyjątki od zasad. Mogą istnieć jasne powody widoczne na wykresie, by wyjść z transakcji. Istnieją trzy przypadki:

1. Przeciwny sygnał price action – może to być sygnał stanowiący ostrzeżenie, że sytuacja może się odwrócić, co może być sygnałem do wcześniejszego zakończenia transakcji.

Albo…

2. Historia na wykresie się zmienia. „Słuchaj” tego, co mówi rynek, czy warto zdecydować się na zamknięcie transakcji poniżej/powyżej ważnego poziomu lub średniej ruchomej?

Lub…

3. Czy sygnał Price Action, na podstawie którego weszliśmy jasno poniósł porażkę, a sytuacja na rynku się odwróciła, zamykając się poniżej albo powyżej tego sygnału?

Na wykresie niżej widzimy przykład trade’u, który można było zamknąć. Jeśli nie ustawiłeś stopa w punkcie maksimum niedźwiedziego pin bara, lub jeśli wszedłeś na 50% zniesienia tego pina, to prawdopodobnie chciałeś zamknąć transakcję przed tym, jak cena doszła do stop lossa, kiedy zobaczyłeś, że cena idzie w górę ponad maksimum tego pin bara i zamyka się nad ważnym oporem na obszarze 51.20. Oczywiście to wymaga odrobiny intuicji. Możesz stać się w tym lepszy poprzez trening oraz doświadczenie nabywane z biegiem czasu. Zwykle jeśli masz transakcję idącą przeciwko najbliższemu momentum, które w tym przypadku było wzrostowe, to dobra szansa, by musieć wyjść wcześniej…

Naruszenie minimum lub maksimum setupu nie zawsze oznacza, że ten setup nie wypali…

Ostatni przykład, który chcę pokazać, to pin bar będący sygnałem kupna na EURUSD i tego, jak cena łatwo naruszyła jego minimum, co nie oznacza, że koncepcja transakcji była zła.

Setup ten powstał na wsparciu w konsolidacji, w pobliżu poziomu 1.0520: ważny poziom, który został utrzymany przy wielu okazjach. Teraz pamiętaj, ważne poziomy przypominają zwykle obszary wsparcia lub oporu, nie zawsze są one statycznymi poziomami. Jest to powód, dlaczego nasze stop lossy powinny trochę przekraczać te poziomy, a nie być na nich. Kiedy wszedłbyś na podstawie tego pina używając mojego triku, to powinieneś umieścić stopa poniżej minimum pin bara (od 50 do 100 pipsów). Robienie tego umożliwi uniknięcie przedwczesnego wyrzucenia z rynku, kiedy cena „buja się” wokół minimum pin bara, zanim cena pójdzie w górę, dając gigantyczny zarobek. Od momentu, kiedy powstał ten sygnał do momentu, kiedy cena wybiła się z konsolidacji i naruszyła poziom około 1.0830, minął miesiąc. Czy byłbyś w stanie trzymać tę transakcję na prawdziwym koncie z wszystkimi tymi konsolidacjami i ruchami w kierunku twojego stopa? Jeśli umiałbyś, to zanotowałbyś duży profit, a to tylko dzięki temu, że nie robiłbyś nic…

Streszczenie

Oto najważniejsze punkty, które warto wynieść z tej lekcji:

- Dobre transakcje potrzebują czasu, by móc się rozwinąć, często jest to czas dłuższy niż chcesz lub oczekujesz.

- Daj swoim transakcjom przestrzeń poprzez ustawienie szerszego stop lossa niż chcesz (stosownie redukując rozmiar pozycji).

- Rynek giełdowy może wejść w konsolidację lub nawet cofnąć się tak, że znajduje się 1 pips od twojego stop lossa, zanim pójdzie w oczekiwaną przez ciebie stronę. Ponieważ na rynku zyski i straty są rozdzielane losowo, to nie ma sensu (przez większość czasu) zamykać transakcję przed tym, zanim zakończy się stop lossem.

- Cena przez chwilę poruszająca się między minimum lub maksimum pin bara lub w obszarze S/R nie zawsze jest sygnałem, że setup był błędny.

Zakończenie

Mam nadzieję, że widzisz, że możesz znacząco pomóc sobie w swoim rozwoju na rynku po prostu przez ROBIENIE MNIEJ. Rozumiem przez to brak ingerencji w transakcje o wiele rzadziej niż to robisz oraz niezamykanie ich, zanim zakończą się stratą – w ten sposób znacząco możesz zwiększyć liczbę swoich wygranych.

Nie mówię przez to, że nie będziesz ponosił żadnych strat, bo oczywiście one się pojawią! Ale PRZESTAŃ dopuszczać do nich dobrowolnie i bez powodu! Wielu traderów ma zbyt wiele transakcji, które niekoniecznie musiały skończyć się porażką. Może to oznaczać, że musisz zredukować swoje ryzyko podejmowane w każdym zleceniu, więc nie możesz być emocjonalnie zbijany z tropu, kiedy cena idzie w kierunku SL, może to również oznaczać, że musisz nauczyć się więcej o tym, jak umieszczać stop lossy oraz jak wykorzystywać metodę price action. Ale obojętnie co się stanie, musisz przestać tracić przez to, że jesteś zdenerwowany tym, że cena nie przybrała określonego kierunku albo idzie w kierunku twojego SL.

Poprawne umieszczanie stop lossów, dobre rozumienie rynku oraz kontrola własnych emocji to najważniejsze elementy chroniące kapitał oraz maksymalizujące zyski.