Skandal na Wall Street

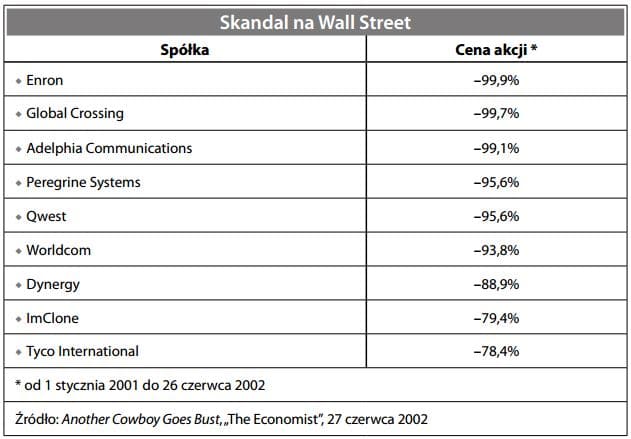

Przykre niespodzianki w postaci oszustw lub nieprawidłowości księgowych, które okresowo wstrząsają giełdą amerykańską. W następstwie skandalu związanego ze spółką Enron i bańką internetową z lat 1999–2001 rok 2002 był wyjątkowo zły (patrz poniżej). Całe szczęście, że skandale to raczej rzadkość. Jednak mają one znacznie szersze działanie, zmniejszają zaufanie i wiarygodność pozostałej części rynku kapitałowego. Jeśli będzie ich wystarczająco dużo, będą mogły nawet doprowadzić do wzrostu kosztu kapitału. Winne są zazwyczaj nieuczciwa sprawozdawczość finansowa i zbyt pobłażliwy system audytów. Problemy wynikają nie ze złych wyników samych w sobie, raczej ze złudzenia dobrych wyników. Większa transparentność, w szczególności dotycząca tak wrażliwych obszarów jak potencjalne konflikty interesów, wykorzystywanie informacji poufnych, relacje z klientami, procesy sądowe mające wpływ na rynek, dochodzenia prowadzone przez regulatorów itp., miałaby znaczący wpływ na ujawnianie nieprawidłowości. Poza sankcjami karnymi dla winnych typowym skutkiem zbyt wielu skandali jest gwałtowny wysyp pozwów zbiorowych, ataki ze strony regulatorów, a nawet ustawodawców. Takie sytuacje powodują także negatywne nastawienie drobnych inwestorów (patrz Main Street kontra Wall Street). Czy powodem mogą być sięgające głębiej problemy, np. nieskuteczne ramy prawne lub „kultura chciwości”, które są wadą wrodzoną amerykańskich giełd? Zważywszy na rozmiar rynku wartego ponad 15 bilionów dolarów (w 2007 roku), statystycznie skandale są rzadkością. Dla większości graczy na rynku, abstrahując od sztywności ich kręgosłupów moralnych, oszustwo po prostu nie popłaca. Poza tym skandale są prawdopodobnie cechą wrodzoną zachłannej natury ludzkiej. Okazjonalny skandal (ale naprawdę okazjonalny) może po prostu stanowić cenę, jaką trzeba zapłacić za zdrową kulturę inwestowania, która zasadniczo działa bez komplikacji.