Lista pojęć w Encyklopedii:

1. Wprowadzenie do rynków finansowych

- Market Maker

- Długa i krótka pozycja

- PIP

- BID

- ASK

- Spread

- Stop Loss Order

- Take Profit Order

- Buy Stop Order

- Trailing Stop

- Money Management

- Wykres Świecowy

- Hipoteza Rynku Efektywnego

- Hipoteza Rynku Fraktalnego

- Hedge fund

- Dźwignia finansowa

- Warszawski Indeks Gieldowy – WIG

- Warszawski Indeks Gieldowy 20 – WIG20

- sWIG80

2. Analiza Techniczna

- Zalożenia analizy technicznej

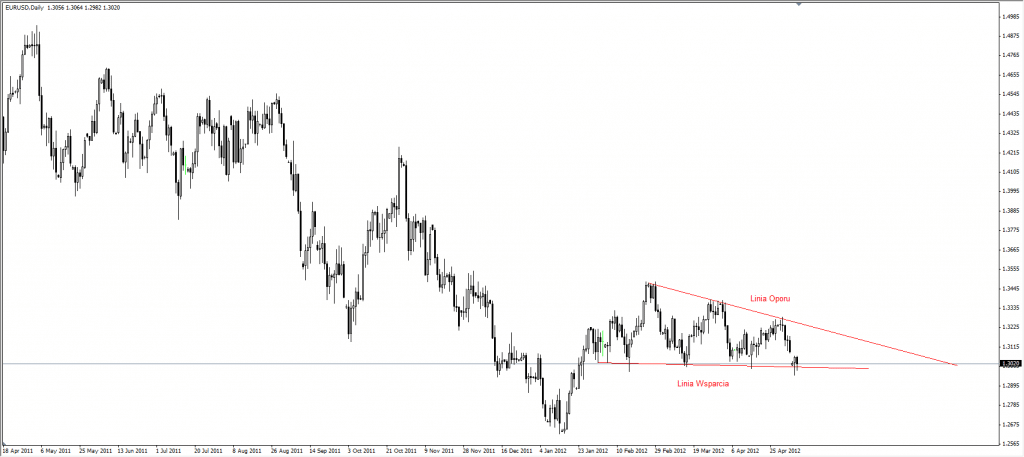

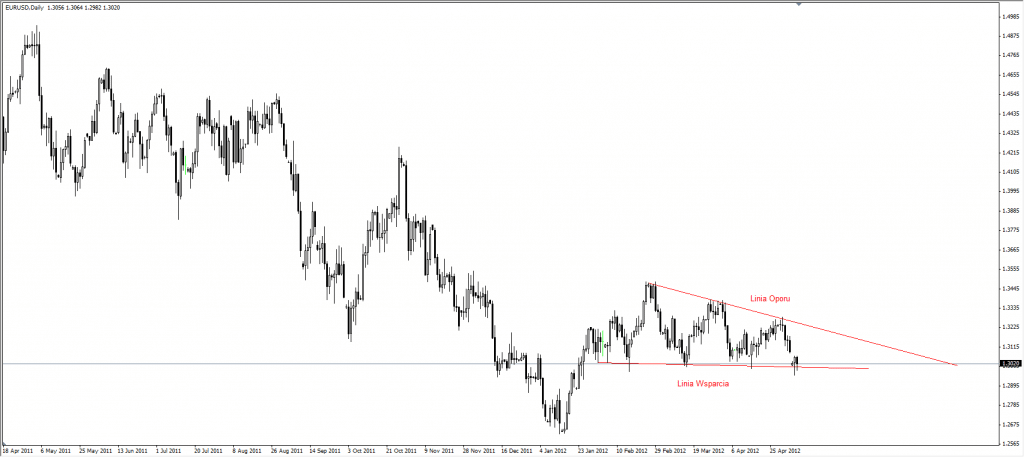

- Linia Trendu

- Linia wsparcia

- Linia oporu

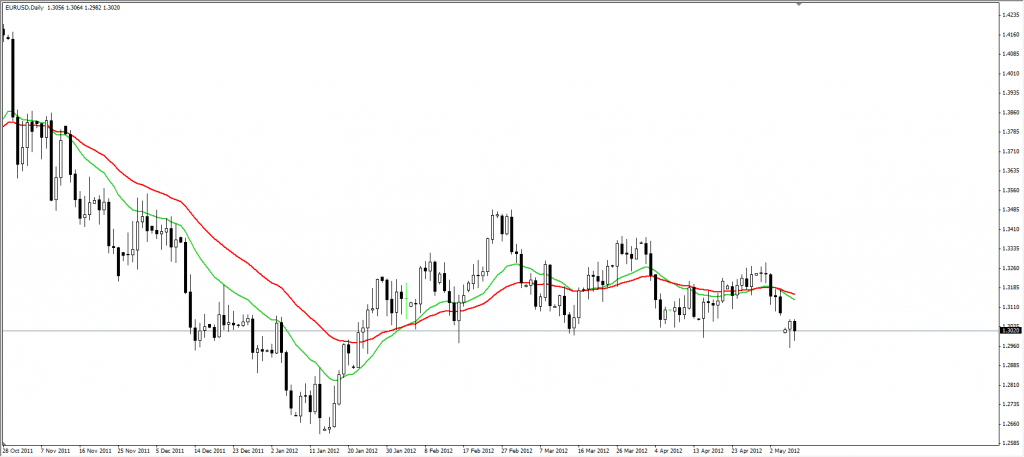

- Średnie kroczące

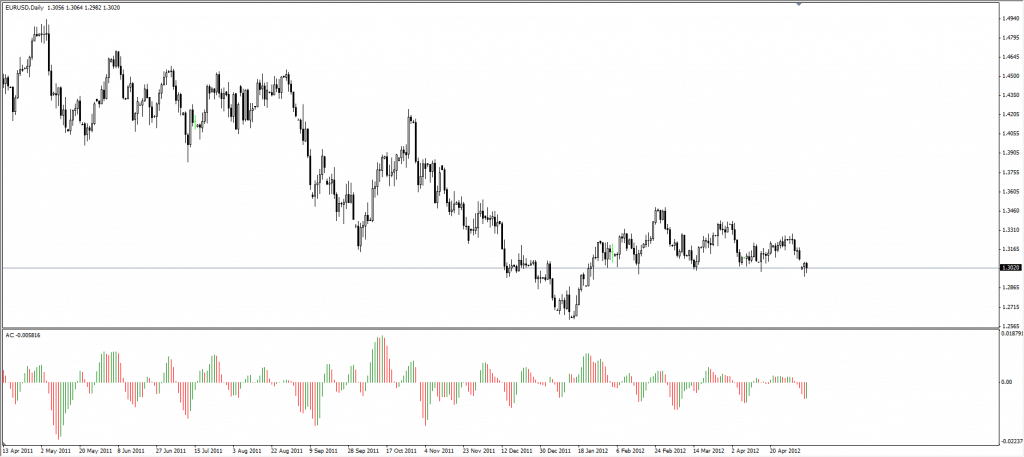

- Accelerator oscillator

- Accumulation/Distribution

- Average True Range

- Average directional movement index

- Bulls power, Bears power

- Commodity Channel Index

- Formacje Elliota

- Moving average convergence divergence

- Momentum

- On Balance Volume

- Parabolic SAR

- Poziomy Pivota

- Relative strength index

- William’s percent range

- Wstęgi Bollingera

3. Rynek Walutowy

- Rynek walutowy

- Bimetalizm

- Gold Standard

- Mechanizm Hume’a

- Asymetryczność systemu walutowego

- Symetryczność systemu walutowego

- Czarnoksiężnik z krainy Oz

- Gold Bullion System

- Gold Exchange System

- Walutowy Układ Trzech Mocarstw

- Bloki walutowe

- Blok sterlingowy

- Konferencja w Bretton Woods

- Bancor

- Unitas

- System z Bretton Woods

- Europejska Unia Płatnicza

- Europejska Organizacja Współpracy Gospodarczej

- Plan Marshalla

- Międzynarodowy Fundusz Walutowy

- Głód dolarowy

- Złoty pool

- Porozumienie bazylejskie

- Płynność międzynarodowa

- Teoria rezerw walutowych garderoby Pani Machlup

- Special Drawing Rights

- Polityka dobrotliwego lekceważenia

- Porozumienie Smithsonian Institution

- Petrodolary

- Konferencja w Kingston na Jamajce

- Porozumienie La Plaza

- Porozumienie w Luwrze

- Optymalny obszar walutowy

- European Currency Unit

- Exchange Rate Mechanism

- Europejski System Walutowy

- Jednolity Akt Europejski

- Plan Wernera

- Raport Delorsa

- Unia Gospodarcza i Walutowa

Wprowadzenie do rynków finansowych

Market maker

Market maker– broker forex, który akceptuje ryzyko posiadania otwartej pozy-cji na danym instrumencie w celu ułatwienia handlu na tym instrumencie. Każda firma zajmująca się kreowaniem rynku walczy o klienta za pomocą odpowiednio oddalonych od siebie poziomów Bid i Ask,

Długa i krótka pozycja

Długa pozycja (ang. long position) – kupowanie instrumentu w celu osiągnięcia zysku z wzrostu jego ceny.

Krótka pozycja (ang. short position) – sprzedaż pożyczonego instrumentu, w celu osiągnięcia zysku z spadku jego ceny

Pips

Pip (ang Percentage in Point, l. mnoga pips) – kiedyś była to najmniejsza możliwa zmiana ceny danego instrumentu na rynkach walutowych i towarowych. Dla większości par walut, które wyrażone są jako liczby z czterema cyframi po przecinku jest to 0,0001 z wyjątkiem par z jenem japońskim w składzie. Obecnie to punkt jest najmniejszą możliwą zmianą ceny.

Bid

Bid – cena, którą market maker jest w stanie zapłacić za kupno danego instrumentu na rynku FOREX

Ask

Ask– cena, po której market maker jest w stanie sprzedać dany instrument na rynku Forex

Spread

Spread – różnica między ceną Bid i Ask danego instrumentu lub aktywa

Stop Loss Order

Stop Loss (w skrócie Stop Loss) – zlecenie składane do brokera w celu sprzedaży instrumentu, wtedy gdy osiągnie on ustaloną w zleceniu cenę. Jest to sposób ograniczenia możliwej straty inwestora.

Take Profit Order

Take Profit (w skrócie Take Profit) – zlecenie składane do brokera, które de-finiuje dokładną liczbę pips traktowaną jako odległość od bieżącej ceny, gdzie ma dojść do zamknięcia pozycji z zyskiem.

Buy Stop Order

Buy Stop Order (w skrócie Buy Stop) – zlecenie kupna instrumentu składane po ce-nie wyższej niż obecna. Jest ono wykonywane, kiedy cena rynkowa osiągnie wy-znaczony poziom.

Trailing Stop

Trailing Stop – zlecenie Stop Loss składane o pewien procent poniżej bieżącej ceny dla długiej pozycji lub powyżej dla krótkiej pozycji. Jest ono dostosowane i zmie-nia wraz ze zmianą ceny instrumentu.

Money Management

Money Management – proces budżetowania, oszczędzania, inwestowania pieniędzy. Na rynkach finansowych rozumiany, jako sposób postępowania z otwartymi zleceniami kupna sprzedaży.

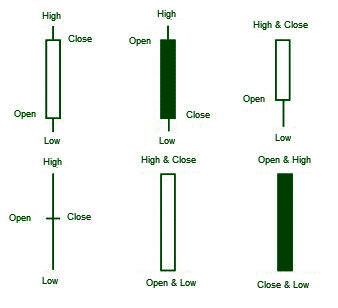

Wykres świecowy

Wykres świecowy – wykres wyświetlający cenę najwyższą, najniższa, otwarcia i zamknięcia dla instrumentu dla danego okresu czasowego.

Hipoteza Rynku Efektywnego

Hipoteza Rynku Efektywnego jest najbardziej popularną, akademicką hipotezą na temat natury rynków finansowych. Opiera się ona na dostępie i sposobie wykorzystywania informacji przez inwestorów. Aby istniał rynek efektywny muszą być spełnione poniższe zasady:

- cała dostępna informacja musi być natychmiast odzwierciedlana w cenie instrumentu,

- pojawienie się informacji wiąże się z natychmiastowych dotarciem i przetworze-niem jej przez inwestorów,

- informacje powodują reakcję inwestorów, które z kolei wpływają na obecną cenę.

Jeśli zatem rynek jest efektywny, czyli spełnia powyższe założenia, to pojawienie się informacji powoduje natychmiastowe zmiany w cenie instrumentu. Zatem żaden inwestor nie może osiągnąć przewagi nad innymi inwestorami. Pojęcie rynku efektywnego (ang. efficient market) zostało wprowadzone przez Rolla w 1965 r. Natomiast teoria ta została rozbudowana w 1970 roku przez badaczy z Uniwersytetu Chicagowskiego w 1970 roku działających pod kierownictwem Eugene’a E. Famy. Zmodyfikowana teoria rynku efektywnego ma postać składającą się z trzech różnych poziomów efektywności.

Hipoteza Rynku Fraktalnego

W literaturze przeciwieństwem teorii rynku efektywnego jest teoria rynku fraktalnego. Wyjaśniania ona zjawisko samopodobieństwa szeregów cen papierów wartościowych oraz modeluje podział ryzyka pomiędzy uczestnikami rynku. Została one zaproponowana przez E. Petersa. Model fraktalny opiera się na następujących założeniach:

- rynek składa się z dużej ilości inwestorów o różnych horyzontach czasowych,

- składa się z wielu uczestników o różnych poglądach na temat rynku, co wpływa się na efekt płynności,

- informacja jest różnie interpretowana przez inwestorów,

- czas reakcji inwestorów nie jest jednakowy,

- ceny odzwierciedlają wypadkową dążeń inwestorów o różnym horyzoncie inwestycyjnym i poglądach.

Hipoteza rynku fraktalnego głosi, że staje się on niestabilny, gdy jego struktura fraktalna zostaje załamana. Ma to miejsce, gdy inwestorzy długoterminowi nie biorą udziału w inwestowaniu na rynku lub zmieniają się w inwestorów krótkoterminowych. Przyczyną tego jest dezaktualizacja danych fundamentalnych, na których oparte są wyceny i prognozy długoterminowe. Poza tym teoria ta zakłada, że informacje napływające na rynek są związane bardziej z analizą techniczną i „pamięcią rynku” w krótkim okresie czasu, aniżeli długoterminowo.

Fundusz Hedgingowy

Fundusz Hedgingowy (ang. Hedge Fund) to spółka inwestycyjna. Zazwyczaj ma formę spółki prawa handlowego i jest zarejestrowana w tzw. raju podatkowym dzięki czemu nie podlega tak ścisłym regulacjom prawnym jak np. fundusz inwestycyjny. Ma charakter zbliżony do zamkniętych funduszy inwestycyjnych (np. wymagana minimalna wpłata to często 1 milion $) jednak opłaty za zarządzanie zależą od osiągniętej stopy zwrotu. Ideą funduszy hedgingowych jest zarabianie niezależnie od panującej koniunktury na giełdzie (hossa/bessa) oraz nie ograniczając się do jednej strategii inwestycyjnej jak w przypadku funduszy. Hedge fund wykorzystuje w swych strategiach instrumenty inżynierii finansowej jak kontrakty terminowe, swapy, opcje oraz krótką sprzedaż (zarabianie na spadkach) czy dźwignie finansową. Ich strategie inwestycyjne bardzo często są agresywne, spekulacyjne oraz oparte na algorytmach matematycznych bazujących na zależnościach występujących na rynku. W śród strategii jakimi posługują się fundusze hedgingowe należy wymienić:

- long/short equity – nabywanie akcji niedowartościowanych oraz krótka sprzedaż akcji przewartościowanych

- dedicated short bias – generowanie zysków wyłącznie na krótkich pozycjach w akcje

- convertible arbitrage – wykorzystywanie błędów w wycenie akcji oraz obligacji zamiennych na akcje

- fixed income directional – wykorzystywanie zmienności instrumentów o stałych dochodzie

- fixed income arbitrage – wykorzystywanie błędów w wycenie instrumentów o stałym dochodzie tego samego emitenta

- event driven – wykorzystywanie ważnych zdarzeń w spółkach, mających wpływ na ich wycenę

Dźwignia finansowa czyli lewar

Dźwignia finansowa – efekt występujący np. na rynku instrumentów pochodnych który pozwala uczestniczyć w zyskach/stratach instrumentu bazowego przy niewielkim zaangażowaniu kapitałowym. Aby zawrzeć transakcje kupna kontraktu terminowego nie jest wymagane posiadanie całości środków lecz jedynie depozytu (5%-15% wartości kontraktu) jednak mimo to uczestniczy się w zyskach/stratach dla 100% wartości transakcji.

Dysponując kapitałem 1 tys. złotych oraz z dźwignią 1:100 możemy nabyć kontrakt o wartości 100 tys. złotych na kurs EURPLN. Zakładając że kurs nabycia wynosił 4,0000 a potem spadł do 3,9600 (o 1%) to tracimy całość środków (1%*100 =100%). Jeżeli jednak kurs wzrośnie do 4,0400 to nasze konto rośnie do 2 tys. złotych (1 tys. zł depozytu + 1 tys. zł zysku).

Warszawski Indeks Giełdowy

Warszawski Indeks Giełdowy (WIG) – jest to najdłużej notowany indeks na Giełdzie Papierów Wartościowych w Warszawie. Obejmuje wszystkie spółki notowane na Głównym Rynku GPW, które jednocześnie spełniają kryteria uczestnictwa w indeksach. Jest to indeks typu dochodowego, czyli przy obliczaniu jego wartości bierze się pod uwagę ceny zawartych w indeksie akcji oraz dochody z dywidend i praw poboru. Indeks WIG-u charakteryzuje się dywersyfikacją, stąd ograniczenia wpływu jednej spółki oraz sektora na wartość indeksu.

Wpływ pojedynczej spółki nie może przekroczyć 10%, natomiast udział jednego sektora nie może być wyższy niż 30%. Skład indeksu, jeśli jest to konieczne, jest zmieniany czterokrotnie w ciągu roku (trzeci piątek marca, czerwca, września i grudnia). Obecnie w portfelu WIG-u notowanych jest 346 spółek, a poniższa tabela przedstawia czołową dziesiątkę.

WIG 20

WIG 20 – obliczany od 1994 roku, indeks GPW w Warszawie posiadający w swoim portfelu 20 największych i najbardziej płynnych spółek z Głównego Rynku. Jest indeksem typu cenowego, zatem przy obliczaniu jego wartości brane są pod uwagę jedynie ceny akcji zawartych w indeksie. Dochody z tytułów praw poboru czy dywidend nie są już uwzględniane.

Indeks WIG20 również posiada swoje ograniczenia. Pojedyncza spółka nie może mieć udziału większego niż 15% oraz nie więcej niż 5 spółek z jednego sektora może się znaleźć w portfelu indeksu.

Ranking indeksu – w oparciu o punkty przyznawane wg wzoru tworzony jest ranking spółek.

R(i) – miejsce spółki w rankingu

St(i) – udział i-tej spółki w łącznych obrotach akcjami spółek uczestniczących w ubiegłym roku w rankingu

Sc(i) – udział i-tej spółki w wartości akcji w wolnym obrocie na dzień sporządzania rankingu

sWIG 80

sWIG 80 – indeks rynku małych spółek notowanych na Giełdzie Papierów Wartościowych w Warszawie. Zastąpił indeks WIRR w marcu 2007 roku.

Spółki do portfelu indeksu są wybierane na podstawie tego samego wzoru, który obowiązuje dla WIG20 i mWIG 40.

Podobnie jak WIG20, sWIG 80 jest indeksem typu cenowego, zatem w swojej wartości nie odzwierciedla dochody z tytułów praw poboru czy dywidend, a tylko ceny akcji zawartych w transakcjach.

Analiza Techniczna

Założenia Analizy Technicznej

Po pierwsze analiza techniczna nie jest nauką. Jest zbiorem technik mających na celu prognozowanie cen w sposób nieformalny, na podstawie cen histo-rycznych. Jest to jedno z najważniejszych założeń i równocześnie największy mankament, gdyż nie ma pewności, że to co się wydarzyło kiedyś musi wydarzyć się w przyszłości. Analiza techniczna opiera się na trzech przesłankach:

1. Rynek dyskontuje wszystko.

2. Ceny podlegają trendom.

3. Historia się powtarza.

Pierwsza z nich zakłada, że wszystko to, co kształtuje obecną cenę instrumentu ma odzwierciedlenie w cenie instrumentu. Zatem żadne wskaźniki makroekonomiczne, analizy historyczne nie są uwzględniane w procesie podejmowania decyzji.

Drugi postulat mówi o tym, że ceny podlegają trendom. Analitycy techniczny zakładają, że istnieje większe prawdopodobieństwo, ze obecny trend będzie kontynuowany, niż nastąpi jego odwrócenie.

Ostatni z postulatów mówi o tym, że pewne wzorce, które można odnaleźć na wykresach cen instrumentów powtarzają się ze względu na to, że ludzkie zachowania są powtarzalne.

Powyższe założenia mają szereg wad. Przeciwnicy analizy technicznej łatwo znajdują kontrargumenty przeciwko prawdziwości powyższych postulatów. Poza tym analiza techniczna powstała, jako wynik badań nad rynkiem giełdowym w Stanach Zjednoczonych Ameryki, więc nie oznacza to, że jest transponowalna na inne rynki finansowe.

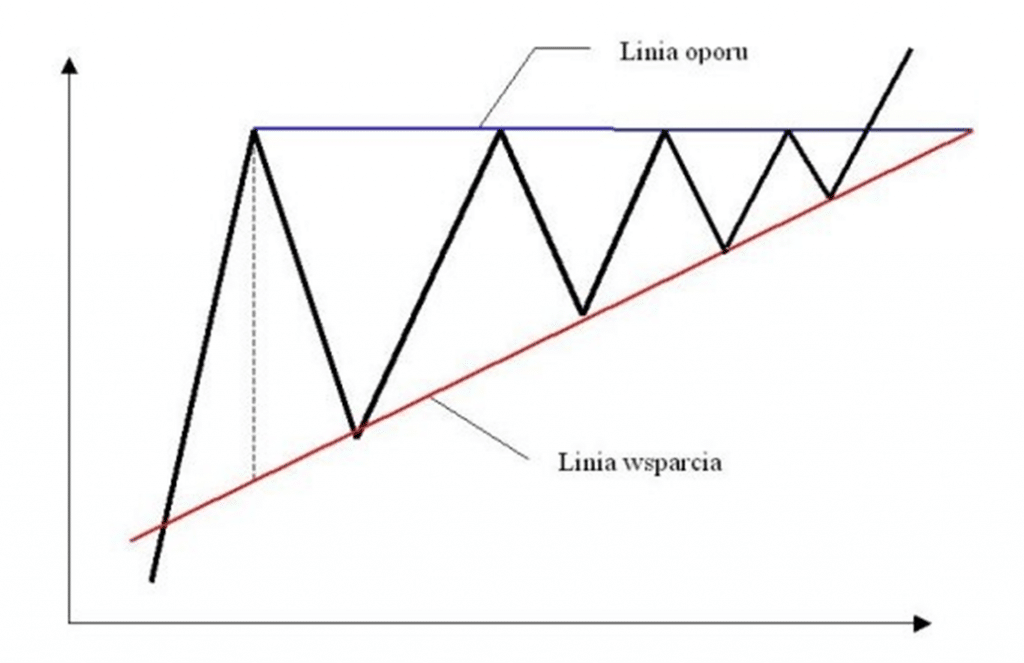

Linia trendu

Linia trendu – zdecydowanie najpopularniejsze narzędzie analizy technicznej. Wyznaczenie linii trendu polega na połączeniu ze sobą dołków lub szczytów. Linia trendu wzrostowego powstaje, kiedy łączymy ze sobą coraz wyższe dołki. Linia trendu spadkowego powstaje poprzez połączenie coraz niższych szczytów.

Linie trendów można przedłużać na przyszłość i w taki oto sposób otrzymujemy linię wsparcia (trend wzrostowy) lub linię oporu (trend spadkowy).

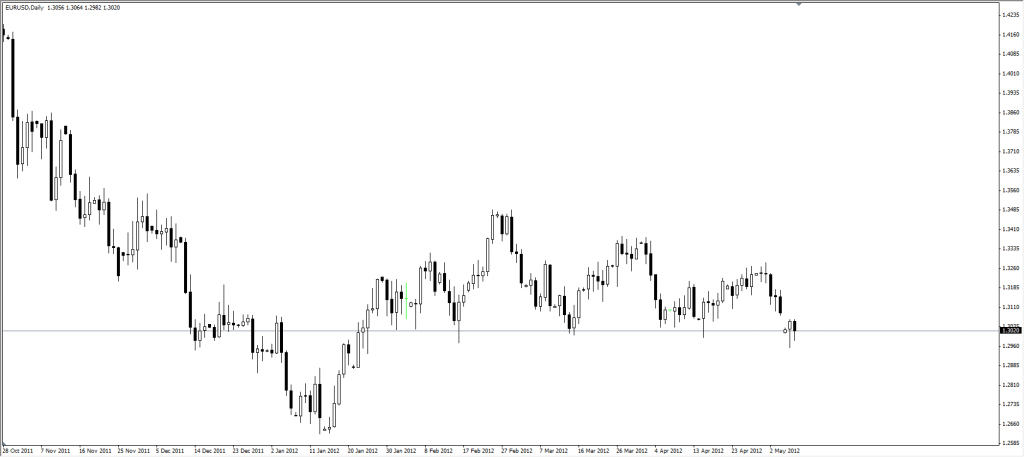

Linia wsparcia

Linia wsparcia– Jeden z podstawowych wskaźników Analizy Technicznej. Linia wsparcia występuje przy obu trendach. Jest wyznaczana na wykresie, jako linia poprowadzona po minimach. Gdy wykres dociera do tej linii następuje zatrzymanie spadku cen i ich wzrost. Jest dobrym sygnałem do kupna. Jeżeli nastąpi przebicie linii wsparcia należy się spodziewać tendencji spadkowej lub zatrzymania wzrostów.

Linia Oporu

Linia oporu – Jeden z podstawowych wskaźników Analizy Technicznej. Linia oporu występuję przy obu trendach i ogranicza ruch ceny od góry. Wyznaczona jest, jako linia prosta poprowadzona po maksimach cen. Jest wskaźnikiem sprzedaży. Przebicie linii oporu może oznaczać wzrosty lub zahamowanie trendu spadkowego.

Średnie kroczące

Średnie kroczące – Jest to najbardziej uniwersalny i najbardziej popularny wskaźnik techniczny. Stanowi podstawę większości stosowanych dziś systemów inwestycyjnych ze względu na łatwość obliczenia i weryfikacji. Definicja średniej kroczącej jest bardzo prosta. Jest to średnia z odpowiedniej ilości danych, w naszym wypadku ilości kwotowań instrumentu. Słowo krocząca oznacza, że oblicza się średnią dla n okresów. Przy bardzo zmiennych rynkach średnie kroczące oznaczają sie brakiem wrażliwości na przypadkowe i mało znaczące wahania kursowe.

Używanie średniej jest łatwe ze względu na prostotę implementacji, lecz również niesie ze sobą wiele niebezpieczeństw. Należy zdać sobie sprawę, że średnia jest opóźniona w stosunku do ceny. Zatem gdy pojawi się sygnał wyjścia z rynku na podstawie odwrotu średniej ceny mogą być już bardzo nisko, co prowadzi do niwelacji zysku lub straty.

Rozróżnia się średnie:

- Proste

- Wykładnicze

- Wygładzone

- Ważone

Poza tym ważnym jest określenie dla jakich cen oblicza się średnią (otwarcia, średnia cena itp). Zupełnie inaczej będzie wyglądać średnia dla cen otwarcia, a dla cen zamknięcia.

Accelerator Oscillator

Accelerator Oscillator (AC) – zadaniem tego wskaźnika analizy technicznej jest mierzenie siły trendu. Jest on również pochodną wskaźnika Awesome Oscillator. AC przyjmuje postać histogramu, gdzie każda wartość większa od poprzedniej jest przedstawiana jako zielony słupek, a w odwrotnej sytuacji czerwonym słupkiem.

Accumulation/Distribution

Accumulation/Distribution – wskaźnik analizy technicznej, którego istotą jest dodawanie lub odejmowanie wolumenu każdego dnia w zależności od stosunku ceny zamknięcia do ceny minimalnej i maksymalnej. Wskaźnik A/D posiada dodatkowy czynnik, który nazywa się „lokalizacją zamknięcia” – CLV.

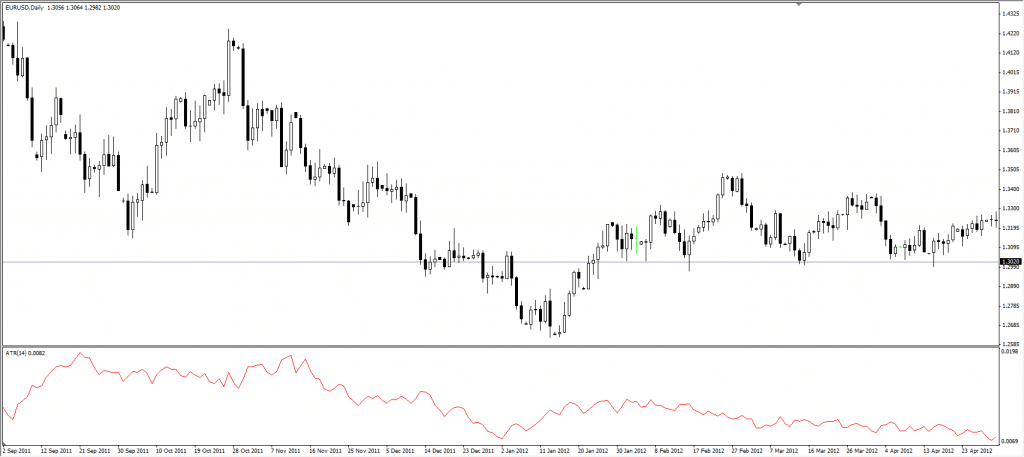

Average True Range

Average True Range został utworzony przez J. Wellesa Wildera. Mierzy on zmienność za-obserwowaną na danym instrumencie w następujący sposób: dla danego okresu liczy True Range, czyli rzeczywisty zakres zmian wyrażony jako:

- różnica między wartością maksymalną i minimalną w danym okresie t,

- różnica między ostatnią wartością w poprzednim okresie t a wartością maksymalną w danym okresie t,

- różnica między ostatnią wartością w poprzednim okresie t a wartością minimalną w danym okresie t.

Wskaźnik ten w prosty sposób pozwala pomiar istniejącej zmienności na rynku i przez to odczytanie odpowiednich sygnałów przy budowie strategii opartych o skoki zmienności. Dodatkowo wskaźnik ten jest wykorzystywany do budowy strategii zarządzania kapitałem.

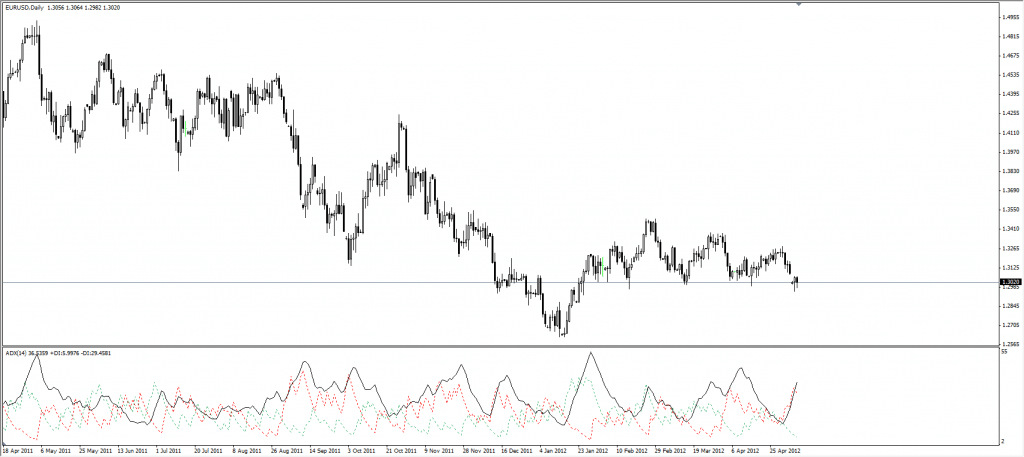

Average Directional Movement Index

Average Directional Movement Index (ADX) – wskaźnik, który pomaga w potwierdzeniu występowania trendu. Wskaźnik ADXskłada się z dwóch wskaźników kierunku : 14-dniowego +DI oraz 14-dniowego –DI. Twórca, Welles Wilder, zaleca kupować, gdy +DI ma większą wartość niż –DI oraz sprzedawanie w odwrotnej sytuacji.

Wilder, aby zmniejszyć ilość fałszywych sygnałów oraz transakcji stworzył również regułę opartą o „ekstrema lokalne”, gdy wskaźniki +DI i –DI przecinają się. Maksumim lokalne występuje wówczas, gdy +DI wznosi się ponad –DI. To przebicie wskazuje na zawarcie transakcji kupna. Kiedy +DI znajdzie się poniżej –DI, punkt przecięcia tych wskaźników jest minimum lokalnym, i jednocześnie sygnałem do zawarcia transakcji sprzedaży.

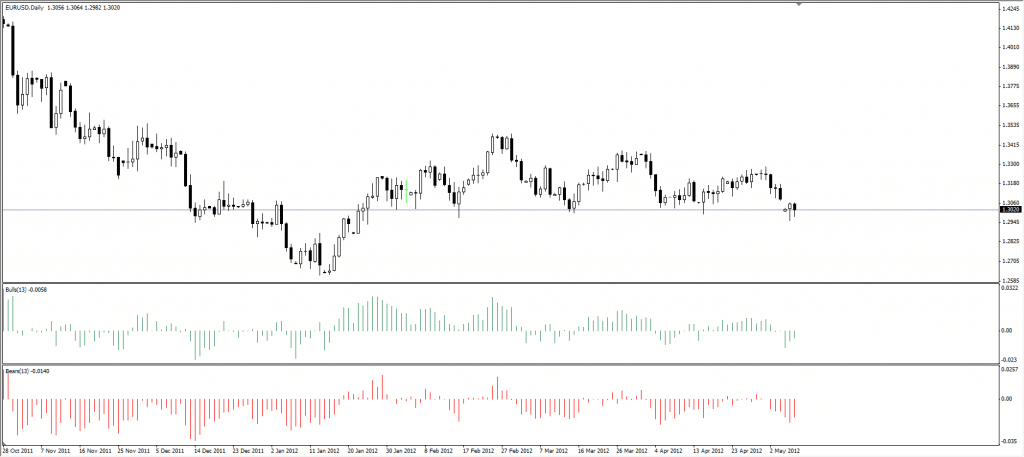

Bulls power, Bears power

Bulls power, Bears power – Wskaźniki te zostały opracowane przez Aleksandra Eldera i zaprezentowane w jego książce Trading for a Living w 1989 roku. Opierają się na porównaniu cen zamknięcia z wykładniczą średnią kroczącą. Jak nazwa wskazuje są to dwa oddzielne wskaźniki opisujące siłę trendu wzrostowego i spadkowego. Według autora, Bear Power powinien przez większość czasu pozostawać ujemny, a Bulls Power dodatni.

Mogą być stosowane osobno, jak i razem. Autor jednak zaleca trzymania się zasady, która mówi, że pozycje powinno się otwierać zgodnie z kierunkiem obowiązującego trendu wyznaczonego przez średnią kroczącą. Wskaźniki Bulls and Bears Power służą do zdefiniowania momentu wejścia i wyjścia z pozycji.

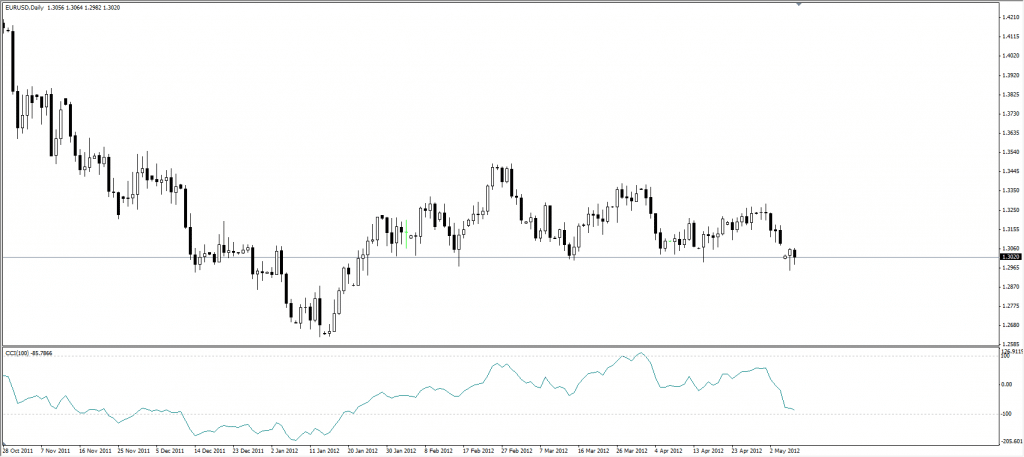

Commodity Channel Index

Commodity Channel Index – jest to ulepszona wersja powszechnie znanych oscylatorów, gdyż ma postać znormalizowaną. Wskaźnik ten został skonstruowany przez Donalda R. Lamberta. Porównuje on bieżącą cenę ze średnią dla wybranego okresu. Następnym krokiem jest porównanie obliczonej wartości z przeciętnym odchyleniem dla tego okresu. W rezultacie wskaźnik ten oscyluje wokół wartości +100 i -100. Większość inwestorów traktuje ten wskaźnik, jako wskazówkę do tego, w jakiej fazie jest rynek – wykupienia lub wyprzedania. Niestety wskaźnik ten powstał dla rynków towarowych, czyli dla rynków charakteryzujących się cyklicznością lub sezonowością, zatem jego stosowanie na rynku walutowym niesienie pewne ograniczenia.

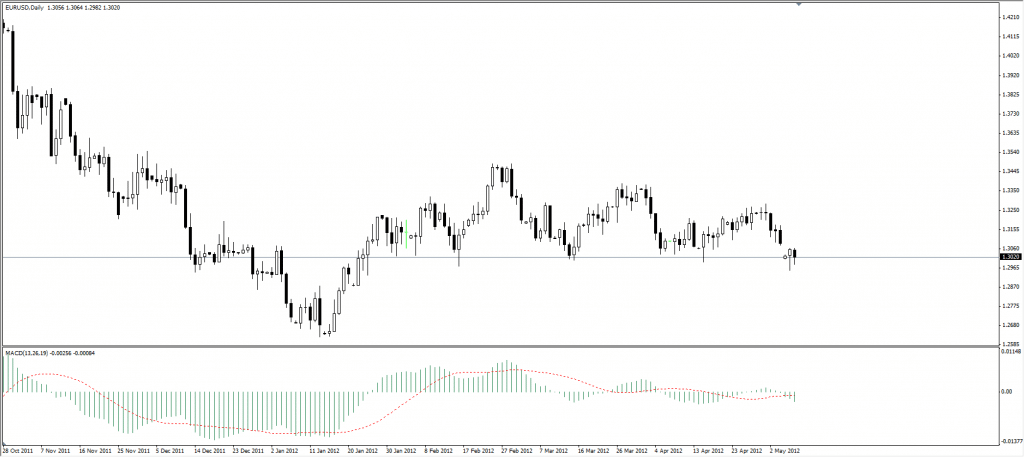

Moving average convergence divergence

Moving average convergence divergence (MACD) jest najbardziej popularnym wskaźnikiem analizy technicznej nienanoszonym na wykres ceny. Twórca tego wskaźnika jest Gerald Appel. 21 Połączył on w bardzo sprytny sposób użycie średnich wraz z oscylatorami. Składa się on z dwóch linii: sygnału oraz linii MACD. Linia ciągła wskaźnika MACD jest zbudowana z dwóch średnich ruchomych wykładniczych EMA – exponential moving average wyliczanych z cen zamknięcia. Jest ona bardzo wrażliwa na szybkie zmiany ceny.

MACD = EMA(1) – EMA(2)

Jej nachylenie określa bieżący trend istniejący na rynku. Wolniejsza linia zwana linią sygnału to zwykle dziewięcio-okresowa średnia wykładnicza linii MACD. Sygnałami kupna i sprzedaży są przecięcia wyżej omówionych linii. Zatem ideologicznie MACD przypomina większość strategii opartych na przecięciu średnich, ale wartości MACD oscylują powyżej i poniżej zera, zatem przypominają swoją postacią oscylatory. Wykupienie rynku istnieje wtedy, gdy linie znajdują zbyt wysoko nad linią zera. Odwrotna sytuacja zachodzi z wyprzedaniem rynku.

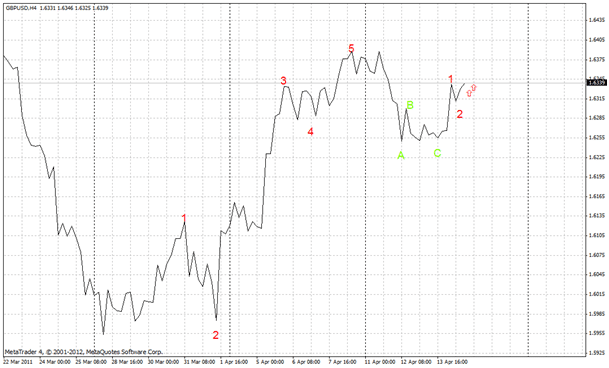

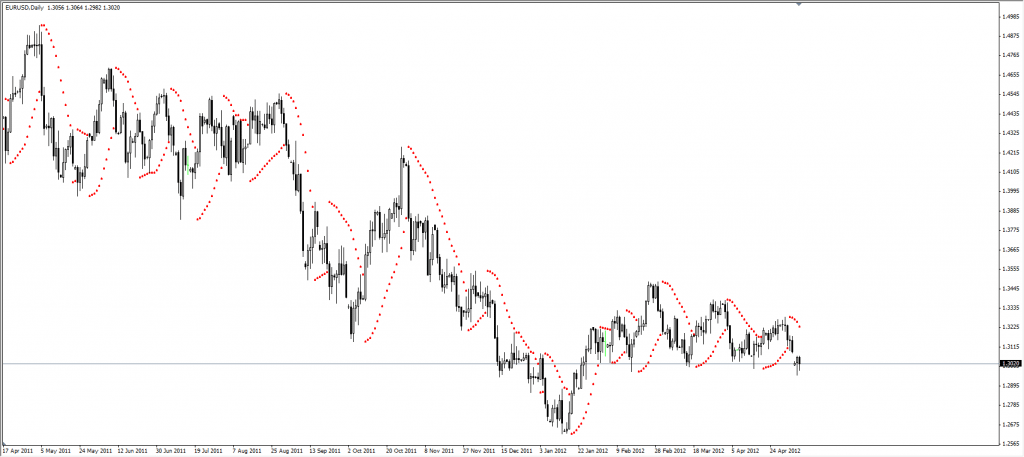

Formacje Elliota

Formacje Elliota – Ralph Nelson Elliot stworzył system analizy rynku, który zakłada, że zachowania ludzkie, ale również te na giełdzie charakteryzują się cyklami, tendencjami tworzącymi pewne schematy.

Podstawowym schematem w formacjach elliotowskich jest forma pięciofalowa. Czyli pięć fal, zmian ceny instrumentu bazowego tworzą określoną strukturę.

Fale oznaczone na schemacie jako 1,3,5 są falami określającymi kierunek głównego trendu (w tym przypadku wzrostowego). Fale 2 i4 są zwrócone w odwrotnym kierunku do głównego trendu, są zatem falami korygującymi, nazywane również korektami.

W analizie technicznej pięciofalowa forma tworzy tzw. falę impulsu, która wskazuje rynkowi oraz analitykom pęd. Po impulsie musi przyjść korekta, dlatego następnym elementem będą fale korygujące. Głównie zaobserwujemy tutaj trójfalową strukturę ABC.

Z przykładu wynika, że fala impulsu oraz struktura ABC tworzą pełny cykl ośmiofalowy. Nietrudno się domyślić, iż po zakończeniu całego cyklu powstaje kolejny, również złożony z pięciu fal impulsu oraz trójfalowej korekty.

Według teorii fal stworzonej przez Ralpha Nelsona Elliota fale impulsu oraz korekty można podzielić na osiem fal niższego rzędu, które jeszcze dadzą się podzielić na 34 fale mniejszego rzędu. W taki sposób dojdziemy do sytuacji, gdy dwie kolejne fale dowolnego stopnia będą jednocześnie częścią fali wyższego rzędu. Pełny cykl rynkowy składa się z aż 144 fal.

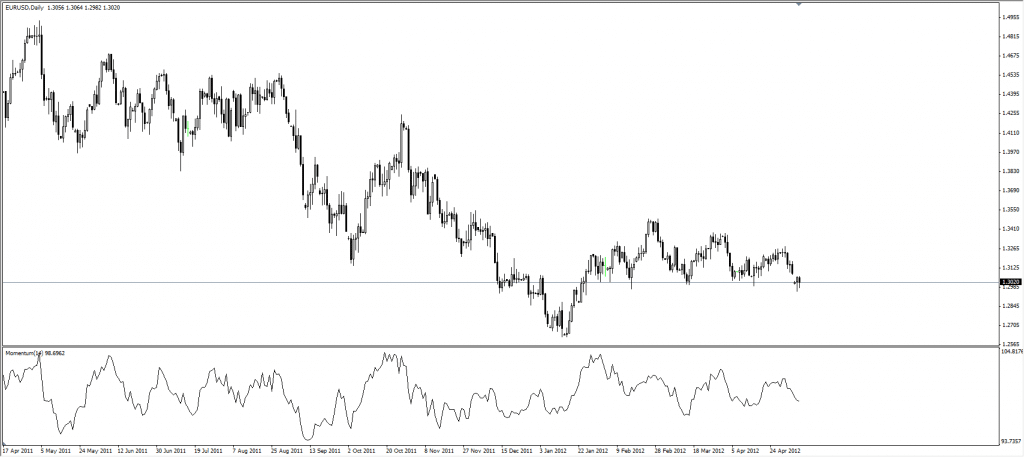

Momentum

Momentum- jest jednym ze wskaźników AT i mówi o tym czy rynek jest wykupiony( wartość dodatnia), bądź wyprzedany( wartość ujemna). Oblicz się go w prosty sposób od ceny z danej sesji odejmuje się cenę za n-ty okres. Momentum można wykorzystywać, jako sygnał kupna/sprzedaży. Gdy jego wartość obliczana każdego dnia zaczyna maleć jest to sygnał do sprzedaży, natomiast gdy zaczyna rosnąć do kupna.

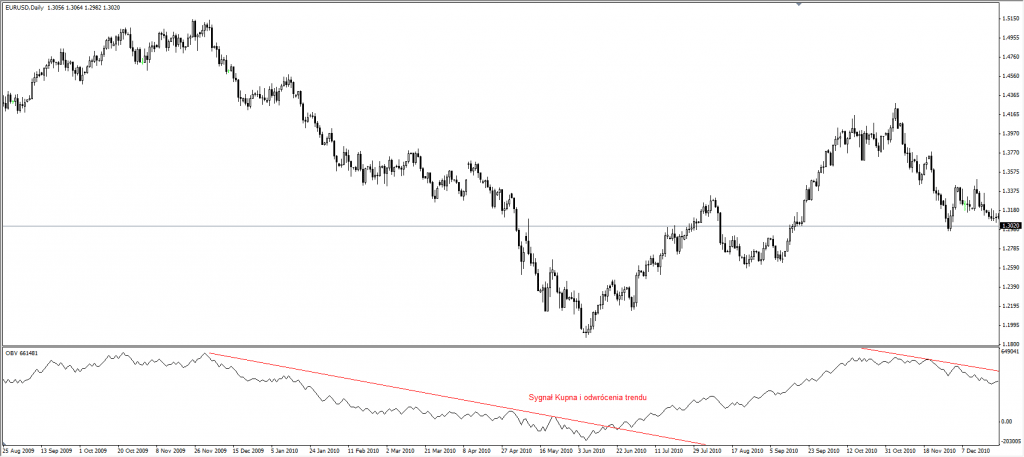

On Balance Volume

On Balance Volume (OBV)– kolejny wskaźnik AT opisujący zmianę ceny, OBV opiera się na wolumenie i jest prosty w obliczeniu Obv jest równe OBV z dnia poprzedniego plus(minus) wolumen z dnia sesji. Plus jest wtedy, gdy cena otwarcia jest większa od zamknięcia(minus to spadek ceny). Jeżeli cena zamknięcia jest równa otwarcia to OBV pozostaje bez zmian. Ten wskaźnik ma służyć do przewidzenia zmiany trendu.

Parabolic Sar

Parabolic Sar– kolejny wskaźnik AT służący do zamykania pozycji, a także może być wykorzystywany do przewidywania zmian trendu. Pozycję należy zamykać jeżeli wykres notowań przetnie Parabolic sar, odpowiednio z góry(pozycje długie) i od dołu(pozycje krótkie). Przecięcie wykresu cen może sugerować zmianę trendu.

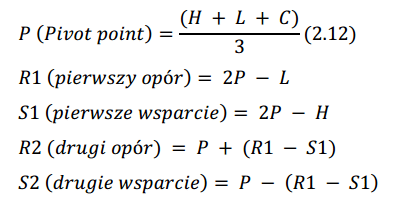

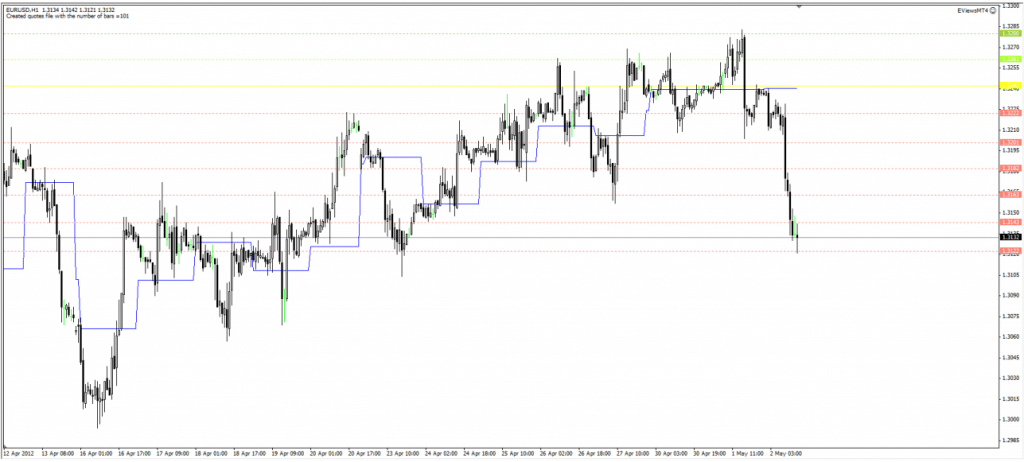

Poziomy Pivota

Poziomy Pivota – Często określa się je jako punkty zwrotu, działają jako poziomy wsparcia i oporu na podstawie wyznaczonych maksimów i minimów odnotowanych w danym czasie. Odpowiednie przekształcenia matematyczne pozwalają określić potencjalny zasięg ruchu notowań w danejjednostce czasu. Okres przyjęty do obliczeń służy również jako okres, przez który obowiązują danepoziomy Pivota.

Obliczone poziomy interpretuje się jako miejsca w których może dojść do zmiany istniejącego trendu. Gdy cena osiągnie poziom Pivota i zacznie poruszać się w kierunku przeciwnym, to oczekuję się jej powrotu do poprzedniego poziomu Pivota. W przypadku pokonania poziomu oporu oczekiwany jest ruch w kierunku następnego poziomu Pivota. Sytuacja jest analogiczna w przypadkupoziomów wsparć. Często stosuje się wyodrębnione poziomy jako idealne linie obrony dla zleceń zabezpieczających Stop Loss. Techniki te można bez żadnych przeciwwskazań łączyć z innymi technikami analizy rynków, wręcz jest to zalecane w celu zwiększenia ich skuteczności. Wzory obliczeniowe poziomów Pivota określone są w następujący sposób:

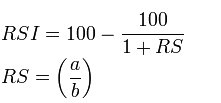

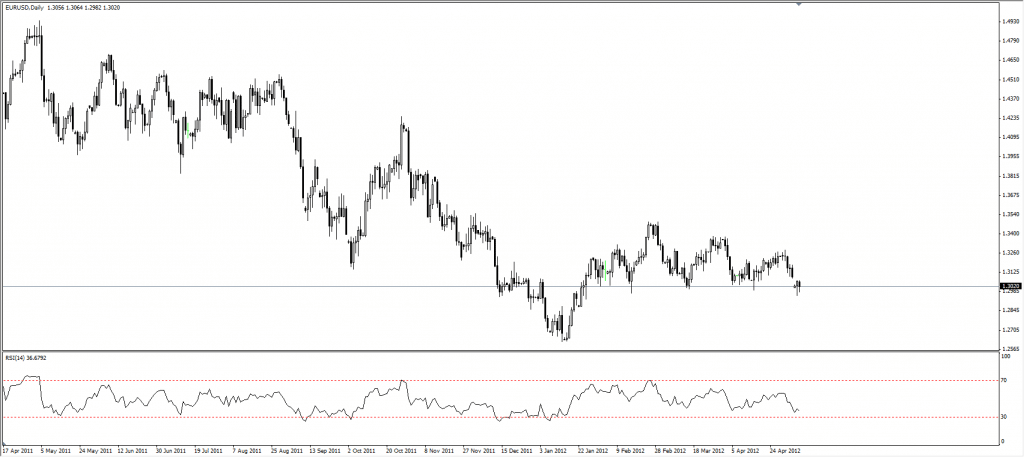

Relative Strength Index (RSI)

Relative Strength Index (RSI) – czyli wskaźnik względnej siły. Oscylator analizy technicznej wykorzystywany do określenia siły trendu.

gdzie:

a – średnia wartość wzrostu cen zamknięcia z N dni

b – średnia wartość spadku cen zamknięcia z N dni

Interpretacja wskaźnika opiera się na poszczególnych wartościach :

- 100 – podwyższone prawdopodobieństwo odwrócenia trendu na zniżkowy

- 70 i więcej – sygnał do sprzedaży

- 30 i mniej – sygnał do kupna

- 0 – podwyższone prawdopodobieństwo odwrócenia trendu na zwyżkowy

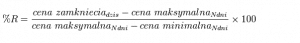

William’s Percent Range

William’s Percent Range – in. %R Williamsa lub %R. Oscylator analizy technicznej używany do pokazywania zależności obecnej ceny zamknięcia od maksymalnej i minimalnej ceny zamknięcia z N poprzednich dni.

Zgodnie ze wzorem, oscylator może przyjmować wartości od -100 do 0. Twórca wskaźnika, Larry Williams, używał wskaźnika dla okresu 10 dni. Gdy oscylator ma wartość poniżej -80 uważa się to za sygnał do wyprzedania, natomiast, wartość ponad -20 to sygnał do wykupienia.

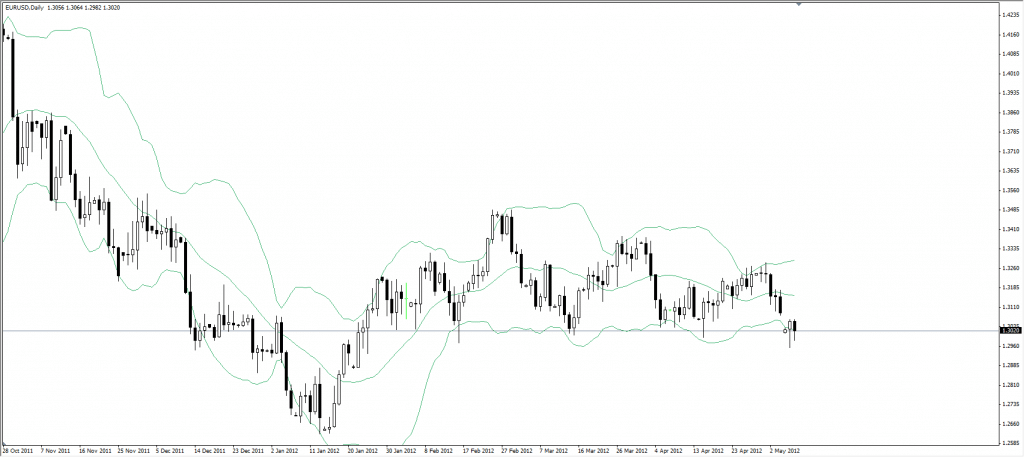

Wstęgi Bollingera

Wstęgi Bollingera – jak nazwa wskazuje zostały opracowane przez Johna Bollingera. Polegają na tym, że wokół średniej kroczącej umieszcza się dwie inne średnie oddalone o krotność odchylenia standar-dowego cen z ostatnich dni. John Murphy w swojej książce „Analiza techniczna rynków finansowych” napisał: „Przy stosowaniu dwóch odchyleń standardowych około 95% danych cenowych znajdzie się pomiędzy dwiema wstęgami”. Jest to oczywiście błędne założenie, gdyż implikuje, że rozkład ceny jest rozkładem normalnym w danym okresie.

Najbardziej popularnym wykorzystaniem wstęg Bollingera jest traktowanie ich, jako poziomów docelowych ceny. Zatem powinno otwierać się pozycję sprzedaży, gdy cena dotknie górnej wstęgi i zacznie powracać. Dla zlecenia kupna powinno się postępować analogicznie, tylko że dla dolnej wstęgi.

Rynek Walutowy

Międzynarodowy system walutowy

Międzynarodowy system walutowy – zespół reguł, zasad i instytucji, które określają warunki i sposoby funkcjonowania pieniądza w sferze stosunków międzynarodowych. Posiada długą historię i ewoluował przez ostatnie 150 lat. Na przestrzeni tego czasu mogliśmy obserwować wiele zmian zachodzących w systemie. Najbardziej charakterystyczną cechą ewolucji międzynarodowego systemu walutowego jest przechodzenie od pieniądza towarowego do pieniądza fiducjarnego, opartego na zaufaniu.

Bimetalizm

system oparty na jednoczesnym obiegu pieniężnym dwóch metali szlachetnych – złocie i srebrze.

Gold Standard

pierwszy system walutowy o zasięgu międzynarodowym . Został wprowadzony najwcześniej w Wielkiej Brytanii w 1821 roku, by usprawnić i ustabilizować system pieniężny. Po Wielkiej Brytanii na początku lat siedemdziesiątych Niemcy i Francja przyjęły system waluty złotej a w 1879 roku także USA. Rok 1879 przyjmuje się za datę kiedy można mówić o Gold Standardzie w ujęciu ogólnoświatowym, ponieważ te cztery kraje w tym czasie odgrywały kluczową rolę w gospodarce światowej, będąc centrami finansowymi świata.

Złoto pełniło w nim funkcję pieniądza narodowego stanowiąc miernik porównawczy walut. Jednostki walutowe poszczególnych krajów miały określoną wartość wyrażoną w jednostkach wagowych czystego kruszcu.

Wraz z wybuchem wojny w 1914 roku, zakończył się okres funkcjonowania systemu waluty złotej. Kraje biorące udział w wojnie, w związku z rosnącymi wydatkami na działania wojenne, emitowały pieniądz nie mający pokrycia w złocie. Zawieszona została wymienialność walut.

Mechanizm Hume’a

mechanizm adiustacyjny towarzyszący funkcjonowaniu systemu waluty złotej, polegający na samoistnym wyrównywaniu się deficytu i nadwyżek bilansu płatniczego poszczególny państw.

Asymetryczność systemu walutowego

cecha systemu walutowego, gdzie dominującą rolę odgrywa jedno państwo.

Symetryczność systemu walutowego

cecha systemu walutowego, gdzie poszczególne kraje zobowiązują się do przestrzegania ustalonych zasad, mając takie same prawe i obowiązki.

Czarnoksiężnik z krainy Oz

bajka dla dzieci Lymana Franka Bauma wydana w roku 1900 w której można dostrzec spór pomiędzy zwolennikami bimetalizmu i standardu złota a także opis sytuacji politycznej i gospodarczej USA. Droga z żółtej kostki, która wystawiła Dorotkę na niebezpieczeństwo, nie doprowadziła jej do celu, symbolizuje złudną obietnicę złota. Nazwa tytułowej krainy nawiązuje do uncji złota. Ratunkiem dla bohaterki bajki okazują się być srebrne pantofelki, które pozwalają jej na powrót do domu. Poprzez użycie tych metafor autor wskazuje, że jedyną nadzieją dla Ameryki jest oparcie pieniądza na srebrnym kruszcu.

Gold Bullion System

system sztabowo-złoty, powojenna odmiana systemu waluty złotej. Zaproponowany w drugiej połowie lat dwudziestych XX wieku przez Wielką Brytanię. Wymienialność na złoto została ograniczona, banknoty można było wymieniać tylko na sztaby złota.

Gold Exchange System

system dewizowo-złoty, powojenna odmiana systemu waluty złotej, banknoty były wymienialne na dewizy krajów, które były wymienialne na złoto.

Walutowy Układ Trzech Mocarstw

porozumienie zawarte w 1936 roku przez Stany Zjednoczone, Francja i Wielka Brytania. Powyższe państwa zobowiązały się do niestosowania manipulacji kursem. Zmiana kursu była możliwa tylko za obopólną zgodą krajów, za uprzednim powiadomieniem pozostałych uczestników 24 godziny przed przeprowadzeniem zmiany.

Bloki walutowe

tworzone po pierwszej wojnie światowej pod przywództwem najsilniejszych gospodarczo państw. Największe znaczenie odgrywał blok funta sterlinga będący wyrazem dążeń Wielkiej Brytanii to utrzymania prestiżu swej waluty. Pozostałe bloki to: blok franka francuskiego, luźny blok dolarowy, a także blok zrzeszający kraje stosujące gospodarkę dewizową typu niemieckiego.

Blok sterlingowy

został zapoczątkowany w 1931 roku przez kraje które dobrowolnie powiązały swoje narodowe waluty z funtem, a także zdeponowały swoje rezerwy dewizowe w Banku Anglii. Członkami bloku były zarówno kraje należące do Wspólnoty Brytyjskiej, a także państwa które powiązane były licznymi stosunkami ekonomicznymi i wymianą handlową z Wielką Brytanią. W krótkim czasie kraje będące w porozumieniu, gdzie Wielka Brytania miała wiodącą pozycję, odnosiły korzyści ze zwiększenia wymiany handlowej wewnątrz bloku. Niestety w dłuższym okresie blok negatywnie wpływał na wolumen światowego handlu, dyskryminując kraje nienależące do niego.

Konferencja w Bretton Woods

konferencja mająca miejsce 1-22 lipca 1944 roku w Bretton Woods w USA na zaproszenie prezydenta F. D. Roosvelta w celu uporządkowania stosunków walutowych a także usprawnienia systemu rozliczeń i zapewniania międzynarodowej płynności. Uczestnicy konferencji poddali dyskusji dwa plany organizacji porządku walutowego – plan J. M. Keynesa reprezentujący stanowisko brytyjskie i plan H. D. White’a przedstawiający stanowisko Stanów Zjednoczonych.

Bancor

ponadnarodowego pieniądza zaproponowana przez J. M. Keynes na konferencji w Bretton Woods. Była to pierwsza w historii koncepcja międzynarodowego pieniądza fiducjarnego. Jednak na konferencji w Bretton Woods w 1944 roku zwyciężyło stanowisko amerykańskie i porzucono plan wprowadzenia bancora. Ćwierć wieku później gdy gospodarka amerykańska przeżywała problemy a świat cierpiał na brak płynności, powrócono do koncepcji Keynesa tworząc specjalne prawa ciągnięcia (Special Drawings Rights – SDR) wzorując się na bankorze.

Unitas

jednostka pieniężna kreowanego na podstawie udziałów wpłacanych w złocie i walutach narodowych zaproponowana przez amerykańskiego ekonomistę H. D. White’a , koncepcja nie weszła w życie.

System z Bretton Woods

pierwszy negocjowalny system walutowy zaproponowany na konferencji w Bretton Woods. Gwarantował dominującą pozycję dolarowi ze względu na wprowadzenie stałych kursów względem dolara i niezmienną cenę złota wyrażoną w dolarach – 35 dolarów za uncję. Kraje utrzymywały rezerwy w złocie i w dolarach. Uczestnicy porozumienia mogli przedstawiać amerykańską walutę do wymiany na złoty kruszec Rezerwie Federalnej po oficjalnym kursie.

System z Bretton Woods będący międzynarodową umową przywracającą porządek walutowy po czasach kryzysu i drugiej wojny światowej okazał się systemem zawierającym błędy w konstrukcji. Słabości systemu ujawniały się wraz z jego funkcjonowaniem. Mechanizmy i zasady które zostały sformułowane w latach czterdziestych nie były odpowiednie do zmieniających się warunków. Oprócz błędów tkwiących w samej konstrukcji systemu, prowadzona polityka gospodarcza Stanów Zjednoczonych, zwana w literaturze polityką dobroczynnego zaniechania, była przyczyną wielu aspektów prowadzących do destabilizacji systemu.

W związku z tym 15 sierpnia 1971 roku prezydent USA Richard M. Nixon zawiesił wymienialność dolara na złoto. Zerwano z główną zasadą systemu z Bretton Woods i nastąpił proces demonetyzacji złota.

Europejska Unia Płatnicza

powołana w 1950 roku na mocy umowy państw należących do Europejskiej Organizacji Współpracy Gospodarczej. Europejska Unia Płatnicza miała na celu stworzenie wielostronnego systemu płatniczego pomiędzy państwami członkowskimi w warunkach braku wymienialności walut i ograniczeń dewizowych. Funkcjonując do 1958 roku, spełniła zadania i zakładane cele. Zwiększyła się płynność międzynarodowa, zliberalizowano wymianę handlową, a w 1958 roku większość krajów europejskich wprowadziła zewnętrzną wymienialność walut. W miejsce Europejskiej Unii Płatniczej powołano Europejski Układ Walutowy w celu dalszego znoszenia ograniczeń w handlu i utrzymania zewnętrznej wymienialności walut.

Europejska Organizacja Współpracy Gospodarczej

została stworzona w 1948 przez 16 krajów w celu zarządzania środkami związanymi z Planem Marshalla.

Plan Marshalla

plan Stanów Zjednoczonych mający na celu pomoc w odbudowie zniszczonych gospodarek krajów europejskich po drugiej wojnie światowej. Przez prawie cztery lata przekazano około 13 miliardów dolarów na odbudowę gospodarek krajów europejskich

Międzynarodowy Fundusz Walutowy

fundusz rozpoczął działalność w 1947 roku i stanowił pierwszą próbę regulowania stosunków walutowych w skali międzynarodowej w sposób zorganizowany na podstawie umowy, obejmującej wiele państw. Instytucja ma na celu organizowanie współpracy w zakresie międzynarodowej polityki walutowej i w zakresie regulowania równowagi bilansów płatniczych. Źródłem idei centralnej instytucji o charakterze kontrolno-zaradczej były plany przedstawione przez Keynesa i White’a, ale koncepcja MFW jest koncepcją amerykańską. Wyróżnić można następujące cele i zasady MFW:

– instytucja ma wpierać międzynarodową współpracę walutową, stwarzając mechanizmy kooperacji w zakresie międzynarodowych problemów walutowych,

– rozwój handlu międzynarodowego, przy jednoczesnym wpieraniu pełnego zatrudnienia i wzrostu gospodarczego,

– utrzymanie stabilności kursów walutowych i przeciwdziałanie konkurencyjnej dewaluacji walut,

– usuwanie ograniczeń dewizowych oraz działania na rzecz tworzenia wielostronnego systemu rozliczeń transakcji bieżących,

– wsparcie finansowe dla krajów, w których wystąpiły zakłócenia w bilansach płatniczych

Głód dolarowy

zjawisko występujące po drugiej wojnie światowej. Wraz ze wzrostem europejskich gospodarek nastąpił wzmożony popyt na aktywa dolarowe które mogły być tylko kreowane poprzez zwiększanie zewnętrznego zadłużenia USA.

Złoty pool

międzynarodowe porozumienie lat sześćdziesiątych pomiędzy siedmioma bankami centralnymi europejskich krajów i Rezerwy Federalnej mające na celu stabilizację rynkowej ceny złota na londyńskim rynku poprzez zakup bądź sprzedaż złotego kruszcu. Utworzone z inicjatywy USA. Działalność złotego poolu była utrzymywana w ścisłej tajemnicy i informacje o jego działalności nie przedostawały się do wiadomości publicznej. W 1968 ze względu na coraz większy popyt na złoto i wysokość ponoszonych kosztów związanych z przeprowadzanymi interwencjami zlikwidowano złoty pool.

Porozumienie bazylejskie

porozumienie zawarte w 1961 roku, umożliwiające bankom uczestniczącym w tej strukturze do nabywania na kredyt potrzebnych walut w celach interwencyjnych. Były to krótkoterminowe kredyty, które przyczyniły się do złagodzenia skutków spekulacji walutowych.

Płynność międzynarodowa

zdolność kraju do regulowania zobowiązań wobec zagranicy i zależy od rezerw posiadanych przez kraj. Do płynności międzynarodowej zalicza się także zdolność do zaciągania pożyczek zagranicznych i kredytów w instytucjach finansowych.

Teoria rezerw walutowych garderoby Pani Machlup

teoria stworzona prze F. Machlupa opisująca nieokreśloność popyty na rezerwy walutowe Teoria zwana jest w literaturze jako „teoria rezerw walutowych garderoby Pani Machlup” („Mrs. Marchlup’s Wardrobe Theory of Monetary Reserves”). F. Machlup porównał popyt władz monetarnych na rezerwy do popytu swojej żony na sukienki. Nie ważne ile sukien posiadałaby jego żona zawsze będzie lepiej posiadać o jedną więcej. Machlup doszedł do wniosku, że władze przez swoje ambicje zawsze będą dążyć do zwiększania rezerw walutowych, przyjmując każde ich zmniejszenie z goryczą.

Special Drawing Rights

SDR – Special Drawing Rights (specjalnych prawa ciągnienia) umowna międzynarodowa jednostka pieniężna, utworzona przez Międzynarodowy Fundusz Walutowy. Prekursorem utworzenia pieniądza światowego był Keynes, który zaprezentował sposób kreacji jednostki walutowej na konferencji w Bretton Woods. Po latach powrócono do tego projektu i w 1969 roku wszedł w życie system kreacji SDR, w którym pokładano nadzieję, że stanie się główną jednostką rezerwową wypierając stopniowo dolara i uzupełni płynność międzynarodową.

SDR był kreowany „z niczego”, nie był oparty na potencjale gospodarczym konkretnego kraju. Krajom członkowski przyznawano SDR proporcjonalnie do kwot wniesionych przez nie do MFW.

Formalnie parytet jednostki SDR był równy parytetowi dolara. Wartość jednej uncji była ustalona na 35 jednostek SDR lecz w przeciwieństwie do dolara nie była wymienialna na złoto. Pierwszy przydział miał miejsce w latach 1970-1972 i wynosił 9,3 mld SDR. Wielkość ta była marginalna w strukturze rezerw walutowych.

Polityka dobrotliwego lekceważenia

polityka gospodarcza Stanów Zjednoczonych prowadzona w latach sześćdziesiątych, nie uwzględniająca interesów innych państw pogłębiająca napięcia w systemie z Bretton Woods.

Porozumienie Smithsonian Institution

międzynarodowe porozumienie z grudnia 1971 roku zawarte w Smithsonian Institution w Waszynghtonie. Grupa 10 (dziesięć najbardziej rozwiniętych krajów) podniosła oficjalną cenę złota z 35 dolarów za uncję do 38 co oznaczało dewaluację dolara o 8,57%. Porozumienie ze Smithsonian Institution zostało okrzyknięte przez prezydenta USA Nixona „najistotniejszym porozumieniem walutowym w historii świata”.

Petrodolary

dolary, które napływały do Europy z krajów OPEC, będącymi eksporterami ropy. Kraje te w latach siedemdziesiątych powiększyły znacznie swoje przychody z ropy i nie będąc w stanie ich racjonalnie zagospodarować, lokowały je w bankach zachodnich.

Konferencja w Kingston na Jamajce

w 1976 roku w Kingston na Jamajce Tymczasowy Komitet powstały z Komitetu Dwudziestu ( 20 przedstawicieli wybranych państw) całkowicie zdemonetyzował złoto i zlikwidował system par values.

Porozumienie La Plaza

porozumienie zawarte w nowojorskim hotelu La Plaza w 1985 roku. Dotyczyło wspólnych interwencji walutowych mających na celu osłabienia dolara. Przeznaczono na ten cel 18 mld dolarów i w wyniku podjętych działań dolar deprocjonował wobec marki i jena o 40%.

Porozumienie w Luwrze

porozumienie zawarte przez kraje z grupy G-7 (z wyjątkiem Włoch) w Luwrze w 1987 roku. Wyznaczono przedziały kursowe, w jakich kursy walut mogły się poruszać. W razie przekroczenia jednej z granic, kraje zobowiązały się do podjęcia wspólnej interwencji. Jednak przedkładanie równowagi wewnętrznej nad zewnętrzną przez członków porozumienia szybko zakończyło współpracę na szczeblu międzynarodowym.

Optymalny obszar walutowy

za prekursora tej koncepcji uważa się kanadyjskiego ekonomistę R. A. Mundella, który próbował wskazać warunki optymalności obszaru walutowego. Przez obszar walutowy rozumie się obszar, obejmujący regiony lub kraje, w ramach którego funkcjonuje jedna waluta lub różne waluty, ale o sztywnych kursach wymiennych względem siebie przy jednoczesnym braku jakichkolwiek ograniczeń wpływających na wzajemną wymianę tych walut i płynnym, zbiorowym kursie w stosunku do walut reszty świata. W ramach optymalnego obszaru walutowego występują automatyczne dostosowania prowadzące do usuwania bezrobocia i nierównowagi płatniczej oraz że nie wymaga to stosowania narzędzi polityki monetarnej lub fiskalnej.

European Currency Unit

ECU – European Currency Unit, pełniła funkcję pieniądza ponadnarodowego i była miernikiem porównawczym walut narodowych od 1979 roku. Wartość ECU odpowiadała koszykowi walut europejskich, początkowo dziewięciu, a ich udział w tym koszyku zależał od wysokości PKB i od udziału danego państwa w światowym eksporcie i imporcie dóbr i usług. Ponadto jednostka pieniężna każdego kraju miała ściśle ustalony kurs centralny w stosunku do ECU.

Exchange Rate Mechanism

ERM – Exchange Rate Mechanism został wprowadzony w 1979 jako część Europejskiego Systemu Walutowego, w celu redukcji wahań kursowych walut państw członkowskich.

Europejski System Walutowy

ESW – koncepcję Europejskiego Systemu Walutowego wprowadzono w 1979 roku przez 9 państw EWG. Jej najważniejszą częścią był mechanizm stabilizacji kursów (Exchange Rate Mechanizm). Wprowadzono także europejską jednostkę walutową (European Currency Unit – ECU), która stanowiła punkt odniesienia dla wszystkich pozostałych walut.

Jednolity Akt Europejski

akt wprowadzony w 1987 roku, formalnie ustanowił powstanie wspólnego rynku europejskiego, a także umocnił współpracę polityczną krajów Wspólnoty. Przepisy tego Aktu dotyczyły spraw integracji walutowej.

Plan Wernera

pierwszy oficjalny plan stworzenia unii walutowej, zatwierdzony do realizacji w marcu 1971 roku. W raporcie uznano, że integracja gospodarcza i walutowa powinny przebiegać jednocześnie. Zakładał stopniowe dochodzenie do stałości kursów i pełnej wymienialności walut krajów EWG, utworzenie wspólnej waluty, a także prowadzenie wspólnej polityki pieniężnej. Plan Wernera był pierwszym formalnym dążeniem do unii gospodarczej i walutowej w ramach EWG, z zamiarem osiągnięcia tego celu do 1980 roku. Jednak z powodu wybuchu kryzysu walutowego i energetycznego z początku lat siedemdziesiątych przerwano integrację walutową zmierzającą do unii.

Raport Delorsa

raport z1989 roku w którym zaproponowano trzy etapy dochodzenia do Unii Gospodarczej i Walutowej. Zawierał uzasadnienie potrzeby realizacji w ramach EWG Unii Gospodarczej i Walutowej oraz przedstawiał propozycję etapów prowadzących do osiągnięcia tej unii.

Unia Gospodarcza i Walutowa

została zapoczątkowana 1 stycznia 1999 roku przez jedenaście krajów członkowski Unii Europejskiej, poprzez przyjęcie wspólnej waluty emitowanej przez Europejski System Banków Centralnych. Proces przejścia od Europejskiego Systemu Walutowego do Unii Gospodarczej i Walutowej został przedstawiony w postanowieniach Traktatu z Maastricht, podpisanego przez przywódców krajów europejskich w grudniu 1991 roku. W traktacie zawarto listę makroekonomicznych kryteriów zbieżności, które musiały być spełnione przez wszystkie kraje chcące przyłączyć się do UGW.