Finansowanie

Szeroko rozumiane działania związane ze środkami pieniężnymi, szczególnie oznaczające pozyskiwanie gotówki dla finansowania inwestycji, obrotów lub aktywów finansowych. Słowo pochodzi ze starofrancuskiego: finer – kończyć, które później ewoluowało w znaczenie „tworzyć dług”, obecne znaczenie pochodzi z XVIII wieku, obejmując również finansistę.

Finansowanie cząstkowe

Teoria mówiąca, że każdy rodzaj ryzyka może zostać podzielony na poszczególne składniki (czyli cząstki, stąd nazwa), które można następnie sprzedać różnym nabywcom odpowiednio do ich indywidualnego stopnia akceptacji ryzyka. Pojęcie inżynierii finansowej zostało po raz pierwszy zdefiniowane przez Bankers Trust (obecnie część Deutsche Bank), pioniera w dziedzinie zarządzania ryzykiem.

Finansowanie handlu

Finansowanie handlu międzynarodowego przez instytucje finansowe. Banki finansują cykl operacyjny w transakcjach handlowych, lecz mogą one również angażować się, z pewnymi zastrzeżeniami, w finansowanie międzynarodowych transakcji handlowych. Sprzedaż za granicę można bowiem traktować jako przedłużenie krajowej działalności finansowej. Akredytywa dokumentowa nie niesie ze sobą dużego ryzyka, chyba że prosi się bank potwierdzający o akceptację ryzyka otrzymania zapłaty od banku działającego w kraju nie będącym kredytowo wiarygodnym. W takich przypadkach można liczyć na rządowe ubezpieczenie kredytu eksportowego przez „agencje ubezpieczeń kredytów eksportowych” (w Polsce KUKE, za granicą np.: Hermes, Eximbank, Coface i EDC) chętnie popierające krajowy eksport.

W relacjach z przedsiębiorstwami handlowymi, finansowanie handlu można podzielić na dwie odrębne kategorie: kredyt importowy i kredyt eksportowy

Finansowanie jednostki zależnej

Akcjonariusze holdingu ze spółkami zależnymi zazwyczaj chcą oceniać grupę w formie skonsolidowanej, która traktuje aktywa i pasywa w ten sam sposób, tak jakby w grupie nie było żadnych podziałów prawnych. Jest tak ze względu na fakt, iż służby kontrolne spółki-matki przygotowują wszystko z punktu widzenia prawa własności. W przypadku decyzji finansowych, ich stosunek jest nieco inny. Po- życzkodawcy firmy-matki nie mogą liczyć na przepływ gotówkowy spółek zależ- nych w jakichkolwiek obliczeniach możliwości obsługi długu. Aktywa spółek zależnych nie będą również postrzegane jako dodatkowe zabezpieczenie. Dzieje się tak dlatego, iż osobny status pożyczkobiorcy – spółki-matki – w porównaniu do spółek zależnych pozwala uniknąć uciekania się do zasobów finansowych spółek zależnych. Tak więc udział spółek zależnych w obsłudze długu będzie ograniczał się do rosnących dywidend lub opłat administracyjnych dla spółki-matki. Spółki zależne mogą być traktowane przez spółkę-matkę jako aktywa firmy. Jednakże takie potencjalne źródło przepływu gotówki zostałoby poddane pod rozwagę, ze względu na płynność. Pożyczkodawcy rozważyliby traktowanie dwóch jednostek jako jednej tylko w wypadku posiadania gwarancji od spółki zależnej. Dlatego też większość pożyczkodawców woli pożyczać bezpośrednio spółce zależnej i uzyskać gwarancje od firmy macierzystej jako dodatkowe zabezpieczenie.

Finansowanie kampanii

Zbiórka pieniędzy na pokrycie kosztów reklamy itp. w kampanii wyborczej. W nowoczesnej demokracji mo- że to być poważny wydatek. Przykładowo, w Stanach Zjednoczonych George Bush i John Kerry wydali w kampanii prezydenckiej w 2004 roku 500 milionów dolarów („Financial Times”, 2 grudnia 2007). Wydatek taki był możliwy między innymi z powodu „finansowego wyścigu zbrojeń (dla sfinansowania kampanii)” zainicjowanego przez George’a W. Busha wraz z odmową korzystania z pienię- dzy publicznych. Zachowanie to wydaje się całkiem naturalne (reklama jako kolejny element zdrowej debaty), jednakże często budzi obawy co do legalności. 500 milionów dolarów to spora suma wydana na „gadające głowy”. Tylko najbogatszych stać na najwyższe wpłaty, stąd też w egalitarnym społeczeństwie finansowanie kampanii może się wydawać zajęciem tylko dla elit. Kolejną obawą jest fakt, że wpłaty mogą być traktowane jako zapowiedź przyszłych korzyści (zamó- wień, wpływów itp.) jeśli kandydat zostanie wybrany. Wszystkie te obawy mogą podważyć wiarę w system demokratyczny. Rozwiązaniem mógłby być system publicznego finansowania (głosujący wpłacają na wspólny dla wszystkich kandydatów fundusz) lub wyznaczenie limitów finansowych.

Finansowanie nieruchomości

Wyspecjalizowana forma finansowania budowy i własności nieruchomości komercyjnych. Firmy deweloperskie/budowlane korzystają z krótkoterminowego kredytu bankowego w celu oddania do użytku obiektów komercyjnych, a po ich sprzedaży lub po uzyskaniu źródła długoterminowego finansowania szybko spłacają zacią- gnięty kredyt. Budynek musi być jednak oddany do użytku zgodnie z przeznaczeniem („ryzyko oddania do użytku”), wartość nieruchomości musi zachować swoją wartość w okresie budowy („ryzyko rynkowe”) oraz trzeba znaleźć lokatorów/kupców, którzy wprowadzą się („ryzyko zasiedlenia”). Widoczna na pierwszy rzut oka atrakcyjność finansowania firmy deweloperskiej wynika z względnie trwałej ceny ziemi (bez spekulowania na zwyżkę), z tworzenia wartości, ponieważ na gołej działce wyrasta gotowy obiekt oraz niepodważalnej si- ły zabezpieczenia hipotecznego. Niebezpieczeństwa zaś obejmują długi okres między rozpoczęciem budowy a jej oddaniem do użytku, w trakcie którego mogą się zmienić warunki gospodarcze, społeczne i demograficzne. Część ryzyka wynika z samej działalności finansowania. Wartość nieruchomości ma zwykle charakter cykliczny; same kredyty bankowe mogą napędzać tę cykliczność poprzez sztuczne rozdmuchanie popytu. Kiedy jednak banki wycofują kredyty z rynku o nieelastycznej podaży, wartość nieruchomości spada. O ile przy kredytowaniu nieruchości obowiązują twarde zasady, które sprawiają, że jest to rozważna działalność, to banki obniżające swoje normy kredytowe poprzez agresywne udzielanie kredytów na rozgrzanych rynkach, które się potem „schładzają”, mogą ponieść straty. Finansowanie nieruchomości dotyczy również długoterminowych kredytodawców, którzy finansują posiadanie i użytkowanie nieruchomości. Obsługa zadłużenia pochodzi z czynszów pomniejszonych o koszty bieżące i podatki. Termin spłaty zwykle jest dostosowany do okresu eksploatacji aktywów i może wynosić do 30 lat. Takie kredyty refinansowe często włączane są do wspólnego funduszu i podlegają sekurytyzacji, odcią- żając inwestorów z ryzyka w papierach wartościowych z zabezpieczeniem hipotecznym.

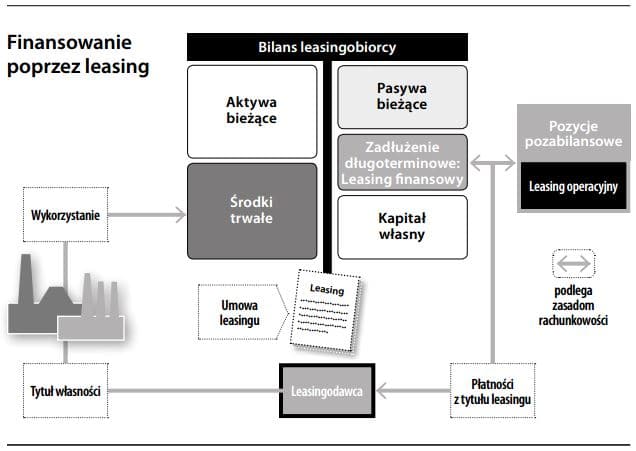

Finansowanie poprzez leasing

Umowa dotycząca użytkowania aktywów, na mocy której właściciel składnika aktywów (leasingodawca) odpłatnie przekazuje użytkownikowi (leasingobiorcy) prawo do jego posiadania i wykorzystywania (bez tytułu własności). Na koniec okresu umowy leasingowej użytkownik może zwrócić przedmiot leasingu lub kupić go od leasingodawcy. Leasing występuje w dwóch podstawowych odmianach:

- leasing operacyjny, dotyczący krótkoterminowego użytkowania składnika aktywów, który na koniec okresu umowy leasingowej posiada znaczną wartość końcową i prawdopodobnie zostanie ponownie wydzierżawiony. Leasing operacyjny jest równoznaczny z umową najmu. Dla potrzeb księ- gowych traktuje się go jako warunkowe zobowiązanie pozabilansowe, a związane z nim opłaty zalicza się do kosztów operacyjnych;

- leasing finansowy/kapitałowy, dotyczący długotrwałego użytkowania składnika aktywów i charakteryzujący się niską wartością końcową przedmiotu leasingu na koniec okresu leasingowego. Leasing finansowy jest równoznaczny ze sfinansowanym zadłużeniem i nabyciem składnika aktywów. Dla potrzeb księgowych umowa leasingu oraz przedmiot leasingu są kapitalizowane i ujmowane w bilansie. Przeprowadzając analizy kredytowe, banki często traktują leasing finansowy jako kredyt terminowy, z którym wiąże się ryzyko kredytowe (biorąc pod uwagę istotę umowy a nie jej formę).

Leasing składników aktywów może być korzystniejszy od ich zakupu z kilku różnych przyczyn:

- kiedy potrzeby użytkownika są krótkotrwałe, nabycie na stałe składnika aktywów nie jest atrakcyjnym rozwiązaniem;

- leasingobiorca może pragnąć uniknąć problemu przestarzałego sprzętu, wynikającego z posiadania tytułu własności;

- leasingobiorca nie może sfinansować zakupu składnika aktywów;

- w przypadku, gdy leasingodawca może skorzystać z większych ulg podatkowych niż leasingobiorca, istnieją korzyści podatkowe;

- ryzyko kredytowe jest mniejsze a warunki lepsze niż przy uzyskiwaniu kredytu, ponieważ leasingodawca zachowuje tytuł własności w stosunku do aktywów i ma ewentualną możliwość odzyskania danych składników aktywów.

(Pochodzenie słowa: od łacińskiego wyrazu „laxare” = ‘dozwolić’; starofrancuskie słowo „lais” = ‘zezwolić’, ewoluowało do angielskiego znaczenia związanego z własnością w XVI wieku).

Finansowanie się deficytem (budżetowym)

Płacenie za trwającą konsumpcję lub inwestycje pożyczając od innych. Zwykle odnosi się do rządów, które pożyczają, żeby sfinansować niedobór między wpływami podatkowymi a wydatkami lub do całych państw, które mają stały deficyt na rachunku eksportu i importu dóbr i usług. Konsumenci i przedsiębiorstwa mogą również wydawać pieniądze w ten sposób, ale są zwykle ograniczeni swoją wiarygodnością kredytową.

Finansowanie strukturyzowane

Działalność w zakresie gospodarki finansowej przedsiębiorstwa, która w wyniku skomplikowanych negocjacji, uwzględnienia uwarunkowań na rynku kapitałowym, aspektów podatkowych, prawnych i księgowych, przynosi w efekcie kredyty celowe przystosowane do specjalnych potrzeb pożyczkobiorców, będących podmiotami gospodarczymi. Przykładem może być leasing samolotów i statków, skomplikowane transakcje w zakresie obrotu nieruchomościami i sekurytyzacji. Światowa tendencja upowszechniania przepływów funduszy z pominięciem pośrednictwa bankowego powoduje, że finansowanie strukturyzowane transakcji, które przynoszą większy dochód kredytodawcy poprzez zapewnianie wyż- szej wartości dodanej kredytobiorcom, usiłuje wyprzeć czysty konwencjonalny produkt, jakim są kredyty komercyjne.

Finansowanie szalonych pomysłów (żargon)

W idealnym systemie finansowym, praktycznie każde przedsię- wzięcie gospodarcze powinno znaleźć finansowanie zależnie od wysokości zysku rekompensującego ryzyko. Ostatecznie to, co wydaje się „szalone”, może okazać się świetnym pomysłem. Oczywiście, może po prostu być szalone. Możliwość zapewnienia dostępu do kapitału projektom innowacyjnym, a szczególnie przełomowym technologiom jest niezwykle ważna w dla pobudzenia przedsiębiorczości. W gospodarce, w której nawet szalone pomysły dostają wsparcie finansowe, najbardziej widoczne w amerykańskiej Dolinie Krzemowej, można liczyć na znaczące zyski płynące z procesu kreatywnej destrukcji.