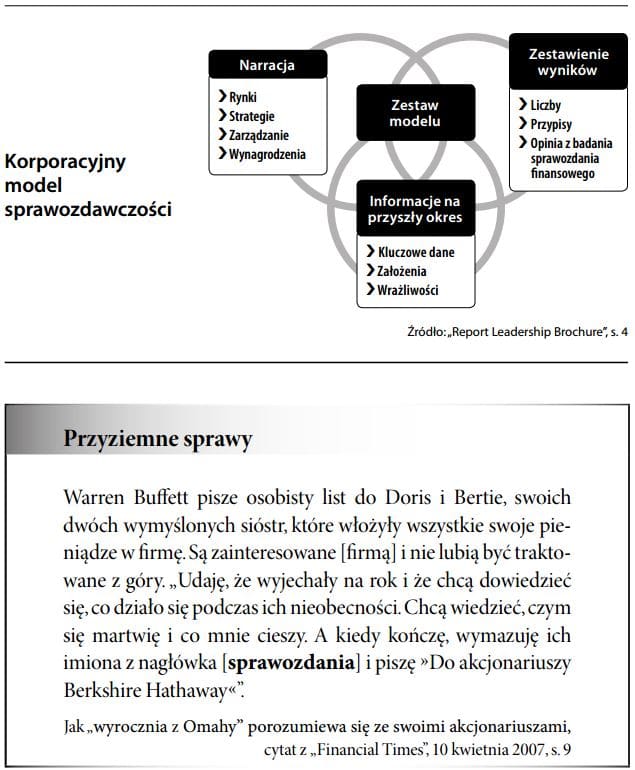

Przepływ informacji udostępniany przez publiczne spółki notowane na gieł- dzie akcjonariuszom i inwestorom na rynkach kapitałowych. Informacje są zasadniczo przekazywane w formie rocznego raportu, a także w formie raportów kwartalnych, informacji wynikających z przepisów, informacji prasowych, sesji wyjazdowych, stron internetowych itp. Inwestorzy potrzebują tych informacji z dwóch podstawowych powodów. Właściciele zwracają uwagę na wyniki działalności z lat ubiegłych i oceniają, jak zarządza się powierzonym majątkiem. Rynki giełdowe także szukają wskazówek dotyczących przyszłych wyników, aby w ten sposób oszacować rzeczywistą wartość akcji. Takie informacje pochodzą z połączenia standardów rachunkowości i prozy narracyjnej, by odpowiednio przedstawić bilans. Sprawozdawczość korporacyjna jest w dużej mierze kwestią zgodności przestrzegania uregulowań giełdowych. W idealnym świecie nie byłoby dużej różnicy między informacją wewnętrzną a zewnętrzną (outsiderzy dostawaliby podstawowe wskaźniki dla informacji zarządczej). Przedsiębiorstwa dodatkowo starałyby się ułatwić komunikację, dostarczając istotnych, przystępnych i pouczających informacji w formie przyjaznej dla użytkowników. Co prawda przekazywane wskazówki dotyczą- ce wartości powinny być obiektywne, żeby były wiarygodne. Niestety rzeczywistość wygląda inaczej. Oto najczęściej spotykane wady w sprawozdawczo- ści korporacyjnej:

- za dużo prawniczego żargonu nastawionego bardziej na dopełnienie wymogów prawnych niż na przekazanie przydatnej informacji,

- duża różnica między podaną wartością księgową a wartością godziwą,

- zbyt liczne i nieistotne szczegóły, które tylko zaciemniają obraz i mylą,

- powierzchowna prezentacja i ukrywanie prawdy za wynikami,

- nadmierna złożoność i zmienność zysków ze sprawozdawczości opartej na wartości godziwej,

- tendencyjna interpretacja wyników (nadmuchany PR),

- informacje przekazywane zbyt późno, by miały jakąkolwiek wartość (np. roczne raporty),

- trudno jest patrzeć w przyszłość na podstawie danych historycznych

Warto zauważyć, że firmy typu private equity, które dokonują akwizycji, skupiają się bardziej na przepływach pieniężnych niż na kalkulacjach zysku („Gotówka jest faktem, wszystko inne jest opinią”). Ich zdolność do znajdywania luk między ceną akcji na rynku giełdowym a rzeczywistą wartością przedsiębiorstwa w chwili wycofywania go z obrotu publicznego jest konkretnym dowodem na to, że istnieją niedoskonałości w sprawozdawczości korporacyjnej. Po upadku firmy Enron w 2001 roku reformatorzy skupili się na poprawie ładu korporacyjnego i kontroli wewnętrznych w celu uniknięcia przestępstw. Skuteczna komunikacja pozostaje sztuką kompromisu, która zdaje się nie mieć szans w pełni zadowolić wszystkich (aczkolwiek problem ten nie pozostał niezauważony). Osiągnięcie idealnej sprawozdawczości korporacyjnej zawsze będzie iluzoryczne z kilku zasadniczych powodów. Większości inwestorów indywidualnych brakuje czasu lub umiejętności do szczegółowego wgłębiania się w liczby. Obawa przed sprawą sądową (szczególnie w USA) sprawia, że „lepiej zachować swoje opinie dla siebie”. Nikt nie chce zdradzać konkurencji tajemnic. Każdy interesariusz jest zainteresowany czymś innym (np. analitycy badają każ- dy szczegół, a amatorzy pragną zwięzłej prostoty). Pozostaje jeszcze naturalny w publicznych spółkach i zawsze obecny konflikt w stosunkach agencyjnych. Nie ma co się spodziewać po menedżerach, którzy chcą promować ceny akcji i unikać krytyki, że będą w zupełności szczerzy w swoich działaniach. Więcej pożytecznych pomysłów i wskazówek – patrz Corporate Reporting Users’ Forum (www.cruf.com) i strona internetowa Report Leadership.