Podatek od towarów i usług

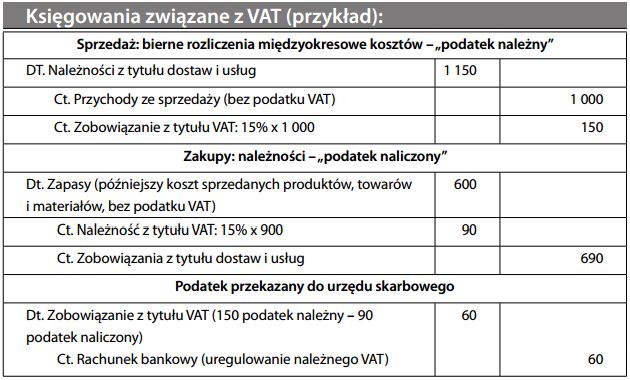

Jak sama nazwa wskazuje, VAT jest podatkiem naliczanym od warto- ści dodanej, czyli od różnicy pomiędzy wartością sprzedaży a wartością zakupów (co oznacza, że jest to rodzaj zmodyfikowanego podatku dochodowego opartego na przychodach i kosztach, które są podobne, choć nie równoznaczne ze sprzedażą i zakupami). Z punktu widzenia końcowego konsumenta, który ponosi ostateczne obciążenie tym podatkiem, VAT działa na zasadzie podatku obrotowego od towarów i usług. Niemniej jednak, pośrednicy poprzedzający końcowego nabywcę otrzymują zwrot VAT od swoich zakupów. Ten system zwrotów daje pożądany efekt netto w postaci opodatkowania wartości dodawanej na każdym etapie „łańcucha wartości”. W systemach podatkowych wykorzystujących VAT sprzedaż towarów i usług opodatkowana jest tym podatkiem wyrażonym jako procent ceny na fakturze (zazwyczaj od 0% w wypadku towarów i usług zwolnionych, do 25%). „Podatek należny” (od sprzedaży) pomniejszony o „podatek naliczony” (od zakupów) musi być odprowadzony do urzędu skarbowego, niezależnie czy został ściągnięty od klienta. Ponieważ podatek VAT płaci kupujący, nie jest on obcią- żeniem dla sprzedawcy (który jest po prostu „przekaźnikiem” wpływów z tytułu VAT). Równocześnie sprzedawca płaci „podatek naliczony” od zakupionych towarów i usług (ale nie od wynagrodzeń). Niemniej to także nie jest obciążeniem podatkowym, gdyż system VAT pozwala na „refundację” podatku naliczonego poprzez potrącenie go od kwoty podatku należnego. W rezultacie takiej kompensaty, podatek należny od sprzedaży, pomniejszony o zwrot podatku naliczonego od zakupów, daje podatek od warto- ści dodanej. Przepływy pieniężne z tytułu VAT muszą być w księgach rachunkowych prawidłowo rozliczone i oddzielone od wykazywanych przez podmiot wyników finansowych. Podmiot sprzedający jest więc w efekcie poborcą podatkowym działającym na rzecz urzędu skarbowego. Przepływy podatkowe, zarówno wchodzące, jak i wychodzące z przedsiębiorstwa, nie są częścią jego dochodów i kosztów. Jedyny wpływ VAT na sprawozdanie finansowe pojawia się w bilansie, w pozycji „nierozliczone kwoty należne”. Dla zilustrowania załóżmy, że dany podmiot sprzedaje produkt za 1000 euro plus 15% podatku VAT, z drugiej zaś strony kupuje produkt za 600 euro plus 15% VAT. Choć na fakturach figuruje podatek VAT, w pozycji przychodów i kosztów ujęte będą tylko kwoty netto.

Zobowiązanie wobec urzędu skarbowego będzie więc równe różnicy pomiędzy kwotą należną (150 euro pobranych z tytułu VAT), a kwotą, którą można odliczyć (90 euro VAT od towarów zakupionych). Faktycznie, władze podatkowe mówią: „Jesteście nam winni pieniądze pobrane od waszych klientów, ale pozwolimy wam wykorzystać część pieniędzy klientów do skompensowania sobie podatku zapłaconego przy zakupach; zapłaćcie nam różnicę”. Różnica netto zalicza się w bilansie albo do biernych rozliczeń międzyokresowych kosztów (zobowiązanie), albo do aktywów (należność).

Przepływy VAT wchodzą w skład zobowiązań i należności, ale nie zapasów magazynowych. Tak oto (poza kilkoma wyjątkami wynikającymi z rzadko występujących przyczyn technicznych), VAT jest podatkiem „neutralnym” – w tym sensie, że nie ma wpływu ani na uzyskany dochód, ani na podatki dochodowe. VAT jest podatkiem popularnym w UE (rzadziej występuje w innych państwach; w Ameryce Północnej stosuje się podatki obrotowe). Stawki podatku różnią się w różnych państwach UE, a ponadto są różne dla różnych produktów bądź typów działalności (np. sprzedaż eksportowa zazwyczaj podlega stawce zerowej). Możliwe jest też, że przedsiębiorstwu przysługuje większy zwrot VAT niż wynosi jego zobowiązanie z tytułu VAT, a tym samym może mieć ono należność z tytułu VAT. Podatek VAT jest ważny w działalno- ści gospodarczej z dwóch względów:

- Każda transakcja kupna-sprzedaży pociąga za sobą konsekwencje podatkowe (co nie zawsze ma miejsce w przypadku podatku dochodowego); w rezultacie powstały szczegółowe uregulowania wymagające prowadzenia skrupulatnej ewidencji każdej transakcji kupna i sprzedaży

- Jeżeli płatności z tytułu podatku VAT mają być przekazane do urzędu skarbowego przed zainkasowaniem odpowiadających im należności z tytułu dostaw i usług, na przedsiębiorstwo spada dodatkowe obciążenie fiskalne, wynikające z konieczności finansowania niezapłaconej kwoty VAT. W przypadku, gdy dana należność zostanie odpisana w koszty, wpłata VAT powinna zostać zwrócona, co jednak wymaga sporo czasu i zachodu (i bardzo często jest trudne do przeprowadzenia ze względu na konieczność spełnienia szeregu ścisłych wymogów).

Koncepcja leżąca u podłoża VAT jest teoretycznie logiczna: ostateczne obciążenie podatkowe przechodzi na konsumentów końcowych, a strony pośredniczące uzyskują ulgi podatkowe – co pozwala uniknąć niewydolności ekonomicznej i wypaczeń powstających przy płaceniu podatku od podatku. Okazuje się jednak, że „diabeł tkwi w szczegółach”. Ponieważ zwrot VAT jest faktycznie wydatkowaniem środków rządowych, władze odpowiedzialne za VAT zazwyczaj są bardzo wymagające i mają bzika na punkcie dokumentacji oraz spełniania wymogów. W wielu systemach podatkowych na przedsiębiorstwach spoczywa uciążliwy ciężar administracyjny i podatkowy, który – choć nie sposób go zmierzyć – z pewnością przekłada się na koszty. To obcią- żenie administracyjne może być szczególnie uciążliwe dla małych i średnich przedsię- biorstw. Ponadto, podatek VAT może wypaczać decyzje handlowe, stwarzając bodźce do wydatków przynoszących zwrot VAT (jak np. zakup samochodu). W przypadku UE brak jednolitego systemu VAT prowadzi do komplikacji eksportowych na rynku, który z założenia powinien być jednolity. Ponadto prowadzi to do oszustw na skalę międzynarodową (patrz oszustwo karuzelowe) – straty spowodowane w UE wyłudzeniami podatku VAT szacuje się na 100 mld euro rocznie („The Economist”, 13 maja 2006, s. 79).