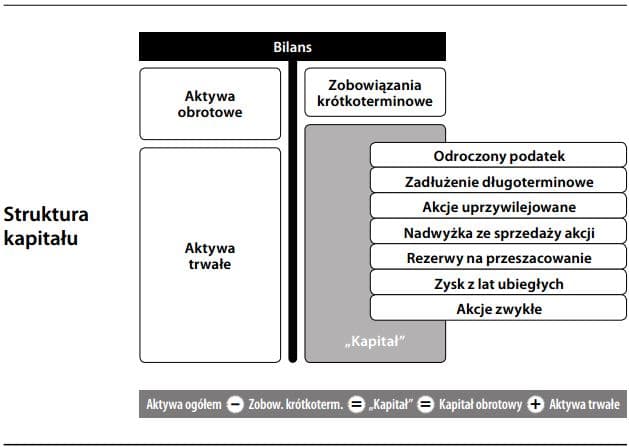

Struktura kapitału to charakterystyka długoterminowych źródeł finansowania majątku przedsiębiorstwa, wykazywana w bilansie „pod kreską”. Zalicza się do tego zadłużenie długoterminowe z różnymi warunkami i postanowieniami (np. dotyczącymi terminu zapadalności, amortyzacji, oprocentowania stałego i zmiennego, nadrzędności lub podporządkowania itp.) oraz kapitał własny (uprzywilejowany, zwykły itp.).

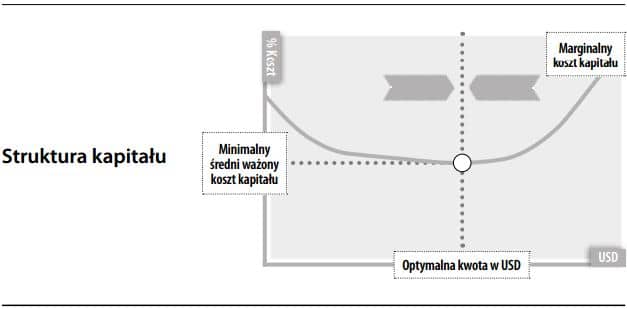

Struktura kapitałowa firm i gałęzi przemysłu jest bardzo zróżnicowana. Idealna struktura kapitałowa to taka, która zapewnia wystarczający kapitał dla efektywnej i rentownej działalności, maksymalną stopę zwrotu dla udziałowców przy minimalnym ryzyku finansowym oraz minimalne rozwodnienie kontroli.

Często opłacalne jest zwiększenie udziału zadłużenia w strukturze kapitałowej firmy, ponieważ pożyczone fundusze mogą zarabiać więcej niż wynosi ich koszt odsetek. Nazywa się to „dźwignią finansową” lub „obrotem na kapitale własnym”. Na przykład w strukturze kapitałowej 100.000 dolarów, z czego 50.000 dolarów stanowi inwestycję posiadaczy obligacji o stopie procentowej 5 procent, a 50.000 dolarów – kapitał własny, łączny zysk w wysokości 10.000 dolarów stanowiłby zwrot 10 procent z całego zainwestowanego kapitału. Obligatariusze otrzymaliby 2 500 USD jako swoje 5% odsetek, a akcjonariusze otrzymaliby pozostałą część, 7 500 USD, z czego zysk z inwestycji wyniósłby 15%.

W świecie, w którym wartość spółki byłaby oparta jedynie na przepływach gotówkowych, generowanych przez składniki majątku, struktura kapitałowa nie miałaby żadnego znaczenia. Określałaby jedynie sposób dystrybucji przepływów pieniężnych między wierzycielami a akcjonariuszami. Jednakże z uwagi na fakt, że należności narażają pożyczkodawcę na ryzyko naruszenia warunków umowy i bankructwo, struktura kapitału ma znaczenie. Dlatego określenie struktury kapitałowej jest ważną decyzją kierowniczą w ramach funkcji finansowej. Struktura ta kształtowana jest przez wiele czynników, takich jak: skłonność do ponoszenia ryzyka; dostępność i pewność różnych źródeł finansowania; wielkość firmy (większe firmy mają łatwiejszy dostęp do rynków kapitałowych, a małe i średnie przedsiębiorstwa są bardziej uzależnione od banków); charakterystyka branży (w szczególności zmienność przepływów gotówkowych) i podatek dochodowy, ponieważ odsetki można odliczyć, a dywidendy mogą podlegać podwójnemu opodatkowaniu. Korzystanie z kredytów ma wiele zalet (patrz efekt dźwigni), musi jednak podlegać ograniczeniom wynikającym z ryzyka naruszenia warunków umowy i ewentualnej niewypłacalności. Ponieważ wartość spółki określają nie tylko przepływy pieniężne związane z aktywami, ale również efektywność zarządzania aktywami, finansowanie z kredytów zapewnia określone korzyści behawioralne, o ile jest się w stanie sprostać kosztom oprocentowania. Przedsiębiorcy i menedżerowie mogą być stosunkowo bardziej zainteresowani działalnością, gdy całość finansowania uzupełniana jest kredytami. Również konieczność obsługi zadłużenia i przeznaczenia części przepływów gotówkowych na spłaty kapitału i odsetek wprowadza dyscyplinę i eliminuje nieporządek. Jest to jeden z powodów, dla których przeprowadza się transakcje wykupu z zastosowaniem dźwigni.