Model wyceny aktywów kapitałowych (model równowagi rynku kapitałowego) a rachunkowość

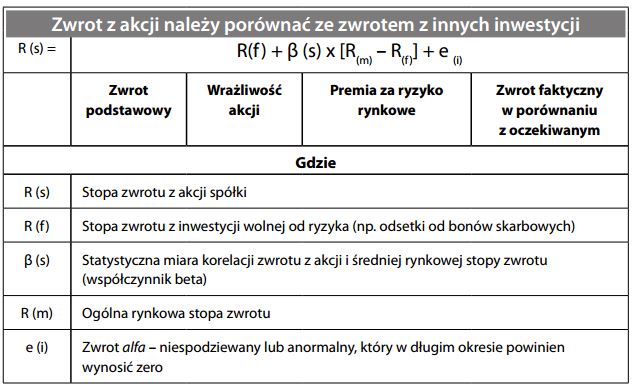

Model wyceny papierów wartościowych oparty na teorii portfelowej, wyznaczający cenę akcji w oparciu o relację spodziewanej stopy zwrotu i okre- ślonego rodzaju ryzyka. Wyceniając wartość akcji, inwestorzy porównują spodziewany z nich zwrot ze zwrotem z inwestycji wolnej od ryzyka (która jest decydująca dla wyceny), pomniejszony o dodatkowe ryzyko wiążące się z akcjami. Miara związanego z akcjami ryzyka (która jest decydująca dla wyceny) obejmuje jedynie te rodzaje ryzyka, których nie da się wyeliminować przez dywersyfikację posiadanego portfela akcji. Rozważając ten model wyceny aktywów kapitałowych w kategoriach zwrotu (czyli odwrotności wartości akcji), dochodzimy do następującego wniosku:

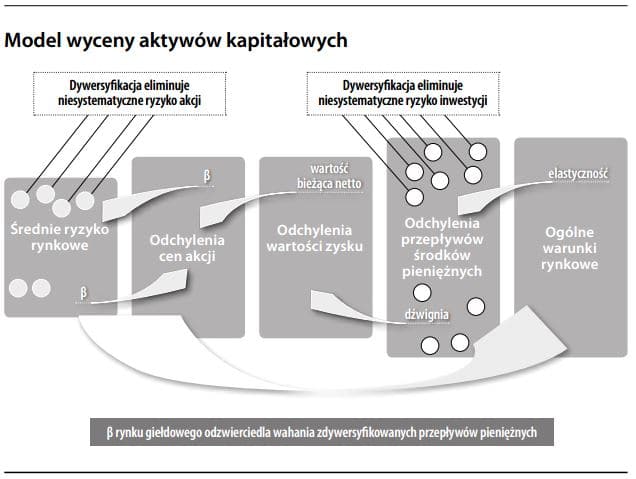

Model wyceny aktywów kapitałowych opiera się na założeniu, że istnieje korelacja między oczekiwaną stopą zwrotu a ryzykiem, tzn. im wyższe jest ryzyko, tym wyższy musi być spodziewany zwrot. Założenie to odnosi się jednak jedynie do tych rodzajów ryzyka, których nie można wyeliminować w drodze dywersyfikacji. Ponieważ ryzyko związane konkretnie z danym przedsiębiorstwem (ryzyko „niesystematyczne”) można wyeliminować w ramach portfela, nie musi ono być rekompensowane w postaci wyższej stopy zwrotu. Jedynie ryzyko wspólne dla wszystkich przedsiębiorstw (ryzyko „systematyczne”) wymaga odpowiedniej rekompensaty, ponieważ nie da się go uniknąć. Wysokość rekompensaty uzależ- niona jest od współczynnika β, który jest statystyczną miarą wrażliwości danych akcji na resztę rynku, tzn. ryzyko systematyczne. Z CAPM wynika, że perspektywy firmy na przyszłość są mniej istotne niż jej związek z rynkiem, tzn. jej współczynnik β. Przedmiotem zainteresowania analizy finansowej stała się zdolność rachunkowości do przewidywania i dostarczania miar ryzyka.