Akredytywa – ogólny termin o szerokim znaczeniu oznaczający jakiekolwiek pismo bankiera upoważniające do wypłaty sumy do podanej wysokości określonej stronie na podstawie spełnienia określonych warunków. Na przykład, zanim wprowadzono czeki podróżne, bank mógł dać upoważnienie swojemu bankowi korespondentowi na wypłacenie środków klientowi banku krajowego w obcym kraju. Akredytywy zasadniczo dzielą się na „nieodwołalne”, których nie można unieważnić bez zgody beneficjenta, oraz „odwołalne”. Z akredytywą „czystą” nie są związane żadne warunki: beneficjent może ją wykorzystać wedle uznania. Jest „czysta” o tyle, że nie wiążą się z nią żadne komplikacje ani zakłócenia. Brak warunków wstępnych ma sprawić, że wypłata środków będzie pewna „jak w banku”. W międzynarodowych transakcjach handlowych używa się specjalnego rodzaju akredytywy.

Strony akredytywy

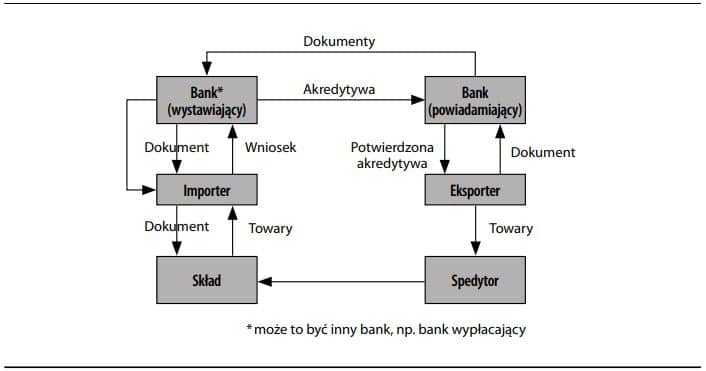

- zleceniodawca akredytywy, czyli kupujący lub importer,

- bank zleceniodawcy, który otwiera akredytywę,

- beneficjent akredytywy, czyli sprzedający lub eksporter,

- bank beneficjenta, który informuje beneficjenta o otwarciu akredytywy.

Rodzaje akredytyw

Wyróżnia się wiele rodzajów akredytyw ze względu na przyjęte kryteria:

- ze względu na charakter zobowiązania banku importera wyróżnia się akredytywy: odwołalną, nieodwołalną, gotówkową, dyskontową, akceptacyjną, gwarancyjną;

- ze względu na uprawnienia beneficjenta wyróżnia się akredytywy: przenośną, nieprzenośną;

- ze względu na rolę banku beneficjenta wyróżnia się akredytywy: potwierdzoną, awizowaną, negocjacyjną;

- ze względu na kwestie techniczno-finansowe wyróżnia się akredytywy: pokrytą z dołu, pokrytą z góry, rembursową;

- wyróżnia się także akredytywy specjalne: w formie listu kredytowego, odnawialną, zabezpieczającą, typu back-to-back, zaliczkową.

Korzyści

Dla sprzedającego lub eksportera:

- minimalizacja ryzyka handlowego transakcji, tj. odmową przyjęcia towaru oraz odmową zapłaty przez importera,

- możliwość sfinansowania transakcji poprzez przeniesienie akredytywy na dostawcę,

- możliwość dyskontowania należności przed terminem płatności oraz zabezpieczenia płatności w terminie określonym z góry.

Dla kupującego lub importera:

- minimalizacja ryzyka jakościowego i transportowego, a także braku dotrzymania ustalonych terminów,

- zabezpieczenie przed nieuzasadnioną wypłatą należności.

Akredytywa dokumentowa

Instrument płatniczy wykorzystywany w handlu zagranicznym, stanowiący formalne, pisemne zobowiązanie banku do dokonania przyszłych płatności pod warunkiem dokładnego przestrzegania prawidłowo udokumentowanych warunków umowy. W sytuacji handlu międzynarodowego, gdzie strony nie kontaktują się bezpośrednio, akredytywa taka staje się doskonałym rozwiązaniem, zapewniając bezpieczny mechanizm zapłaty i realizację zobowiązań wynikających z umowy. Jest najczęściej stosowana gdy eksporter/sprzedający chce uzyskać pewność, że otrzyma zapłatę od kupującego zlokalizowanego w innym, odległym kraju, w stosunku do którego nie ma możliwości wszczęcia postępowania sądowego o uregulowanie zobowiązania, a odzyskanie wysłanych towarów jest praktycznie niemożliwe. Eksporter może skorzystać z międzynarodowego systemu bankowego, działającego na podstawie akceptowanych powszechnie „Jednolitych zasad i praktyk”. Stanowią one, że bank działa na podstawie dokumentów istniejących w postaci, w jakiej je otrzymał. Ryzyko fał szerstwa, wad towarów czy też niewywiązania się sprzedawcy z umowy obciąża strony. Zasadniczą zaletą akredytywy dokumentowej jest to, że podstawą jej funkcjonowania są dokumenty (w przeciwieństwie do zasady biznesowego osądu towarów czy umów).