Funkcja patrona/sponsora (kredyty)

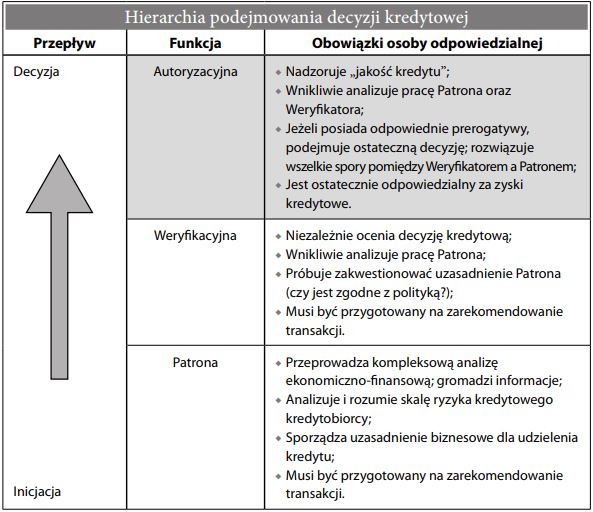

Bankier, najczęściej doradca klienta, który odpowiada za sporządzanie i zatwierdzanie wniosków kredytowych. Jako strona znajdująca się najbliżej kredytobiorcy, patron „rekomenduje” wniosek, który przechodzi następnie proces kompleksowej analizy ekonomiczno-finansowej, dokonuje oceny bankowej oraz upewnia się co do zyskowności i wykonalności wniosku. W ramach systemu kontroli wewnętrznej opartej na formule checks and balance, czyli zapanowania nad wnioskiem kredytowym, inne osoby sprawujące niezależne funkcje mogą zweryfikować wniosek oraz ostatecznie autoryzować transakcję. Patron kredytu jest kluczowym ogniwem w łańcuchu podejmowania decyzji: ktoś musi zainicjować proces analizy kredytowej oraz zgromadzić dokładne informacje. Ponieważ patroni znajdują się z reguły najbliżej rynku (jako przedstawiciele w oddziałach), będą oni bardzo często odpowiedzialni za monitorowanie oraz nadzór nad kredytem. Uważa się to za zdrowe rozwiązanie, ponieważ patroni muszą „żyć z kredytami, które zarekomendowali”.

Należycie pod każdym względem

Ważne jest, aby upewnić się, że zdefiniowane i zaakceptowane przez wszystkich zostały różne formy odpowiedzialności za kredyt. Jeżeli bank korzysta z pomocy specjalistów

kredytowych, w dalszym ciągu musi dysponować osobami, które poręczą za klienta z przyczyn handlowych. Z definicji osoby udzielające kredytów nie mogą tego robić, ustosunkowują się one jedynie do zapytania kredytowego. Czasem ktoś faktycznie musi powiedzieć: „Znamy tych ludzi, są uczciwi i wypłacalni, a interesy, jakie z nimi prowadzimy, są uczciwe pod każdym względem”. Po złożeniu takiego oświadczenia, osoby te muszą być gotowe do okresowego powtarzania tych informacji. Bez względu na to, czy oświadczenia takie wymagają ustanowienia formalnych procedur lub czy są nieodłącznym elementem kultury kredytowej w danym banku, muszą one obowiązywać i być propagowane na wszystkich poziomach.

T. H. Donaldson, More Thinking About Credit (1995), s. 107–108