Inwestycje w kontrakty CFD dają możliwość osiągnięcia imponującego zysku, ale niosą też ze sobą ryzyko poniesienia straty, w sytuacji nieprzewidywalnego ruchu cenowego lub z racji otwarcia zbyt dużej transakcji.

Jak zabezpieczenie przed ujemnym saldem działa w praktyce?

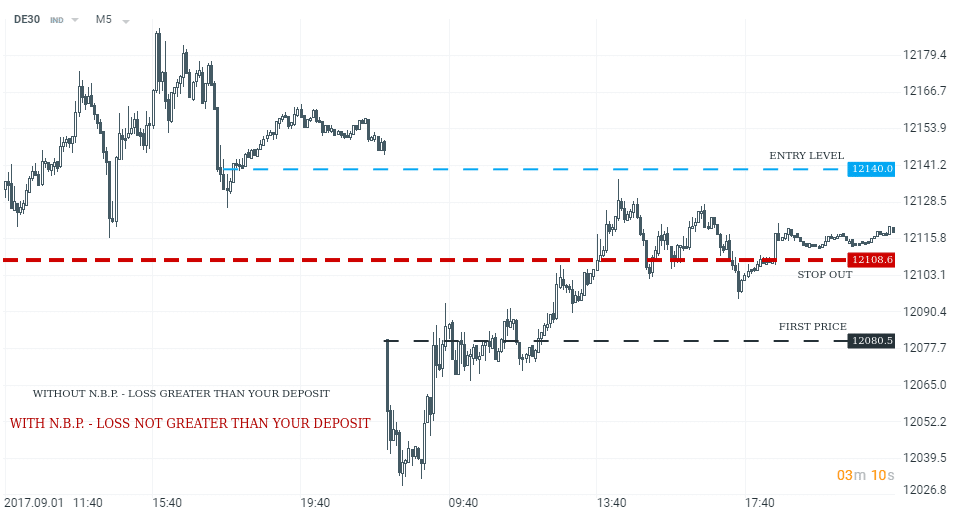

Inwestor otworzył w weekend długą pozycję na niemieckim indeksie DAX. W poniedziałek giełda otworzyła się z luką cenową na niekorzyść inwestora, spowodowaną niepokojącymi wydarzeniami, które miały miejsce w weekend. W efekcie cena otwarcia instrumentu była niższa od ceny zamknięcia w piątek, co doprowadziło do tego, że inwestor nie tylko stracił zainwestowany kapitał, ale jednocześnie znalazł się w niekorzystnej pozycji, zaciągając dług (wyszedł na minus).

Przy zabezpieczeniu przed ujemnym saldem taka sytuacja jest niemożliwa, a wszelkie straty poniesione przez inwestorów nie przekroczą całkowitej wartości salda (depozytu). Oznacza to, że w przypadku dużej zmienności na rynku i pojawienia się luki cenowej, poniesione straty nie będą większe niż saldo na rachunku inwestora.

Ochrona przed ujemnym saldem – korzyści i zasady

Brokerzy nie czekając na decyzje regulatora i odgórne narzucenie wytycznych, sami wychodzą z inicjatywą ochrony kapitału swoich inwestorów i wprowadza ochronę przed ujemnym saldem.

Ochrona przed ujemnym saldem jest to rozwiązanie, którego zadaniem jest chronić rachunki inwestorów na wypadek wystąpienia nadzwyczajnych sytuacji rynkowych, które mogą prowadzić do gwałtownego obniżenia płynności obrotu na rynku a tym samym pojawianiu się debetów na rachunkach inwestycyjnych.

Ujemne saldo jest to sytuacja, w której inwestor traci kwotę przewyższającą zdeponowany kapitał na wcześniej zajmowanych pozycjach. W przypadku wszelkich instrumentów finansowych wyposażonych w jakąkolwiek formę dźwigni finansowej, ryzyko takie musi zostać uwzględnione. Do tej pory domy maklerskie – zarówno te działające na rynku terminowym GPW, jak i typowe dla rynku pozagiełdowego kontrakty CFD – wprowadziły różne mechanizmy interwencji na rachunku, które broniły przed tak dużą stratą. Najczęściej polegały one na zamykaniu pozycji klienta, które generowały największe straty, dzięki czemu na rachunku nie był generowany debet w rachunku. (tzw. mechanizm Stop-Out).

Mechanizmy te w zdecydowanej większości przypadków spełniają swoją rolę ochronną. Natomiast problem pojawia się wtedy, gdy fizycznie nie jest możliwe, aby rynek dokonał takiej interwencji, tj. sprzedał lub odkupił w imieniu klienta krótko sprzedany instrument. Jest to sytuacja wyjątkowa, w której płynność gwałtownie spada, a ceny transakcyjne nie są dostępne, dopóki rynek się nie ustabilizuje. Tego typu sytuacje zawsze prowadzą do tzw. luki cenowej, co oznacza, że wszelkie operacje, w tym również te interwencje, mogą być wykonywane po cenach znacznie różniących się od tych sprzed luki cenowej. Ta znacząca różnica cenowa może doprowadzić do pojawienia się ujemnego salda na rachunku maklerskim inwestora.

Obecnie brokerzy i domy maklerskie wprowadzają zmiany, które dają inwestorom inwestującym na giełdzie regulaminową gwarancję, iż w żadnej sytuacji saldo ich rachunku nie może spaść poniżej zera. Dotyczy to wszystkich sytuacji rynkowych powodujących powstanie luk cenowych na wykresach, a więc zarówno otwarć rynku po przerwie w notowaniach (np. weekendowej), jak i sytuacji mających miejsce w trakcie sesji notowań (np. tzw. „czarny czwartek” 15 stycznia 2015 r. kiedy uwolniony został kurs CHF względem kursu EUR). Jest to jeszcze jedno innowacyjne rozwiązanie, które wprowadzane jest w celu zwiększenia bezpieczeństwa inwestorów rynku kapitałowego.

Czy jestem bezpieczny?

Jest to jedno z najważniejszych pytań, jakie należy zadać na coraz bardziej niestabilnym rynku, jakim jest rynek forex. Rzecz jasna, mamy na myśli wezwanie do uzupełnienia depozytu zabezpieczającego (ang. margin call), które chroni przed powstaniem zadłużenia. Niestety, nie każdy broker oferuje takie rozwiązanie. Dla początkującego inwestora, brak wezwania do uzupełnienia depozytu zabezpieczającego oznacza, że zamiast po prostu stracić pieniądze, może on popaść w długi. Jest to bardzo delikatna, ale zasadnicza różnica. Uczestnicy rynku Forex akceptują możliwość utraty pewnej ilości pieniędzy, jeśli stać ich na to (przecież nie ma „idealnego inwestora”, który zawsze wygrywa). Ale długi są nie do przyjęcia, bez względu na to, ile masz doświadczenia.

Na czym polega ochrona przed ujemnym saldem ?

W przypadku nagłych, niespodziewanych i zazwyczaj znaczących ruchów cenowych, kiedy kierunek transakcji tradera nie jest zgodny z rynkowym ruchem, inwestor nie ma odpowiedniego zabezpieczenia kapitałowego i nie chronił zlecenia stop lossem, co w konsekwencji powoduje spustoszenie na rachunku inwestycyjnym, to i tak może być spokojny, straty nie przekroczą depozytu. Krótko mówiąc trader nie doświadczy debetu na rachunku.

Brzmi dobrze? To jeszcze nie wszystko

Ochrona przed ujemnym saldem obejmuje inwestycje dokonywane na rachunku inwestycyjnym za pośrednictwem obu systemów transakcyjnych: Platform Mobilnych oraz Meta Trader.

Niezależnie od oferty posiadanego rachunku, Basic, Standard czy Pro, brokerzy walutowi ochronią rachunek przed debetem, w każdych inwestycjach na rynku forex, surowców, indeksów, Akcji CFD, ETF czy kryptowalut.

Korzyści z ochrony przed saldem ujemnym (ang. Negative balance protection)

Ochrona przed ujemnym saldem (Negative balance protection) zabezpiecza przed ujemnymi stanem rachunku handlowego przy przegranych pozycjach. Jeśli otworzysz naprawdę złą pozycję lub zbyt szybko stracisz pieniądze, mechanizm „margin call” zabezpieczy Cię przed zadłużeniem. Mówiąc wprost, wszystkie tracące pozycje są automatycznie zamykane.

W dzisiejszym niezwykle złożonym środowisku handlowym, ochrona przed ujemnymi saldami może być bardzo pomocna nie tylko w czasach wysokich wahań. Jest to również świetne narzędzie do korzystania z sesji handlowych o wysokich wolumenach, bez obawy o ryzyko zadłużenia. Większość inwestorów zgodziłaby się, że niska zmienność nie jest szczególnie dobra, zwłaszcza w handlu detalicznym forex, ponieważ ogranicza możliwości wejścia na rynek. Z drugiej jednak strony, nadmierna zmienność również nie jest pożądana, szczególnie w przypadku rynku Forex, gdzie zbyt duża zmienność może doprowadzić do wyczyszczenia rachunku, i to w ciągu kilku chwil. Dlatego właśnie ochrona przed ujemnym saldem jest niezwykle ważna.

Ochrona przed saldem ujemnym dużo ci powie o brokerze

Jak wcześniej wspomnieliśmy, nie każdy broker oferuje taką ochronę przed ujemnymi saldami. Ponadto, wielu z nich twierdzi, że oferuje ją tylko po to, aby zdobyć zaufanie potencjalnych klientów i przekonać ich, że są wiarygodnym dostawcą usług. Inni, z drugiej strony, stosują tego typu sztuczki, ponieważ gwarantowany depozyt zabezpieczający jest teraz bardzo modnym hasłem w branży, podobnie jak ECN czy STP broker.

Niemniej jednak, bardzo łatwo jest odróżnić tych brokerów, którzy faktycznie gwarantują ochronę przed wystąpieniem ujemnych sald, od tych, którzy tylko tak twierdzą. Trzeba zacząć od sprawdzenia, jak długo dany broker istnieje na rynku. Fakt ten powie Ci wiele o kapitalizacji firmy i jej stabilności. Jeśli chcesz pozbyć się 90% brokerów na liście, poszukaj tych, którzy działają na tym rynku od ponad 10 lat. Tylko tacy brokerzy naprawdę zagwarantują bezpieczeństwo, które naprawdę ochroni cię przed zadłużeniem.

Co dzieje się bez ochrony przed saldem ujemnym?

Rok 2015 był wyjątkowo zmienny dla globalnych rynków finansowych, w tym dla rynku wymiany walut. Decyzja Szwajcarskiego Banku Narodowego o zniesieniu sztywnego powiązania szwajcarskiej waluty z euro w styczniu wywołała bezprecedensową zmienność na rynkach, powodując bankructwa części brokerów, a inną część zmuszając do walki o dopłaty. W międzyczasie traderzy czekali w niepewności na to, czy ich brokerzy zażądają spłaty sald ujemnych.

Wydarzenie to bardzo wyraźnie pokazało, jak ważna jest zagwarantowana ochrona przed saldem ujemnym. Żaden trader nie chce mieć do czynienia z koniecznością uporania się ze stratami przekraczającymi zainwestowany kapitał, zwłaszcza na rynku forex. Wspaniałą rzeczą w kontraktach CFD jest to, że przyciągają ludzi z różnych środowisk, w tym zarówno laików, jak i aktywnych, związanych z social media traderów, którym zależy na zarobieniu dodatkowych pieniędzy. Jeśli dopiero zaczynasz przygodę z tradingiem z pewnością ostatnią rzeczą, na której ci zależy, są długi z powodu kilku kiepskich pozycji.

Ważne w procesie inwestycyjnym

Brokerzy chronią kapitał inwestycyjny w sytuacjach niekorzystnych dla zleceń tradera, powodujących debet na koncie inwestycyjnym. Jednak zawsze trzeba pamiętać o prawidłowym zarządzaniu transakcjami, dostosowaniu wielkości pozycji do kapitału, zabezpieczeniu zleceń i kontroli emocji, aby inwestycje przynosiły satysfakcję i zyski.