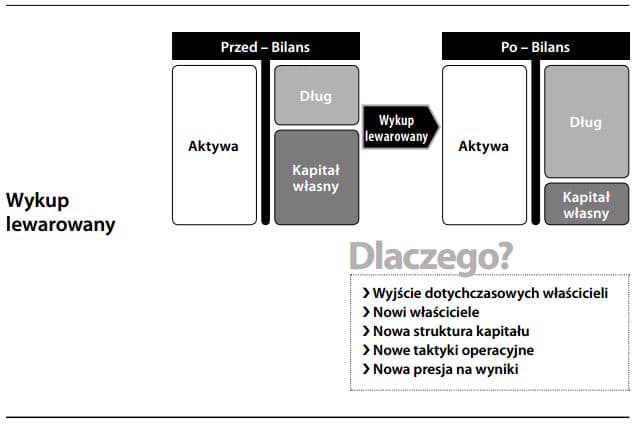

Wykup lewarowany (ang. Leveraged Buy Out, LBO) to uzyskanie zmiany właścicielskiej w spółce poprzez kupno akcji od dotychczasowych akcjonariuszy. Nowi właściciele lewarują bilans spółki, aby sfinansować przejęcie. Nabyte aktywa spółki stanowią zabezpieczenie spłaty długu, który z kolei jest wykorzystany do wykupienia dotychczasowych akcjonariuszy. Jednocześnie transakcja sama w sobie jest raczej złożona i przeprowadzana za pomocą procesu fuzji ze spółką celową. Po dokonaniu wykupu większość przepływów pieniężnych spółki powinna być przeznaczona na obsługę długu (w związku z tym musi istnieć pewne źródło przepływów pieniężnych).

Mimo iż dług zazwyczaj jest dokuczliwym obciążeniem, z reguły jest on szybko pokryty za pomocą, być może nawet już wcześniej planowanej, restrukturyzacji przedsiębiorstwa lub sprzedaży aktywów. Zatem korzystanie z zadłużenia może przyśpieszyć głębokie zmiany transformacyjne pod nowym zarządem. Wykupy lewarowane są stosowane, kiedy nabywca sam nie posiada wystarczających zasobów finansowych i/lub kiedy pojawia się okazja do „żniw”.

Dowody empiryczne pokazują, że wiele LBO, podobnie jak inne rodzaje wykupów, często skutkuje znaczącą poprawą wyników przedsiębiorstwa, mierzonych za pomocą szeregu wskaźników, od przepływów pieniężnych do zwrotu z inwestycji. Można to wyjaśnić połączeniem czynników, takich jak korzyści podatkowe, wzmocnienie zarządzania, reorganizacja wewnętrzna i zmiana kultury korporacyjnej. Z drugiej strony, LBO może powodować zakłócenia i trudności gospodarcze w spółce nabytej, ponieważ jej aktywa służą jako zabezpieczenie pożyczonych pieniędzy, które spółka nabywająca wykorzystała na LBO. Pożyczka ta jest często spłacana wraz z przyszłymi zyskami i przepływami pieniężnymi z zakupionej spółki lub, w przypadku jej braku, poprzez sprzedaż jej aktywów (tj. rozbiórkę spółki). Wykup lewarowany (LBO) wiąże się również z szeregiem kwestii etycznych, w szczególności dotyczących konfliktu interesów między osobami zarządzającymi lub nabywcami a akcjonariuszami, wykorzystywania informacji poufnych w obrocie papierami wartościowymi, dobrobytu akcjonariuszy, nadmiernych opłat dla pośredników oraz wypierania akcjonariuszy mniejszościowych. Chociaż akcjonariusze mniejszościowi mogą otrzymać za swoje akcje dobrą cenę (średnio od 30 do 40 % wyższą niż cena rynkowa), na ogół nie korzystają oni z ogromnych korzyści finansowych wynikających z mądrych strategii po wykupie.

Cele, przyczyny i warunki wykupu lewarowanego

Zazwyczaj celem inwestorów w transakcjach LBO jest, w pierwszym etapie, restrukturyzacja spółki, prowadząca na ogół do wzrostu jej wartości, a następnie odsprzedaż akcji z zyskiem. Późniejsza sprzedaż akcji może polegać na wprowadzeniu akcji spółki do obrotu giełdowego lub sprzedaży akcji inwestorowi strategicznemu.

Główne grupy przyczyn przeprowadzenia wykupu lewarowanego to

- maksymalizacja wzrostu wartości zainwestowanego kapitału w oparciu o mechanizm dźwigni finansowej,

- efekt zabezpieczenia podatkowego w oparciu o koszt odsetek od zadłużenia,

- redukcja kosztów agencji, wzrost produktywności i współczynnika własności.

Wśród warunków, jakie powinna spełnić spółka stanowiąca potencjalny podmiot do przejęcia, wymieniono:

- niskie ryzyko operacyjne i możliwość restrukturyzacji operacyjnej,

- znaczącą bazę aktywów, która może być wykorzystana jako zabezpieczenie odkupu kredytu,

- niski poziom zadłużenia i możliwość restrukturyzacji finansowej,

- silna pozycja rynkowa i stałe tempo wzrostu,

- zmotywowany zespół kierowniczy.