Postanowiłem napisać cykl wpisów na temat tworzenia własnego systemu transakcyjnego składający się z trzech części, w którym krok po kroku wyjaśnię, jak stworzyć własny system jednoznacznie informujący kiedy i jaką transakcję zawrzeć na rynku. Jeśli nie wiesz, jak stworzyć taki system, bądź już go masz, lecz chciałbyś go ulepszyć – zapraszam do czytania.

-

Dlaczego system transakcyjny jest potrzebny

-

Podstawowe elementy

-

Sygnały otwarcia pozycji

Dlaczego system transakcyjny jest potrzebny

Na samym początku należy odpowiedzieć sobie na pytanie, do czego potrzebny jest system transakcyjny i dlaczego każdy inwestor działający na jakimkolwiek rynku powinien takowy posiadać. Zacznijmy od definicji. System transakcyjny jest to logicznie spójny zbiór instrukcji określający działania na rynku w zależności od panującej na nim sytuacji, które mają prowadzić do określonego wyniku inwestycyjnego. Spójrzmy jak to wygląda w „klasycznej” działalności gospodarczej. Jeśli chcemy np. otworzyć sklep spożywczy, to musimy znaleźć najpierw odpowiednią lokalizację, dzięki której nasz sklep będzie przyciągał odpowiednio dużą liczbę klientów. Musimy także określić koszty, jakie wiążą się z nabyciem lub wynajęciem lokalu, jego przystosowaniem do prowadzonej działalności, utrzymaniem pracowników, kosztami ubezpieczenia, ZUS itd. Należy również jasno ustalić, co chcemy sprzedawać w takim sklepie, żeby interes był opłacalny. Jednym słowem, musimy zaplanować wszystkie nasze działania, a także przewidzieć wszystkie koszty oraz przewidywane zyski, szczególnie w wersji negatywnej, aby wiedzieć, co zrobić gdy sytuacja przybierze niekorzystny dla nas obrót. Bez takiego planu odniesienie sukcesu w jakiejkolwiek działalności biznesowej jest praktycznie niemożliwe.

Na rynku forex nie jest inaczej. Jak już pisałem wcześniej, system transakcyjny na rynku walutowym jest zbiorem instrukcji jednoznacznie mówiących, jak należy postąpić podczas wystąpienia danej sytuacji rynkowej, do których należy się stosować podczas każdej transakcji. Bez nich nasze zachowanie byłoby w wysokim stopniu nacechowane uznaniowością i niepotrzebnymi emocjami, które w efekcie mogą prowadzić do irracjonalnych i szkodliwych w skutkach decyzji. Spójrzmy na najlepszych inwestorów takich jak Benjamin Graham oraz Warren Buffett. Osiągnęli oni tak wspaniałe wyniki inwestycyjne, ponieważ posługiwali się zbiorem jednoznacznych instrukcji postępowania pozwalających odróżnić dobrą okazję inwestycyjną od złej, dzięki czemu na ich decyzje nie miały wpływu zdradliwe emocje.

Zanim jednak rozpoczniemy budowę własnego systemu transakcyjnego, należy najpierw opracować koncepcję w pełni odpowiadającą możliwościom finansowym, czasowym i osobowościowym inwestora. Jeśli logika stojąca u podstawy takiego systemu transakcyjnego oraz testy na danych historycznych wykażą, iż wykonywane za jego pomocą transakcje generują dochód, możemy stwierdzić że posiadamy odpowiednie narzędzie do inwestowania na rynku forex.

System transakcyjny nie może zawierać w sobie elementu uznaniowości, gdyż w wielu przypadkach będzie on prowadzić do złamania zasad leżących u podstawy naszej strategii. Brak jednoznacznych instrukcji otwarcia, utrzymywania i zamknięcia pozycji na rynku może doprowadzić do najgorszej sytuacji, w jakiej może znaleźć się inwestor – kiedy będzie posiadał otwartą pozycję i nie wiedział, jak dalej z nią postępować. Taka sytuacja z reguły powoduje, że do głosu zaczynają dochodzić niebezpieczne emocje, które mogą wywołać irracjonalne decyzje prowadzące do znacznych strat. Widzimy zatem kolejną korzyść płynącą z działania zgodnie z instrukcjami naszego systemu transakcyjnego, mianowicie wyeliminowanie dwóch emocji wpływających na decyzje inwestorów: chciwości i strachu, które znacznie utrudniają podejmowanie logicznych decyzji.

Podsumowując, system transakcyjny jest narzędziem, które powinien mieć każdy, kto poważnie myśli o zarabianiu na giełdzie. W następnym wpisie przedstawię najważniejsze założenia, które powinieneś wziąć pod uwagę tworząc własny system transakcyjny.

Podstawowe elementy systemu inwestycyjnego

akie są podstawowe jego elementy, które muszą być uwzględnione w każdym systemie, jaki zamierzamy stworzyć.

Przede wszystkim, zanim stworzymy jakikolwiek system transakcyjny, musimy poznać samego siebie, nasze silne i słabe strony, aby nasz system był dopasowany do nas samych i odpowiadał naszym preferencjom. Możemy dysponować potencjalnie najlepszym systemem transakcyjnym, lecz jeśli nie będzie on dopasowany do naszej osobowości, wtedy nie będziemy go mogli poprawnie realizować i w konsekwencji szybko go porzucimy. Wymienię teraz poszczególne elementy niezbędne do osiągnięcia sukcesu w inwestowaniu na rynkach finansowych w kolejności od najważniejszego:

1. Silna psychika.

2. Zarządzanie kapitałem.

3. Jednoznacznie zdefiniowany system transakcyjny.

Zanim rozpoczniemy pracę nad budową naszego systemu inwestycyjnego, musimy dokładnie wiedzieć, jakie rezultaty chcemy za jego pomocą osiągnąć i w jaki sposób chcemy to zrobić. Podczas definiowania tych wytycznych musimy wziąć pod uwagę wiele czynników. Najważniejsze z nich to:

- oczekiwana stopa zwrotu

- czas w jakim chcemy ją osiągnąć

- średnia ilość transakcji zawieranych w danym okresie czasu

- dopuszczalny procent stratnych transakcji

- wielkość kapitału przeznaczonego na inwestycje

- maksymalny akceptowany poziom ryzyka zarówno w całym procesie inwestycyjnym, jak i w pojedynczej transakcji.

Ponieważ te czynniki są kwestią wysoko spersonalizowaną, a każdy z nas posiada inną osobowość, zatem mogą się one znacząco różnić u każdego tradera. Dla przykładu, jeden trader będzie usatysfakcjonowany wyłącznie wysoką stopą zwrotu bez względu na częstotliwość sygnałów zajęcia pozycji generowanych przez system, ilość stratnych transakcji oraz wielkość strat (draw down), a inny będzie gotów zaakceptować niższą stopę zwrotu, jego system rzadziej będzie wskazywał moment zawarcia transakcji, lecz odsetek zyskownych transakcji będzie większy, a draw down będzie mniejszy.

Wiedząc już, że odnieść sukces w inwestowaniu na rynkach finansowych możemy jedynie dysponując systemem, który jest dopasowany do naszych cech charakteru, następnym krokiem po zdefiniowaniu naszych oczekiwań względem systemu jest ustalenie naszych predyspozycji. Jest to bardzo szerokie pojęcie i analizując je powinniśmy uwzględnić takie czynniki jak:

- czas jaki możemy przeznaczyć na trading

- zdolności matematyczne i spostrzegawczość

- cechy naszego charakteru i odporność na stres, które warunkują trzymanie się naszego systemu transakcyjnego

Przykładowo osoba w małym stopniu podatna na stres może posługiwać się systemem generującym około 30% zyskownych sygnałów, natomiast osoba bardziej na niego podatna będzie musiała stworzyć system, który generuje większy odsetek zyskownych wejść na rynek. Poza tym osoby mogące poświęcić zaledwie kilka godzin dziennie na trading będą mogły stworzyć tylko taki system, do którego realizacji potrzeba niewielkiego nakładu czasu.

Podsumowując, przed rozpoczęciem pracy nad budową własnego systemu transakcyjnego należy najpierw ustalić swoje oczekiwania względem niego, a następnie dopasować je do swoich możliwości.

Sygnały otwarcia pozycji

Zasady, którymi należy kierować się otwierając pozycję na rynku. W tym wpisie chciałbym również obalić popularny pogląd, że szukanie możliwie najlepszego miejsca do otwarcia pozycji jest kluczem do sukcesu na rynkach finansowych.

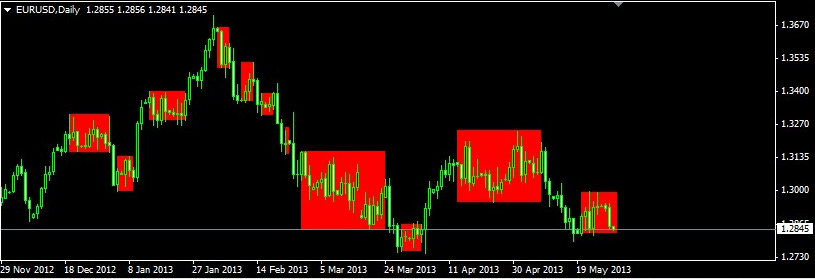

Zanim przejdę do opisania zasad w oparciu o które należy otwierać pozycję na rynku, wyjaśnię działanie mechanizmów, które rządzą kształtowaniem się wykresu ceny instrumentów finansowych. Zacznijmy od tego, że wykresem cen nie rządzą żadne matematyczne reguły (jak czasami chcą nam wmówić sprzedawcy systemów transakcyjnych, które podobno gwarantują bogactwo i które można kupić za około kilkaset złotych) tylko zachowanie ludzi, którzy kupują lub sprzedają dany instrument finansowy z zależności od sytuacji panującej na rynku. Zatem: jeśli np. sytuacja wskazuje na to, że sytuacja gospodarcza w strefie euro zmienia się na lepsze, to jest szansa że euro będzie się umacniać i inwestorzy będą skupować euro, dzięki czemu kursy par walutowych w których skład wchodzi euro, czyli np. EURUSD, EURJPY, EURGBP itd. mogą wzrosnąć. I odwrotnie, jeśli w strefie euro dzieje się coś niekorzystnego, wtedy istnieje zagrożenie, że euro osłabnie i inwestorzy będą sprzedawali tą walutę, przez co kurs par walutowych mających w składzie euro może się obniżyć. Jeśli zaś nie wiadomo, co może się wydarzyć w danej gospodarce i rynek utrzymywany jest w niepewności, wtedy kursy walut nie będą podlegały wielkim zmianom. Ten opis jest oczywiście sporym uproszczeniem, lecz w ten sposób chciałem pokazać główne mechanizmy rządzące kształtowaniem się kursów walut. Możemy w ten sposób wyróżnić sobie dwa główne stadia, w jakich znajduje się cena: faza ruchu, kiedy na rynku wydarzyło się coś istotnego, a rynek dynamicznie reaguje na te zdarzenia, windując w górę bądź w dół cenę danego instrumentu oraz faza stagnacji, kiedy na rynku nie dzieje się nic istotnego, bądź jest on utrzymywany w niepewności, a cena pozostaje mniej więcej na jednakowym poziomie. Żeby łatwiej było zobrazować ten mechanizm, posłużę się screenem przedstawiającym kurs pary walutowej z naznaczonymi fazami ruchu i stagnacji. Kolorem czerwonym zaznaczyłem fazy stagnacji, fazy ruchu stanowią pozostałą część wykresu.

ak widzimy, rynek przez większość czasu pozostaje w fazie w fazie stagnacji, a faza ruchu ogranicza się do pojedynczych „strzałów”, kiedy na rynku wydarzy się coś, co skłoni inwestorów do masowych zakupów bądź wyprzedaży danej waluty. Rysunek ten przedstawia kurs EURUSD na interwale godzinnym, ale jeśli spojrzymy na inne interwały oraz wykresy innych instrumentów finansowych, nie tylko par walutowych, ale także kontraktów na surowce, indeksy oraz akcje przedsiębiorstw, zobaczymy podobny obraz: przez większość czasu notowania będą w fazie stagnacji, a fazę ruchu będą stanowić pojedyncze wybicia. Widzimy również, że inwestować warto tylko w fazie ruchu, gdyż wtedy mamy o wiele większą szansę na zarobek niż w nieprzewidywalnej fazie stagnacji po której nie wiadomo w jakim kierunku podąży rynek. Wydaje się to oczywiste, tylko teraz pozostaje pytanie: kiedy się skończy faza stagnacji, a zacznie faza ruchu? Spójrzmy jeszcze raz na powyższy obrazek: w fazie stagnacji rynek porusza się w jakimś przedziale cenowym, zaś w fazie ruchu ceny wykraczają poza ten przedział i podążają w jedną ustaloną stronę. Przedstawię teraz sposoby, za pomocą których można zidentyfikować te przedziały, po których możemy się spodziewać fazy ruchu.

Istnieje wiele narzędzi analizy technicznej pozwalających ująć wykres notowań w pewne ramy. Na wielu serwisach poświęconych inwestycjom giełdowym, stronach domów maklerskich, a także blogach analityków finansowych i traderów te narzędzia zostały już przedstawione, więc nie będę pisał o tym, co już zostało wielokrotnie powiedziane. Skupię się na meritum. Narzędzia analizy technicznej możemy pogrupować na dwie kategorie: pierwsza z nich służy do wyznaczania ogólnego trendu na rynku, a druga do wyznaczania momentów zajęcia pozycji na rynku. Do pierwszej kategorii możemy zaliczyć takie narzędziejak linia trendu oraz wskaźniki techniczne oparte o średnią kroczącą: Moving Average, Bollinger Bands, Aligator Billa Williamsa etc. Druga kategoria skupia się na detalach i będą to: lokalne linie trendu, których przełamanie oznacza zakończenie fazy stagnacji, poziomy wsparć i oporów, formacje cenowe, formacje świec japońskich etc. Tworząc procedurę za pomocą której możemy ustalić precyzyjny moment otwarcia pozycji radzę zachować poniższą kolejność patrzenia na sytuację rynkową:

- Identyfikacja ogólnego trendu na rynku.

- Wyznaczenie wejścia w rynek w kierunku zgodnym z ogólnym trendem za pomocą narzędzi z drugiej kategorii.

Zadaniem tradera jest stworzenie takiej procedury zajęcia pozycji na rynku, która odpowiada jego możliwościom finansowym i czasowym, a także jest spójna logicznie.

Wybierając najlepsze dla nas „części składowe” procedury otwarcia pozycji powinniśmy zawsze przetestować tak skonstruowany system na danych historycznych, czy otwierane w ten sposób pozycje są w stanie zarabiać. Im dłuższy okres czasu, w jakim przeprowadzamy nasze testy, tym wyniki są bardziej miarodajne i pozwalają lepiej określić, czy istnieje szansa, że zostaną one powtórzone w przyszłości. Należy przy tym pamiętać, że rynek rządzi się swoimi prawami i nie zawsze dane napływające z gospodarki pozwalają stwierdzić, w jaką stronę podąży rynek. Dlatego, jeśli wyniki testów na danej parze walutowej w wybranym przez nas horyzoncie czasowym wypadną pozytywnie, radzę przeprowadzić także testy na innych interwałach oraz instrumentach finansowych. Wtedy mamy szansę określić, czy nasz system jest uniwersalny dla różnych instrumentów, a przez to skuteczniejszy i bezpieczniejszy w stosowaniu.

Na początku wpisu powiedziałem, że obalę tutaj popularny pogląd, że idealne miejsce otwarcia pozycji jest kluczem do sukcesu w inwestowaniu na rynkach finansowych. Przyjrzyjmy się raz jeszcze wykresowi notowań. Dla przykładu posłużę się najnowszym wykresem EURUSD w ujęciu dziennym.

Na tym wykresie widzimy dwa długie trendy: wzrostowy i spadkowy oraz trwającą od jakiegoś czasu dłuższą konsolidację. Zarówno w trendach jak i podczas konsolidacji występowały fazy stagnacji (kolor czerwony) oraz fazy ruchu (bez zaznaczenia). Fazy te zaznaczałem czysto umownie, żeby pokazać o co chodzi, jednak gdyby nasz system wyznaczał te fazy w taki sposób, to inwestując zgodnie z wcześniej opisanymi regułami, zajmując pozycję na poziomie ograniczającym fazę stagnacji w okresie trendu wzrostowego i spadkowego moglibyśmy osiągnąć przyzwoity zwrot z inwestycji, a straty podczas konsolidacji nie byłyby specjalnie dotkliwe. Jednak byłoby to możliwe nie dzięki „magii” tych faz (której zresztą nie ma), lecz dzięki stosowaniu zlecenia obronnego Stop Loss, które byłoby tak przesuwane za zmieniającą się ceną, aby chroniło już wypracowane zyski, a straty redukowało do minimum. Oprócz tego należy przestrzegać zasad bezpiecznego handlu i wystawiać na ryzyko w każdej pozycji tylko taką część kapitału, aby jej strata była przez nas akceptowalna i poza tym konsekwentnie realizować swoją strategię, otwierając pozycję za każdym razem, gdy pojawi się sygnał i zamykając ją zgodnie z przyjętymi przez siebie procedurami. Jednak o tym, jak wyznaczać zlecenie obronne Stop Loss i jak za jego pomocą chronić zyski i redukować straty, a także jak zarządzać kapitałem podczas handlu omówię w kolejnych wpisach.