Prawo poboru jest to przysługujące akcjonariuszom spółki akcyjnej prawo pierwszeństwa do objęcia nowych akcji, w liczbie proporcjonalnej do akcji dotychczas posiadanych.

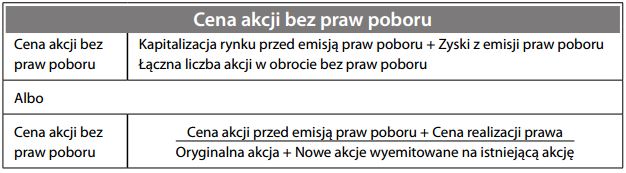

Prawo to gwarantuje akcjonariuszom utrzymanie prawa własności w spółce na dotychczasowym poziomie i zapobiega rozcieńczeniu kapitału przez nowych akcjonariuszy. Jeśli akcjonariusze nie chcą skorzystać ze swoich praw, zawsze mogą sprzedać to prawo na rynku. W niektórych systemach prawnych (np. w Wielkiej Brytanii) zapewnienie tego prawa jest obowiązkowe. Prawo poboru wykorzystywane jest czasem w sytuacjach uzdrawiania lub rekapitalizacji przedsiębiorstwa, które nadużywało dźwigni. Ponieważ nowe akcje emitowane są zwykle po cenie z dyskontem (niższej od ceny normalnej), zakłada się, że dotychczasowi akcjonariusze będą niechętnie odnosić się do możliwości nabycia akcji po niższej cenie przez osoby z zewnątrz. Co się z tym wiąże, mogą być bardziej skłonni do ratowania „własnej” spółki – tym samym chroniąc swoją dotychczasową inwestycję i mając nadzieję, że nie wyrzucają pieniędzy w błoto. Cenę realizacji prawa ustala się dużo poniżej ceny rynkowej akcji (inaczej nie byłoby motywacji do skorzystania z prawa). Ze względu na rozcieńczenie wynikające z większej liczby akcji w obrocie, cena akcji spadnie do poziomu ceny bez praw poboru (czyli po emisji praw poboru akcji):

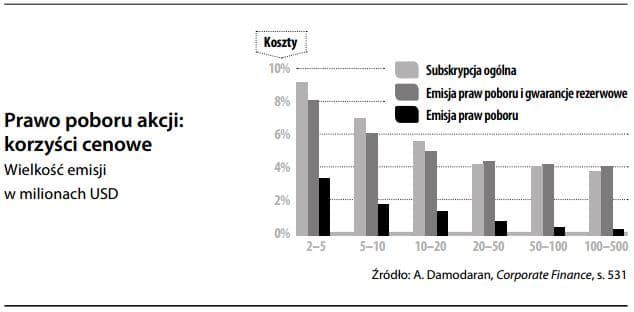

Zasadnicza wartość prawa to różnica między ceną realizacji a ceną akcji bez praw poboru. Dopóki akcjonariusze nie wykorzystają swojego prawa poboru lub go nie odrzucą, nie sprzedadzą, nie nastąpi zmiana w majątku netto (choć zmieni się jego skład). Ponadto cena realizacji nie ma znaczenia, dopóki jest niższa od ceny rynkowej. Najbardziej atrakcyjną cechą prawa poboru akcji jest korzyść cenowa (patrz poniżej). Korzyść tę równoważy ograniczenie bazy inwestorów do istniejących akcjonariuszy oraz obawa, że brak kontroli szerszych rynków finansowych (oferta praw poboru nie wymaga prospektu emisyjnego) zostanie odebrane jako sygnalizowanie pewnej słabości.

Informacje o instrumencie finansowym

Opis instrumentu Prawo poboru to papier wartościowy, dający jego posiadaczowi prawo do zamiany tego prawa na określoną ilość akcji nowej emisji spółki akcyjnej.

- Złożoność Średnia

- Warianty instrumentu Ze względu na rynek obrotu: prawa poboru akcji spółek prywatnych lub prawa poboru akcji spółek notowanych na rynku regulowanym.

- Dokumenty informacyjne Spółki notowane na rynku regulowanym obowiązane są przekazywać stosowne informacje o warunkach przyznania praw poboru obecnym akcjonariuszom do publicznej wiadomości.

- Profil zysków i strat Instrument opcyjny

- Rynek obrotu Wtórny obrót prawami poboru na akcje spółek notowanych na rynku regulowanym odbywa się także na rynku regulowanym.

- Depozyt zabezpieczający Brak wymogów

- Opis składników Instrument prosty

- Gwarancje Brak

- Dźwignia finansowa Wysoka – względna (procentowa) zmiana wartości prawa poboru może wielokrotnie przewyższać względną zmianę wartości akcji spółki, których prawo poboru dotyczy. Kierunek zmiany wartości prawa poboru jest zgodny z kierunkiem zmiany wartości akcji.

- Zmienność ceny Wysoka

- Ryzyko płynności Średnie / wysokie – zależnie od rynku obrotu oraz od kształtowania się popytu i podaży na poszczególne prawa poboru.

- Ryzyko stopy procentowej Niskie

- Ryzyko kredytowe Niskie

Wzór na teoretyczną wartość prawa poboru:

Wzór: PP= (S-E) / (L+1)

- gdzie:

- PP – teoretyczna wartość prawa poboru,

- S – cena rynkowa starych akcji,

- E – cena emisyjna nowych akcji,

- L – liczba jednostkowych praw poboru potrzebnych do objęcia jednej akcji nowej emisji.

NAJWAŻNIEJSZE CZYNNIKI RYZYKA:

Ryzyko podobne do akcji oraz:

- Ryzyko ceny emisyjnej – cenę emisyjną można ustalić po dacie przyznania PP, co uniemożliwia oszacowanie wartości PP w dniu jej nabycia.

- Ryzyko wygaśnięcia Prawa Poboru – w przypadku niewykonania prawa poboru w wyznaczonym terminie, prawo wygasa, co powoduje całkowitą utratę zdeponowanych w nim środków.

PRZYKŁAD

Kapitał zakładowy spółki w wysokości 4 000 000 PLN dzieli się na 4 000 000 akcji. Cena rynkowa akcji wynosi 22 PLN. Spółka podjęła decyzję o emisji 800 000 akcji. Będziesz potrzebował 5 praw poboru, aby subskrybować jeden nowy udział. Cena emisyjna została ustalona na 10 zł. Teoretyczna wartość praw poboru wynosi 2 zł: (22-10 zł) / (5 praw poboru +1) = 2 zł.

Cena teoretyczna jest obliczana poprzez określenie różnicy cen między ceną rynkową akcji spółki a ceną emisyjną akcji nowej emisji, a następnie podziel tę wartość przez liczbę praw poboru przysługujących na jedną akcję nowej emisji powiększoną o 1.

Jeśli inwestor ma 150 akcji, na jego rachunku inwestycyjnym pojawi się 150 praw poboru. Będzie miał prawo do subskrypcji 30 nowych akcji (150: 3 = 50). Inwestor, który nie wykonuje 150 praw poboru lub nie sprzedaje ich (bez zamiaru wykonania prawa poboru), traci 300 zł.