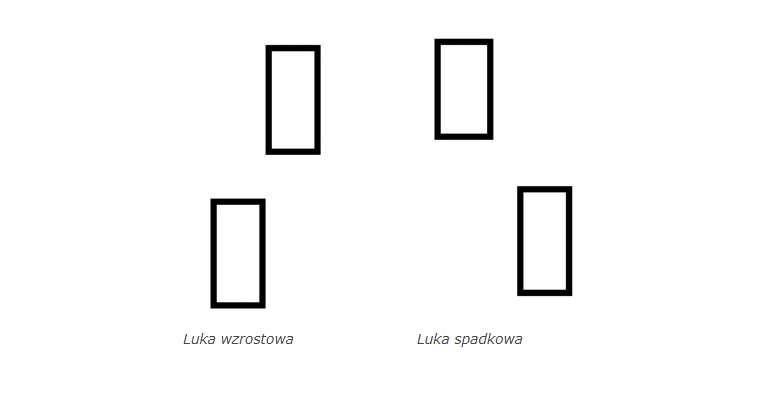

Luka cenowa to sytuacja, w której cena otwarcia jest znacząco odległa od ceny zamknięcia poprzedniej sesji. W zależności od tego, jak daleko od siebie znajdują się te dwie ceny, różnica będzie mniej lub bardziej wyraźna z punktu widzenia analizy technicznej.

Najbardziej widoczne jest w przypadku papierów wartościowych, które mają przerwy pomiędzy jednym dniem handlowym a drugim (rynki kasowe, rynki terminowe, rynki regulowane, bez rynku Forex, gdzie przerwa występuje tylko pomiędzy piątkiem a niedzielą). Ponieważ każda sesja ma określony czas trwania, inwestorzy mają możliwość, w ciągu zaledwie kilku lub kilkunastu godzin, zdecydować, czy chcą kupić lub sprzedać dany składnik aktywów i ustalić (ich zdaniem) odpowiednią cenę. Powodem powstania luki jest sytuacja, w której w określonym czasie inwestorzy decydują się działać na podstawie informacji, które pojawiły się, gdy rynek był zamknięty. Więcej na temat luki cenowej można przeczytać w tym artykule.

Narzędzia stosowane w strategii wykorzystującej luki cenowe

Aby zidentyfikować lukę cenową, nie potrzebujemy żadnych wskaźników ani oscylatorów, wystarczy nam tylko czysty wykres, aby móc zdecydować, czy dana rzecz zostanie umieszczona na naszej liście obserwowanych instrumentów, czy też nie zdecydujemy się na handel na niej.

Ponadto, Japończycy znani z zamiłowania do analizy technicznej już dawno temu zidentyfikowali i nazwali konkretne formacje świecowe, które wykorzystują luki cenowe.

Podstawową formacją wykorzystującą lukę cenową jest świeca Doji z tą luką. Zaawansowani inwestorzy z pewnością spotkali się z formacją jednej świecy zwanej „Doji”. Dla tych, którzy jeszcze nie poznali tego pojęcia, warto przypomnieć, że formacja świec Doji jest formą świecy, która przypomina krzyż na wykresie. Oznacza to, że inwestorzy nie mają pewności co do przyszłego ruchu cen. To właśnie ta niepewność jest wykorzystywana w tym podejściu do handlu.

Kiedy pojawia się luka w górę (lub w dół), mamy do czynienia z sytuacją, w której jedna strona (podaż lub popyt) narzuciła swoją własną wizję dalszego rozwoju na wykresie po drugiej stronie. Kiedy pojawia się świeca wyrażająca niepewność, istnieje wysokie prawdopodobieństwo, że luka się domknie. Zamknięcie luki oznacza, że cena odwraca się w kierunku poprzedniego zamknięcia, kiedy pojawia się luka, a luka na wykresie wydaje się być wypełniona (zamknięta).

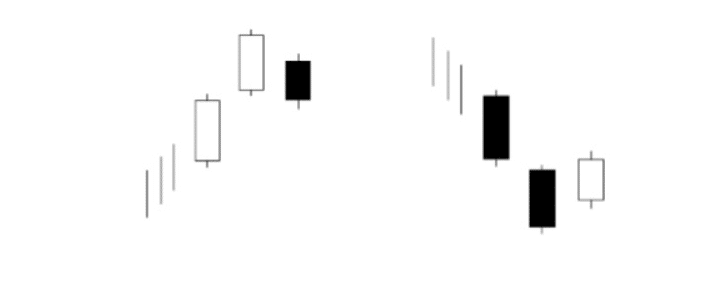

Drugą formacją jest formacja Taskuki – powyżej i poniżej luki cenowej. Jest to formacja kontynuowania trendu. Składa się ona z trzech świec. Luka jest pomiędzy pierwszą i drugą świecą. Trzecia świeca próbuje bezskutecznie zamknąć lukę. Następnie ruch jest kontynuowany w zależności od luki. W zależności od panującego trendu, dwie pierwsze świece będą albo w górę (trend wzrostowy) albo w dół (trend spadkowy).

Handel pod luki cenowe – wejście w transakcję

W strategii luki cenowej, pozycja jest otwierana, gdy pojawia się sygnał w formie formacji zawierającej lukę cenową w sobie.

Wyjście z pozycji w handlu na luki cenowe

Następnie należy określić kiedy zamknąć transakcję. Wyjście następuje po osiągnięciu poziomu Take profit lub Stop loss. Poziom Stop Loss, który odgrywa niezwykle ważną rolę w handlu, zostanie określony w miejscu koniecznym do podważenia danej formacji. Będzie to poniżej formacji w przypadku długiej pozycji lub powyżej w przypadku krótkiej sprzedaży.

Take Profit zależy od ogólnego trendu akcji i od gry dla określonego wzorca świecowego. Na przykład, formacja Doji z luką zamknie lukę w przeciwnym kierunku i Take profit będzie znacznie bliżej niż formacja Tasuka, która jest kontynuacją trendu i dlatego można się spodziewać nieco większego ruchu. To oznacza, że będziemy w stanie w pełni zrealizować stosunek r/r (ryzyko/zysk) zakładając księgowanie zysku dwa lub trzy razy wyższego niż nasze potencjalne ryzyko.

Zarządzanie kapitałem w strategii wykorzystującej luki cenowe

Niezależnie od tego, czy zajmiemy pozycję w formacji Tasuki czy Doji z luką, należy pamiętać, że ryzyko nie powinno przekraczać 1% kapitału inwestycyjnego. Pozwoli nam to utrzymać wystarczająco szeroki próg obsunięcia kapitału, który pozwoli nam przetrwać gorszy okres handlowy.