Analiza techniczna, wraz z analizą fundamentalną, to dwie główne metody analizowania rynków oraz podejmowania decyzji inwestycyjnych przez inwestorów i traderów na całym świecie. Analiza techniczna wydaje się być przy tym łatwiejszą do nauki i być może również prostszą do zastosowania.

Jak zacząć trading z wykorzystaniem AT w 5 prostych krokach

- Wybierz najlepszą ofertę: eToro.

- Załóż konto.

- Dokonaj pierwszej wpłaty.

- Znajdź wybrane pozycje na liście aktywów.

- Kup bezpośrednio lub wybierz dodatkowe opcje.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

5

Metody Płatności

Parametry

Obsługa klienta

Ocena

Aplikacja Mobilna

Stałe Prowizje Za Operację

Opłata za prowadzenie konta

- Platforma przyjazna dla początkujących inwestorów

- Darmowe sygnały handlowe

- Aplikacja na iOS i Android

70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy

Informacje o koncie

Opłaty za operację

- Brak prowizji od handlu funduszami ETF i akcjami

- Nieograniczony wolumen obrotu

- Darmowy dostęp do analiz eksperckich

Kontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzy z powodu dźwigni finansowej. 75% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.

Informacje o koncie

Opłaty za operację

- Dostępne 142 pary walutowe

- Dwie platformy handlowe do wyboru

- Dostęp do funkcji stop loss

Kontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.

Informacje o koncie

Opłaty za operację

- Brak prowizji

- Broker regulowany przez CySec

- Środki zabezpieczane na oddzielnych rachunkach bankowych

Pamiętaj o ryzyku! 76,4% rachunków CFD inwestorów detalicznych traci pieniądze.

Informacje o koncie

Opłaty za operację

- Zerowe spready

- Intuicyjna platforma handlowa

- Autoryzowany i regulowany broker

74,91% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą.

Informacje o koncie

Opłaty za operację

Trading z wykorzystaniem AT: Najlepsze Giełdy 2024

POLECANY BROKER

capital.com

Załóż KontoKontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.......

POLECANY BROKER

Alvexo

Załóż Konto70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy......

POLECANY BROKER

eToro

Załóż KontoKontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzy z powodu dźwigni finansowej. 75% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.......

POLECANY BROKER

Libertex

Załóż Konto74,91% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą.......

Analiza techniczna podstawy

Obecnie analiza techniczna stanowi jedno z najpopularniejszych narzędzi służących do formułowania prognoz zachowania się cen różnych aktywów na rynkach finansowych.Od początku istnienia rynków finansowych analitycy oraz Inwestorzy próbowali nadać zjawiskom rynkowym cechy mierzalne. Możliwość zmierzenia pewnych zachowań rynku miała pomóc w ograniczeniu ryzyka przy podejmowaniu decyzji inwestycyjnych oraz zminimalizować niepewność w samym procesie decyzyjnym.

Już w XVII wieku japońscy handlarze zaczęli analizować trend cen ryżu i na jego podstawie przewidywać kształtowanie się jego ceny. Jednak prawdziwe korzenie analizy wykresów, zwanej analizą techniczną, biorą swój początek z teorii Charlesa Dowa, który w cyklu artykułów zamieszczonych w „The Wall Street Journal” w XIX wieku opisywał swoje spostrzeżenia dotyczące rynku. W 1884 roku przedstawił pierwszą ze średnich rynkowych, obejmującą ceny zamknięcia akcji jedenastu firm z branży kolejowej i produkcyjnej. Zdaniem Dowa średnia ta dawała dobry obraz kondycji całej gospodarki kraju. Większość dzisiejszych metod analizy technicznej wywodzi się bezpośrednio lub pośrednio właśnie z tej teorii. Przed rozpoczęciem nauki poszczególnych technik podejmowania decyzji na podstawie analizy technicznej warto dobrze zrozumieć jej definicję oraz główne aksjomaty, które stanowią podwaliny wszystkich technik omawianych w dalszej części rozdziału.

Analitycy techniczni obserwują również wolumen obrotu, a dodatkowo dla instrumenty pochodne – liczba otwartych pozycji. Oczywiście powstaje naturalne pytanie, dlaczego technik musi jedynie podążać za cennikiem i być może wolumenem i liczbą otwartych pozycji.

Analitycy techniczni twierdzą, że ceny odzwierciedlają wszystkie informacje rynkowe, w tym wszystkie czynniki, w tym podstawowe. Każda cena stanowi konsensus między wszystkimi uczestnikami rynku – przedstawicielami dużych banków inwestycyjnych, inwestorami indywidualnymi, spekulantami, fundamentalnymi analitykami i analitykami technicznymi. Ponadto zakładają, że cena odzwierciedla nie tylko podstawowe czynniki, ale także emocje inwestorów.

Rynek to ogromna liczba inwestorów, którzy kupują i sprzedają różne instrumenty finansowe. Zachowanie jednostki jest złożone i trudne do przewidzenia. Tłum rynkowy jest przewidywalny, działa w prymitywny sposób i podlega określonym wzorcom. Analiza techniczna bada psychologię mas (tłum, społeczność). Technicy inwestują, gdy rozpoznają schemat poprzedzający wcześniejsze zmiany cen na rynku.

Typowy wykres cen jest dla inwestora kopalnią wiedzy na temat nastrojów inwestorów i ich zachowania w różnych okresach boomu gospodarczego. Inwestor, korzystając z podstawowych narzędzi analizy technicznej, śledzi ceny, aby znaleźć powtarzające się wzorce, które zostaną wykorzystane do ustalenia trendu i przewidzenia, gdzie pójdzie rynek. Analiza techniczna jest częściowo nauką, a częściowo sztuką. Używa wielu metod naukowych, w tym teorii gier, teorii prawdopodobieństwa, teorii szeregów czasowych, statystyki. Bardzo popularne są również metody sztucznej inteligencji, takie jak sieci neuronowe i algorytmy genetyczne. Analiza techniczna to także sztuka. Słupki na wykresach tworzą różne struktury i formacje. Prawidłowe rozpoznanie tych formacji jest podstawowym zadaniem analityka.

Cena jest najistotniejszym rynkowym wskaźnikiem

Siły podaży i popytu determinują jego kształt, więc jeśli odpowiednio przeanalizujemy wykres cen, również poprawnie określimy możliwe zachowanie kupujących i sprzedających. Podstawowe założenie analizy technicznej „ceny rabatów wszystko” można zatem określić jako prawidłowe, ponieważ większość uczestników rynku stara się wyprzedzać obecną sytuację. Jeśli tak się stanie, wówczas przerwa w długo wspieranym wykresie wsparcia jest spowodowana zachowaniem uczestników rynku i ich oczekiwaniami co do dalszej wartości instrumentu finansowego będącego przedmiotem ich inwestycji.

Czy stosując analizę techniczną można zarabiać na rynku? Zdecydowanie tak

Oczywiście jest wielu, którzy twierdzą inaczej, ale ich święte prawo ma odmienne zdanie. Istnieje wiele sposobów czerpania korzyści ze spekulacji rynkowych, dlatego wszystkie polemiki na temat metod wydają mi się bezcelowe. Może przypominać spór rodem z „Podróży Guliwera”, w którym konflikt dotyczył strony, z której jajko powinno się zerwać. Cel spekulacji jest jeden: zarabianie pieniędzy, metody osiągnięcia tego nie powinny być przedmiotem sporów, jeśli są legalne i przynoszą dochód.

Poznanie analizy technicznej i jej prawidłowe stosowanie zwiększa prawdopodobieństwo powodzenia na rynku

Zasady AT są bardzo proste i jasne, a ponadto, co jest może moim subiektywnym odczuciem, jest to najłatwiejszy sposób na walkę z rynkiem. Zapraszam do dalszej części, w której zostaną opisane podstawowe zagadnienia analizy technicznej.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Założenia Analizy Technicznej

„Analiza techniczna to badanie zachowań rynku, przede wszystkim przy użyciu wykresów, którego celem jest przewidywanie przyszłych trendów cenowych”. Jest to jedna z najpopularniejszych definicji, przedstawiona przez Johna J. Murphy’ego, jednego z największych autorytetów w dziedzinie analizy technicznej.

Idąc dalej za spostrzeżeniami Murphy’ego, należy jednak zawsze pamiętać, że analiza techniczna opiera się na rachunku prawdopodobieństwa, który pomoże nam jedynie zmniejszyć ryzyko inwestycyjne w procesie decyzyjnym, nie zaś zupełnie je wyeliminować.

Analiza techniczna to, najprościej mówiąc, badanie zachowań wykresów instrumentów finansowych i wyciąganie wniosków dotyczących przyszłych decyzji inwestycyjnych na podstawie pewnych historycznych zależności.

Inwestorzy posługujący się na co dzień tą metodą przyjmują trzy założenie pozwalające wnioskować o skuteczności analizy technicznej:

- rynek dyskontuje wszystko – wszelkie wydarzenia wpływające na rynki znajdują natychmiast swoje odzwierciedlenie w wykresach, mogą one być zatem jedynym źródłem podejmowania decyzji inwestycyjnych

WYJAŚNIENIE: Analiza techniczna zakłada, że rynek jest najskuteczniejszym sposobem wyceny wszystkich czynników: politycznych, społecznych, fundamentalnych i psychologicznych. Obecna cena odzwierciedla wszystkie czynniki, które mogą mieć wpływ na rynek, takie jak czynniki polityczne i nastroje na rynku. Klasyczny analityk techniczny interesuje się wyłącznie zmianami cen, a nie ich przyczynami.

- ceny podlegają trendom – ceny instrumentów finansowych wykazują statystyczną tendencję do przebywania większą ilość czasu w trendach niż poza nimi

WYJAŚNIENIE: Zmiany cen nie są przypadkowe, istnieją wzorce zachowań rynkowych. Analityk techniczny stara się jak najszybciej wykryć trend i inwestować zgodnie z jego kierunkiem. Kontynuacja trendu jest bardziej prawdopodobna niż jej odwrócenie. Dlatego głównym celem badania wykresów cen na rynkach jest rozpoznanie trendu na wczesnym etapie i dokonywanie transakcji w jego kierunku. Ponadto zakłada się, że trend wykazuje silniejszą tendencję do kontynuowania niż zmiany obecnego kierunku.

- historia się powtarza – pewne schematy zachowań rynkowych zawsze przebiegają w podobny sposób

WYJAŚNIENIE: Analiza techniczna opiera się na badaniu psychologii tłumu. Reakcje konkretnych inwestorów na potencjalne zyski / straty tworzą powtarzające się formacje cenowe na wykresach. Formacje, które zostały rozpoznane i pogrupowane w ciągu ostatnich 100 lat oraz sposób, w jaki wiele z nich się powtarza, prowadzą do wniosku, że ludzka psychika zmienia się bardzo powoli. Analiza techniczna obejmuje badania ludzkiego umysłu. Formacje cenowe pojawiające się na wykresach cenowych odzwierciedlają psychologię hossy lub hossy. Psychologia tłumu nie zmienia się z biegiem czasu i to jest założenie. Na rynku mamy do czynienia z problemem kontrolowania emocji jednostki i całej społeczności (tłumu). Dlatego naprawdę musimy być wyposażeni w narzędzia do badania psychologii uczestników rynku.

Przyjęcie tych tzw. aksjomatów analizy technicznej pozwala nam rozważać tę metodę jako fundament naszej strategii inwestycyjnej.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

ANALIZA TECHNICZNA – UNIWERSALNOŚĆ ZASTOSOWANIA

Omawiana metoda analizowania wykresów charakteryzuje się absolutną uniwersalnością. Oznacza to, że możemy ją z powodzeniem stosować na następujących rynkach:

Nie ma przy tym znaczenia, czy analizę techniczną stosujemy na interwale minutowym, czy miesięcznym; czy wykorzystujemy ją do inwestycji w ciągu jednego dnia, czy podejmujemy nasze decyzje raz na tydzień, bądź miesiąc. Analiza techniczna działa zawsze i wszędzie.

ANALIZA TECHNICZNA – PROSTOTA

Analiza wykresów jest prawdopodobnie jedną z najłatwiejszych do nauki dla osoby początkującej, być może stąd wynika fakt, że najczęściej do właśnie od niej zaczynają osoby stawiające pierwsze kroki na rynkach finansowych.

Nauka analizy technicznej, w zależności od preferowanej metody, o czym niżej, może zająć tak niewiele jak kilka tygodni. Oczywiście dojście do perfekcji zajmuje zdecydowanie więcej czasu.

ANALIZA TECHNICZNA – RÓŻNORODNOŚĆ

Analiza techniczna sensu stricto to klasyczna analiza techniczna. Jeśli jednak myślimy szerzej o analizie wykresów, wówczas musimy wyróżnić kilka podgrup w analizie technicznej.

KLASYCZNA ANALIZA TECHNICZNA

Klasyczna analiza techniczna, chyba najobszerniej opisana w książce Johna Murphiego, to tradycyjna metoda badania zachowań wykresów na podstawie analizy prostych zależności rynkowych, takich jak trend, wsparcia czy opory. Elementy te na stałe weszły do kanonu strategii inwestycyjnych i stały się fundamentem wielu innych metod podejmowania decyzji na rynku finansowym.

OSCYLATORY I ŚREDNIE KROCZĄCE

Oscylatory oraz średnie kroczące są zapewne pierwszym elementem, o jaki osoba początkująca wzbogaca swoją strategię inwestycyjną. Wynika to z faktu prostoty tych narzędzi pomocniczych. Są one dostępne jako wskaźniki w wielu platformach inwestycyjnych i uruchamiane po zaledwie jednym kliknięciu.

FORMACJE CENOWE

Są niejako kolejnym etapem wtajemniczenia rynkowego i zarazem zamykają wachlarz narzędzi, naszym zdaniem, nieodzownych do podejmowania trafnych decyzji rynkowych.

Formacje cenowe to nic innego jak pewne kształty pojawiające się na wykresie cenowym, świadczące o możliwych nadchodzących ruchach. Do najbardziej popularnych należą:

- głowa z ramionami

- podwójne dno/szczyt

- trójkąty

- flagi/chorągiewki

- klin

GEOMETRIA RYNKU

Geometria rynku otwiera zbiór tematów zaawansowanych. Aby przejść do stosowania tej i kolejnych metod musimy być pewni, że rozumiemy wszystkie poprzednio omówione.

Geometria rynku, oparta o tzw. ciąg Fibonacciego, bada graficzne zależności poszczególnych odcinków widocznych na wykresie i stara się wnioskować o przyszłych ruchach rynkowych na podstawie zależności matematycznych dotyczących długości poszczególnych fragmentów wykresu.

TEORIA FAL ELLIOTTA

Teoria Fal Elliotta, opisana najlepiej w książce pod tym samym tytułem, to bardzo zaawansowana koncepcja analizy rynków finansowych oparta o elementy wszystkich podejść przedstawianych powyżej.

Stworzona w latach 30. XX wieku i oparta w znacznej części o wspomniany już ciąg Fibonacciego usiłuje odnaleźć wewnętrzne prawidła rządzące ruchem wszelkich rynków i na ich podstawie planować nasze inwestycje.

PRICE ACTION

Jest niejako odpowiedzią na poprzednie, dość skomplikowane metody inwestycyjne. Stawia na prostotę i jest stosunkowo łatwa do nauki, choć wykorzystuje elementy innych metod. Polega na obserwacji wyłącznie wykresu cenowego, bez uwzględnienia jakichkolwiek innych wskaźników. Bada zjawiska jak obszary wykupienia/wyprzedania, obszary podaży/popytu, akumulacje zleceń oraz momentum rynkowe. Szczególny nacisk kładzie na formacje świecowe jako elementy doskonale wskazujące na sentyment panujący na danym rynku.

Więcej informacji w dziale Price Action.

ICHIMOKU KINKO HYO

Jedna z nowości na europejskim rynku inwestycyjnym, mimo tego, że strategia sama w sobie powstała lata temu w Japonii. Uważana za jedną z najwygodniejszych do zastosowania ze względu na to, że w jej przypadku inwestorowi wystarcza jedynie jeden rzut oka na wykres aby zorientować się w panującej na danym rynku sytuacji. Dostępna jako wskaźnik automatycznie nanoszony na wykres w platformie inwestycyjnej.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Fundamentem analizy technicznej są jej trzy podstawowe założenia:

- Rynek dyskontuje wszystko – uznaje się, że wszystkie czynniki, które mogą mieć wpływ na cenę, zarówno fundamentalne, jak i psychologiczne, są już w niej zawarte.

- Ceny podlegają trendom – celem analizy technicznej jest rozpoznanie aktualnego trendu w jego wczesnym

stadium. Uzupełnieniem tej przesłanki jest ważne twierdzenie, które mówi, że „trend wykazuje silniejszą tendencję do kontynuacji swego biegu w dotychczasowym kierunku aniżeli do jego zmiany”. - Historia się powtarza – analiza techniczna to w znacznym stopniu badanie ludzkiej psychiki. Pojawiające się na rynku różnego rodzaju formacje cenowe informują o dominującej na rynku psychologii hossy lub bessy, a ponieważ sprawdzały się one w przeszłości, domniemywa się, że znajdą one swoje potwierdzenie również w przyszłości.

Na przestrzeni ostatnich lat ewolucja rynków kapitałowych oraz przeniesienie wielu zasad analizy technicznej na grunt rynku nieregulowanego, jakim jest rynek Forex, spowodowały powstanie wielu teorii i strategii opartych na analizie wykresów. Poniżej znajduje się opis najpopularniejszych narzędzi używanych aktualnie przez Inwestorów.

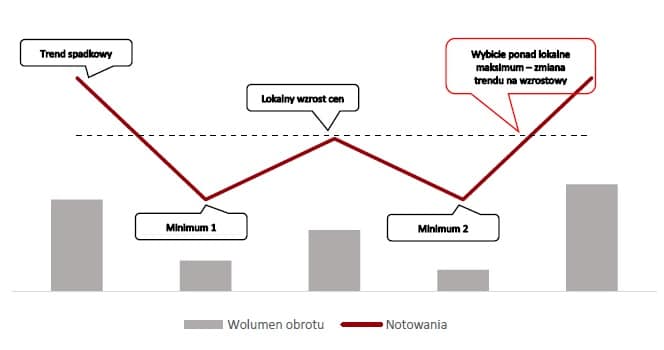

Linia trendu – Podstawy Analizy Technicznej

Podstawową przesłanką analizy technicznej jest istnienie trendu i to od jego analizy Inwestor powinien rozpocząć proces decyzyjny w kontekście zajęcia pozycji na danej parze walutowej. Charles Dow, jeden z twórców koncepcji dotyczącej analizy trendów, porównał istnienie trendu do przypływów i odpływów morza. Kiedy każda kolejna fala wdziera się w głąb lądu dalej aniżeli poprzednia, to znaczy, że trwa przypływ. Dopiero kiedy fale zaczynają się cofać, możemy stwierdzić, że zaczyna się odpływ. Jest to tzw. trend główny, który wg założenia Dowa może trwać od roku do nawet kilkunastu lat. W ramach trendu głównego rozróżnia się trend wtórny, czyli średnioterminowy, stanowiący korektę trendu głównego. Średni okres jego trwania to od trzech tygodni do trzech miesięcy. Korekty te znoszą przeważnie od 1/3 do 2/3 poprzedniego ruchu cenowego, często jego połowę. Dow wyróżnił jeszcze trzeci rodzaj trendu – trend krótkookresowy, trwający do trzech tygodni i stanowiący korektę trendu średnioterminowego. Każdy trend jest więc częścią większego trendu.

Oprócz trzech rodzajów (stopni) trendów istnieją również trzy kierunki trendów zależne od sposobu układania się kolejnych punktów zwrotnych na wykresie cenowym.

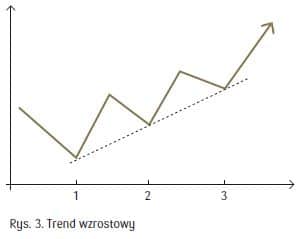

- Trend wzrostowy − seria coraz wyżej położonych punktów odbicia zwyżek (szczytów) oraz punktów odbicia zniżek (dołków).

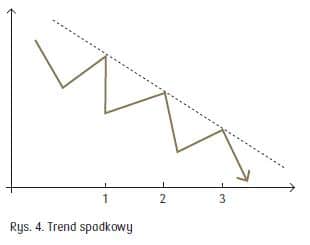

- Trend spadkowy − seria coraz niżej położonych szczytów i dołków.

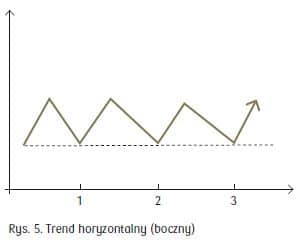

- Trend horyzontalny (boczny) − seria szczytów i dołków układających się w sposób horyzontalny. Takie boczne ruchy cen odzwierciedlają okres stabilizacji rynkowej. Siły podaży oraz popytu znajdują się wówczas w równowadze.

Większość narzędzi analizy technicznej związana jest z rozpoznaniem panującego aktualnie na rynku trendu i określeniem odpowiedniego momentu wejścia na rynek. Przyjmuje się, że dotychczasowy trend jest kontynuowany, dopóki nie istnieją przesłanki mogące przemawiać za jego odwróceniem. Jedną z najważniejszych zasad przy podejmowaniu decyzji inwestycyjnych jest to, aby grać zgodnie z panującym trendem. Jeżeli na rynku

panuje trend wzrostowy – Inwestor powinien szukać momentów otwarcia pozycji długiej, natomiast w trakcie trwania trendu spadkowego na danym instrumencie –Inwestor powinien rozważać zajmowanie tylko pozycji krótkich. Kluczowe jest również określenie momentu zmiany trendu. Przełamanie linii trendu jest często jednym z lepszych wczesnych sygnałów ostrzegających o jego zmianie.

W celu wyznaczenia linii trendu wzrostowego trzeba znaleźć przynajmniej dwa punkty odbicia powstałe w wyniku korekt, przy czym punkt drugi powinien być położony wyżej niż punkt pierwszy. Potwierdzeniem dobrze wyznaczonej linii trendu jest punkt trzeci, który znajduje się powyżej punktu drugiego (rys. 3.). Trend spadkowy wyznacza się poprzez połączenie przynajmniej dwóch punktów odbicia zwyżek, przy czym punkt drugi jest położony niżej niż punkt pierwszy. Potwierdzeniem prawidłowo wykreślonego trendu jest punkt trzeci, znajdujący się poniżej punktu drugiego (rys. 4.). Prawidłowo wykreślona linia trendu możne być doskonałym narzędziem wspierającym prognozy Inwestorów. Linia wykreślona pod określonym kątem pokazuje tempo, w jakim przebiegać będzie trend w przyszłości. Im dłużej ceny potwierdzają daną linię trendu, tym większą wagę należy przykładać do jej wartości prognostycznej. Dopóki dana linia trendu nie zostanie znacząco przełamana, można ją wykorzystywać do wyznaczania obszarów kupna w przypadku trendu wzrostowego i obszarów sprzedaży w przypadku trendu spadkowego.

Rys.6 Przykład trendu wzrostowego na wykresie dziennym USD/NOK (dolar amerykański do korony norweskiej)

Rys.7 Przykład trendu spadkowego na wykresie dziennym AUD/USD (dolar australijski względem dolara amerykańskiego)

Linię trendu wzrostowego (rys. 6) rysuje się, łącząc dołki, natomiast linia trendu spadkowego (rys. 7) jest wyznaczana poprzez połączenie kolejnych szczytów.

Warto pamiętać, że trendy, chociaż trwają przez określony, niekiedy dłuższy czas − nie są wieczne. Przebicie linii trendu jest pierwszym sygnałem ostrzegawczym przed możliwą zmianą kierunku trendu. Potwierdzeniem zmiany trendu jest załamanie struktury coraz wyższych dołków i szczytów (w przypadku trendu wzrostowego) lub struktury coraz niższych dołków i szczytów w przypadku trendu spadkowego.

Rys. 8.Trend boczny – Załamanie linii trendu na wykresie dziennym EUR/CAD (euro do dolara kanadyjskiego)

Na rys. 8 można zauważyć załamanie linii trendu oraz struktury kolejnych coraz niższych dołków i szczytów. W takim momencie należy rozważyć zamknięcie pozycji krótkich, które były zawarte zgodnie z wcześniej panującym trendem, i rozpoczęcie poszukiwania okazji do kupna na parze EUR/CAD (zajęcia pozycji długiej).

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Poziomy wsparcia i oporu

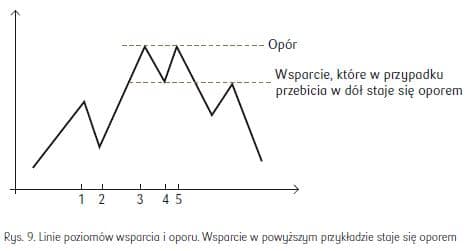

Każdy kolejny punkt odbicia ruchu wzrostowego na wykresie cenowym ma swoją nazwę – jest to tzw. poziom oporu. Oporem jest obszar na wykresie cenowym, przy którym presja sprzedających, czyli podaż, jest silniejsza od popytu, co w rezultacie prowadzi do cofania się cen. Najczęściej linię tę wyznacza poprzedni szczyt.

Punkty odbicia ruchów spadkowych to tzw. poziomy wsparcia. Jest to obszar, przy którym zainteresowanie strony kupującej jest na tyle silne, aby zniwelować presję ze strony podaży. W wyniku czego spadek cen zostaje zatrzymany i powracają one do poprzedniego poziomu.

Bardzo często poziom wsparcia może stać się poziomem oporu i odwrotnie − opór może zmienić się we wsparcie przy jego wyraźnym przebiciu przez wykres cenowy. Im dłużej ceny będą odbijać się od danego poziomu, tym istotniejsze staje się jego przebicie.

Rys. 10. Przełamanie linii wsparcia na wykresie dziennym USD/CAD (dolara amerykańskiego do dolara kanadyjskiego)

Na rys. 10 nastąpiło wiele prób przełamania linii wsparcia na poziomie około 1,24 dla pary walutowej USDCAD. Po przełamaniu linii wsparcia miał miejsce początek spadków.

Rys. 11. Poziom oporu i wsparcia na dziennym wykresie EURNOK (euro do korony norweskiej)

W momencie, gdy dany poziom wsparcia lub oporu zostaje wyraźnie przebity, zaczyna on odgrywać rolę przeciwną do dotychczasowej. Dotychczasowe wsparcie może stać się oporem – i odwrotnie. Zjawisko to jest bardzo silnie związane z psychologicznym znaczeniem wspomnianych poziomów. W powyższym przykładzie (rys. 11) poziom kursu w okolicach 8,53 na parze EURNOK przez większość 2014 roku jest ważnym poziomem oporu, żeby po jego gwałtownym przebiciu stać się istotnym poziomem wsparcia w pierwszych miesiącach 2015 roku.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Kanały trendowe

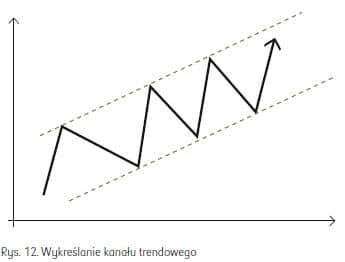

Kolejną techniką bezpośrednio powiązaną z analizą trendu są kanały trendowe. Linia kanału zwana linią powrotu cenowego jest bardzo prosta do wykreślenia. Na przykładzie trendu wzrostowego po wykreśleniu podstawowej linii trendu rysujemy prostą równoległą do linii trendu (rys. 12). Potwierdzeniem, że kanał został dobrze wykreślony, jest odbicie się kolejnej zwyżki od wyznaczonej linii kanału, a następnie powrót do linii trendu i kolejny ruch wzrostowy zatrzymany przez linię kanału. Technika kanałów trendowych odnosi się również do trendu spadkowego, niemniej jednak kierunek ruchu cen jest wówczas przeciwny.

Podejmując decyzje inwestycyjne, można wykorzystać długoterminową linię trendu wzrostowego do otwierania pozycji długich, zaś linia kanału może nam posłużyć do osiągania krótkoterminowych zysków na pozycjach krótkich. Inwestorzy z mniejszą awersją do ryzyka wykorzystują niekiedy linię kanału do przeprowadzania transakcji przeciwnych do panującego aktualnie trendu rynkowego. Jest to jednak bardzo niebezpieczna strategia, która może niekiedy dużo kosztować. Zdecydowanie bezpieczniejszą strategią, zwłaszcza dla początkujących Inwestorów, jest zawieranie pozycji tylko i wyłącznie zgodnych z panującym trendem.

Jedna z teorii analizy technicznej głosi, że jeżeli ceny przestają dochodzić do linii kanału, to może to być oznaką słabnącego impetu i zapowiedzią rychłej zmiany trendu. Przyjmuje się ogólną zasadę, że po wyraźnym przełamaniu kanału trendowego ceny przebywają drogę co najmniej równą szerokości tego kanału.

Przy stosowaniu kanałów trendowych w analizie wykresów należy jednak pamiętać, że to linia trendu jest linią podstawową, zaś linia kanału ma znaczenie wtórne i odgrywa raczej rolę pomocniczą.

Rys. 13. Kanał trendowy zwyżkujący na wykresie USD/CAD (dolar amerykański do dolara kanadyjskiego) na interwale dziennym

Formacje cenowe

Większość zmian trendu nie dokonuje się gwałtownie, lecz wymaga pewnego okresu przejściowego. Ważne, aby Inwestor prawidłowo ocenił, czy dany okres przejściowy faktycznie może sygnalizować odwrócenie trendu. Niekiedy jest to jedynie chwilowa konsolidacja w ramach istniejącego trendu, po której dotychczasowy kierunek ruchu cen jest kontynuowany. Owe okresy przejściowe, ukazujące się na wykresie cenowym w formie różnych kształtów oraz wzorów, określane są w analizie technicznej mianem formacji cenowych.

Można wyróżnić dwie kategorie formacji cenowych: zapowiadające kontynuację dotychczasowego trendu (konsolidacja spowodowana krótkoterminowym wyprzedaniem lub wykupieniem) oraz zapowiadające odwrócenie trendu.

Formacje odwrócenia trendu

Zanim przejdzie się do analizy konkretnych formacji odwrócenia trendu, należy zapamiętać cztery podstawowe zasady dotyczące wszystkich formacji tego typu.

1. Warunkiem podstawowym pojawienia się formacji odwrócenia trendu jest wpierw istnienie danego trendu wzrostowego/spadkowego.

2. Pierwszym sygnałem ostrzegawczym jest przeważnie przełamanie linii trendu.

3. Im większa jest dana formacja, tym staje się ona istotniejsza z uwagi na ruch, jaki może nastąpić po jej zrealizowaniu się.

4. Formacje, które powstają w końcowej fazie hossy, zazwyczaj kształtują się krócej i cechuje je większa

zmienność cenowa aniżeli formacje powstające pod koniec bessy.

Najczęściej spotykanymi formacjami odwrócenia trendu są formacje podwójnego szczytu (formacje M) oraz formacje podwójnego dna (formacje W). Należą one do najłatwiej rozpoznawalnych formacji na wykresie cenowym.

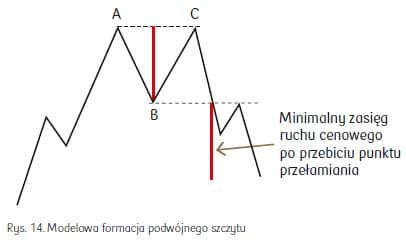

Formacja podwójnego szczytu składa się z dwóch wierzchołków porównywalnej wysokości oraz lokalnego minimum (dołka) pomiędzy nimi. Formacja kształtuje się przy znacznych ruchach cenowych w trendzie wzrostowym. Pełne ukształtowanie się formacji ma miejsce, kiedy poziom wsparcia wyznaczony przez dołek pomiędzy danymi szczytami zostanie znacząco przełamany (1-3 proc. poprzedniego ruchu cenowego). Wysokość formacji liczona od poziomu oporu wyznaczonego przez dwa kolejne szczyty do linii wsparcia, wyznaczonej przez lokalne minimum pomiędzy nimi, stanowi minimalny możliwy zakres deprecjacji kursu po wybiciu z formacji. Przebicie linii wsparcia poprowadzonej od punktu B (rys. 14) stanowi więc teoretycznie dobry moment do

otwierania pozycji krótkich.

Formacja podwójnego dna jest symetrycznym odbiciem formacji podwójnego szczytu. Formacja tego typu charakterystyczna jest dla trendu spadkowego. Jej pełne ukształtowanie następuje w momencie przebicia linii oporu poprowadzonej po szczycie znajdującym się pomiędzy dwoma lokalnymi dołkami. Zasięg formacji po wybiciu liczony jest tak jak przy formacji podwójnego szczytu, z tą różnicą, że wysokość formacji liczona jest od lokalnych dołków do maksimum pomiędzy nimi i odkładana jest od linii oporu wyznaczonej przez wspomniane lokalne maksimum.

Rys. 16. Formacja podwójnego szczytu na wykresie GBPUSD (funta brytyjskiego do dolara amerykańskiego) na interwale dziennym

Rys. 17. F ormacja podwójnego dna na wykresie AUDUSD (dolara australijskiego do dolara amerykańskiego) na interwale dziennym

Czerwony słupek na rysunkach 16 i 17 wyznacza minimalny zakres ruchu wynikającego z formacji podwójnego szczytu oraz podwójnego dna. W pierwszym przypadku (rys. 16) jest przedstawiony minimalny spadek będący następstwem formacji odwrócenia trendu wzrostowego, natomiast w drugim przypadku (rys. 17) czerwony słupek wyznacza minimalny zakres wzrostu wynikającego z formacji odwrócenia trendu spadkowego.

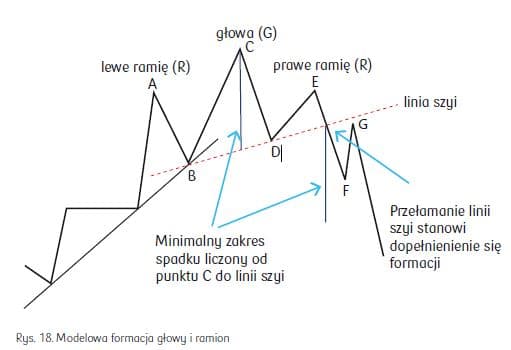

Kolejną istotną formacją zwiastującą odwrócenie trendu jest formacja głowy i ramion, czyli tzw. RGR. Formacja głowy i ramion jest uważana za jedną z najbardziej wiarygodnych formacji. Występuje w momencie, kiedy trend wzrostowy zaczyna słabnąć, czyli tracić swój impet. Z kolei formacja odwróconej głowy i ramion występuje pod koniec trendu spadkowego.

Rys. 18 przedstawia formację głowy i ramion, w której punkty A i E są na podobnej wysokości. Punkt C zgodnie z założeniem dot. trendu zwyżkującego znajduje się powyżej punktu A. Kolejny dołek wyznaczony przez punkt D nie musi być już jednak znacznie wyżej niż poprzedni. Następnie ceny rosną aż do punktu E, który stanowi średnio od połowy do 2/3 spadku od punktu C do punktu D. Kluczowe jest wyznaczenie linii szyi przechodzącej przez punkty B i D, ponieważ służy ona do wyznaczenia zakresu minimalnego zakresu spadku.

Rys. 19. Formacja głowy i ramion na wykresie dziennym EUR/CAD (euro do dolara kanadyjskiego)

Czerwony słupek na rys. 19 wyznacza minimalny zakres spadku wynikającego z formacji głowy i ramion, która znajduje się pod koniec trendu wzrostowego.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Formacje kontynuacji trendu

Formacje kontynuacji trendu w odróżnieniu od formacji odwrócenia trendu z uwagi na czas ich trwania zaliczane są zazwyczaj do formacji średnio oraz krótkookresowych. Podstawową formacją kontynuacji trendu jest formacja trójkąta.

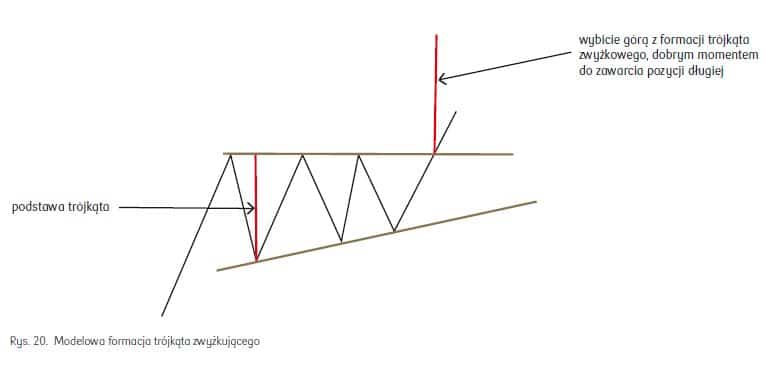

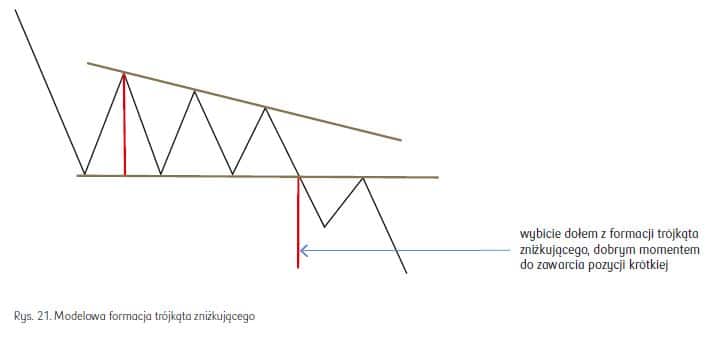

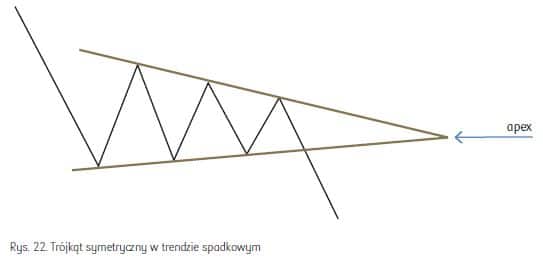

Formacja trójkąta obejmuje trzy rodzaje trójkątów: zniżkujący, zwyżkujący oraz symetryczny. Każda formacja trójkąta ograniczona jest dwiema liniami biegnącymi ku sobie wraz z upływem czasu. W trójkącie zwyżkującym, pojawiającym się jako zapowiedź kontynuacji trendu wzrostowego, linia dolna biegnie ku górze, zaś górna jest praktycznie płaska. W trójkącie zniżkującym, pojawiającym się w trendzie spadkowym, linia górna biegnie ku dołowi, zaś dolna jest płaska. Jedynym rodzajem trójkąta, który występuje zarówno w trendzie wzrostowym, jak i spadkowym, jest trójkąt symetryczny. W przypadku tego rodzaju trójkąta linia górna zniżkuje, natomiast dolna zwyżkuje. Niezmiernie ważne jest więc tutaj rozpoznanie panującego trendu rynkowego w celu dokonania prognozy kształtowania się przyszłych cen. Pojawienie się trójkąta symetrycznego w trendzie spadkowym i wybicie dołem z formacji zapowiadają dalsze spadki. Sytuacja odwrotna ma miejsce w przypadku trendu zwyżkującego, gdzie następuje wybicie górą i dalszy wzrost notowań.

Kształtowanie się formacji trójkąta ma swoje ograniczenie w czasie, które wyznacza apex, czyli punkt przecięcia się obu linii trójkąta. Przyjmuje się, że ceny powinny wybić się z formacji trójkąta w kierunku uprzedniego trendu na odcinku pomiędzy połową a 3/4 jego szerokości w poziomie. Jeżeli na tym odcinku nie dojdzie do wybicia, należy uznać formację za niespełnioną, a ceny najprawdopodobniej będą nadal dryfować w jego wnętrzu. Minimalny zakres ruchu cen po wybiciu z formacji wyznacza długość podstawy trójkąta. Na rys. 20 czerwony odcinek, czyli podstawa trójkąta, wyznacza zasięg minimalnego ruchu w górę, natomiast na rys. 21 − zasięg minimalnego ruchu w dół.

Rys. 23. Trójkąt symetryczny w trendzie wzrostowym. USDJPY (dolar amerykański do jena japońskiego) na interwale dziennym

Po przyjrzeniu się określonym wykresom cenowym w dłuższej perspektywie czasowej można zauważyć, że pojawiające się trendy trwają niekiedy na danych instrumentach kilka lat. Potwierdza to aksjomaty analizy technicznej i daje wyraźny kontrargument dla hipotezy mówiącej o przypadkowości ruchów. Utrzymujące się trendy cenowe są wyraźnym argumentem przeciwko teorii błądzenia losowego mówiącej, że ceny historyczne nie mają żadnego wpływu na kształtowanie się cen w przyszłości.

Formacje cenowe przedstawione powyżej mają pomóc w zajęciu określonej pozycji na rynku zgodnej z dotychczasowym trendem lub wczesne ostrzeżenie o możliwym jego odwróceniu. Pewne kształty obserwowane na wykresach cenowych mogą również pomóc bardziej agresywnym Inwestorom w osiągnięciu krótkoterminowych zysków w trakcie trwającej na rynku konsolidacji.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Dlaczego analiza techniczna a nie fundamentalna?

Blisko 20-cia lat doświadczeń na rynku skłania mnie do tezy, że o wiele bardziej przydatną metodą przy prognozowaniu cen jest analiza techniczna. Najkrócej rzecz ujmując analiza fundamentalna próbuje prognozować zachowania rynku na bazie wycen spółek bez zwracania uwagi na sam rynek i jego kondycję. Takie podejście jest skazane na niepowodzenie.

1) Bardzo często na początku dużych ruchów cen (po ważnym długoterminowym dnie lub szczycie) sytuacja fundamentalna nie wyjaśnia, dlaczego rynek się tak zachowuje

W tych kluczowych momentach obie metody różnią się najbardziej. Po jakimś czasie wskazania obu analiz stają się podobne. Najczęściej jednak, analityk fundamentalny będzie znacznie spóźniony w stosunku do analityka technicznego.

Wynika to z faktu, że ceny wyprzedzają fundamentalną wiedzę o rynku. Mówi się, że rynek dyskontuje przyszłość. Często silne hossy i bessy zaczynały się od nieznanych zmian w sytuacji fundamentalnej. Zanim stały się one ogólnie znane nowy trend był już znacznie zaawansowany.

Śledząc rekomendacje fundamentalne widać, że najczęściej podążają one za cenami. W czasie hossy wyceny spółek są podnoszone często po publikacji lepszych wyników, albo gdy kurs akcji silniej wzrośnie. W bessie wyniki są gorsze od wcześniejszych prognoz, co zmusza analityków do cięcia wycen i gonitwy za jeszcze szybciej spadającymi cenami.

Rzadko się zdarza, aby rekomendacje fundamentalne dawały długoterminowe spojrzenie na rynek. Wymaga to od analityka ogromnej wyobraźni i doświadczenia oraz wzięcia pod uwagę wszystkich ważnych czynników. Wystarczy, że jeden ważny czynnik zostanie pominięty albo niedoszacowany i cały skomplikowany model wyceny spółki prowadzi do błędnych wniosków.

Najlepszym przykładem jest tutaj, kryzys na rynku kredytów hipotecznych w USA. Ogromne spadki na GPW w Warszawie od szczytu z 2007 roku dyskontowały wejście gospodarki USA w silną recesję, która doprowadzi do recesji w Europie Zachodniej a przez to spowoduje ogromne spowolnienia wzrostu gospodarczego w Polsce. Jak wielu analityków fundamentalnych zakładało w 2007 roku taki rozwój sytuacji? Nieliczni.

Od jesieni 2007 roku przez prawie rok jak mantra powtarzane było, że „fundamenty polskiej gospodarki są bardzo silne”. Prognozy wzrostu PKB na 2009 rok były cięte dopiero we wrześniu 2008 r. a więc już po ogromnych spadkach głównych indeksów giełdowych.

Wiedza fundamentalna była spóźniona w stosunku do rynku o wiele miesięcy. Wielu ekonomistów zapomniało, albo nie przyjmowało do wiadomości, że indeksy giełdowe są barometrami gospodarki, jeśli silnie spadają to nie bez powodu.

Spekulanci oraz inwestorzy kładą na rynku pieniądze. Codziennie są przez rynek weryfikowani, utrzymują się na nim tylko najlepsi, wielu odchodzi albo bankrutuje. Z drugiej strony na temat rynku wypowiadają się analitycy, którzy nie są rozliczani za trafność swoich rekomendacji i prognoz.

2) Analizę techniczną można stosować w krótkim, średnim i bardzo długim terminie

Już w poprzednim punkcie była mowa o długoterminowym zastosowaniu analizy technicznej. W tym zastosowaniu może dać inwestorowi największe korzyści.

Wielu przedstawicieli branży finansowej uważa, że do długoterminowych prognoz najlepiej nadaje się analiza fundamentalna, natomiast analiza techniczna ma zastosowanie tylko w krótkiej perspektywie czasu (na przykład do otwarcia czy zamknięcia pozycji). Nie jest to prawda.

Obecny kryzys najlepiej pokazał a wręcz skompromitował przydatność analizy fundamentalnej w długoterminowym prognozowaniu. Najczęściej o nadchodzącej apokalipsie ostrzegali analitycy techniczni o długoterminowym spojrzeniu na rynek.

3) Dużą przewagą analizy technicznej jest to, że daje ona „szybkie i szerokie spojrzenie”

Analityk techniczny może bardzo szybko przeanalizować sytuację na rynku akcji w dowolnym kraju, na dowolnej płynnej spółce, na rynku walutowym czy na rynku towarowym. Są to ogromne możliwości. Może też monitorować sytuację na wielu rynkach jednocześnie.

Analityk fundamentalny ograniczony jest do „wąskiego spojrzenia” i potrzebuje znacznie więcej czasu, aby przeanalizować nową spółkę ze swojej branży. Nie jest w stanie sam analizować wielu rynków jednocześnie – do tego potrzebny jest duży zespół ludzi.

4) Analiza techniczna daje możliwość skupienia się na tych rynkach, na których występują silne trendy

Zarabiać można tylko na rynkach na których panuje trend – najlepiej silny. Śledząc kilkanaście rynków zawsze można wybrać te, na których panuje korzystny dla nas trend. Od tego zaczynamy trading.

Te wszystkie zalety analizy technicznej nad fundamentalną sprawiają, że jest to wspaniałe narzędzie dla inwestorów indywidualnych. Dlatego warto poświęcić czas na poznanie analizy technicznej lub jej wybranych narzędzi. Taka wiedza pozwoli lepiej zrozumieć, co się dzieje na rynku i może uchronić nas przed stratą pieniędzy.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Zastanów się, czy możesz pozwolić sobie na podjęcie wysokiego ryzyka utraty pieniędzy.

Rynek kryptowalut jest bardzo zmienny i nieuregulowany w niektórych krajach UE.

Nie jest prowadzona ochrona konsumentów. Może obowiązywać podatek od zysków.

Podsumowanie

Analiza techniczna wykorzystywana zarówno na giełdzie papierów wartościowych jak i rynku forex to, najprościej mówiąc, badanie zachowań wykresów instrumentów finansowych i wyciąganie wniosków dotyczących przyszłych decyzji inwestycyjnych na podstawie pewnych historycznych zależności.

Inwestorzy posługujący się na co dzień tą metodą przyjmują trzy założenie pozwalające wnioskować o skuteczności analizy technicznej:

- rynki dyskontują wszystko – wszelkie wydarzenia wpływające na rynki znajdują natychmiast swoje odzwierciedlenie w wykresach, mogą one być zatem jedynym źródłem podejmowania decyzji inwestycyjnych

- ceny podlegają trendom – ceny instrumentów finansowych wykazują statystyczną tendencję do przebywania większą ilość czasu w trendach niż poza nimi

- historia się powtarza – pewne schematy zachowań rynkowych zawsze przebiegają w podobny sposób

Przyjęcie tych tzw. aksjomatów analizy technicznej pozwala nam rozważać tę metodę jako fundament naszej strategii inwestycyjnej.

Podsumowując nasze dotychczasowe rozważania należy stwierdzić, że analiza techniczna, mimo znacznej ilości przedstawianych tutaj metod, pozostaje najłatwiejszym z podejść do rynku. Dlatego zalecamy wszystkim osobom początkującym aby to właśnie od niej rozpoczęły stawianie pierwszych kroków na rynku.

Osoby zaawansowane zachęcamy do pogłębiania swojej wiedzy na tema analizy technicznej, być może nauki którejś z jej odmian dotychczas nieznanej nam.

Analiza techniczna to dziedzina bardzo ciekawa, przyjemna w nauce i dająca bardzo dobre wyniki inwestycyjne.

Ola jest absolwentką Wyższej Szkoły Finansów i Prawa w Bielsku-Białej. Już na studiach zajęła się handlem na rynkach finansowych. Dodatkowe zajęcie wkrótce zaczęło przynosić spodziewane zyski i hobby zmieniło się w prawdziwą pasję. Dziś Ola dzieli się widzą nabytą w trakcie i po studiach, by pomagać początkującym w stawianiu swoich własnych pierwszych kroków.