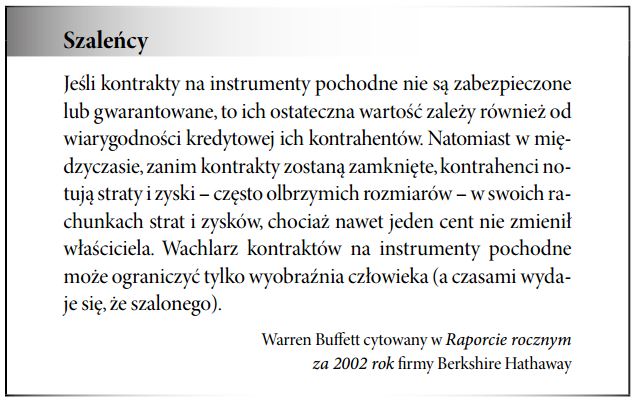

Dramatyczna krytyka finansowych instrumentów pochodnych przez Warrena Buffetta, jednego z najbardziej cenionych inwestorów w Ameryce. Przywołując analogie do zagrożeń terrorystycznych, Buffett wyrażał zaniepokojenie skomplikowanym charakterem, ukrytym, pozabilansowym księgowaniem i destrukcyjną siłą instrumentów pochodnych. Od czasu słynnego cytatu (poniżej) wiele niepokojących elementów w instrumentach pochodnych ograniczono. Na przykład można zmniejszyć ryzyko kontrahenta wykupując ochronę kontraktu swapowego zabezpieczającego przed ryzykiem kredytowym lub poprzez zabezpieczenie ryzyka gotówką. Zasady księgowania według wartości godziwej obecnie wymagają, żeby instrumenty pochodne były księgowane według dziennej wyceny rynkowej, co znajduje od razu odbicie w ich statusie. Szef Rezerwy Federalnej bronił potem publicznie instrumentów pochodnych jako legalnych instrumentów zarządzania ryzykiem. Od tego czasu instrumenty pochodne są bardziej akceptowane w finansach, chociaż wątpliwości pozostają ciągle żywe (patrz artykuł z „Fortune” z 6 lipca 2009 roku pod tytułem Derivatives: The Risk That Still Won’t Go Away). W 2008 roku firma Buffetta, Berkshire Hathaway ujawniła regulatorom, że przeprowadziła transakcje instrumentami pochodnymi na co najmniej 4,85 miliarda dolarów. Firma jest również poważnym udziałowcem Moody’s, agencji ratingowej głęboko zaanga- żowanej w substandardowe zobowiązania zabezpieczone długiem, które przyczyniły się do kryzysu kredytowego lat 2007–2009.