Kredyt inwestycyjny to zachęta podatkowa, która pozwala przedsiębiorstwom odliczyć określony procent pewnych kosztów inwestycyjnych od ich zobowiązań podatkowych, oprócz zwykłych odpisów amortyzacyjnych (q.v.). Kredyty inwestycyjne są podobne do odpisów inwestycyjnych, które umożliwiają przedsiębiorstwom odliczenie określonego procentu pewnych kosztów inwestycyjnych od ich dochodu podlegającego opodatkowaniu.

Zarówno kredyty inwestycyjne, jak i ulgi inwestycyjne różnią się od przyspieszonej amortyzacji poprzez oferowanie procentowego odliczenia w momencie zakupu składnika aktywów, oprócz pełnych odpisów amortyzacyjnych. W efekcie stanowią one dotacje na inwestycje. Zwolennicy kredytów inwestycyjnych argumentują, że są one łatwiejsze w użyciu niż odpisy amortyzacyjne i że stosuje się je jednakowo do wszystkich przedsiębiorstw lub osób fizycznych, niezależnie od ich stawki podatkowej. Przeciwnicy twierdzą, że kredyt inwestycyjny faworyzuje bogatszych inwestorów, choć nieliczni zaprzeczają, że stanowi on zachętę do inwestycji.

Kredyty inwestycyjne i ulgi inwestycyjne zostały przyjęte przez Stany Zjednoczone w 1962 r. w celu ochrony krajowych przedsiębiorstw przed zagraniczną konkurencją, ale zostały one wyeliminowane w ustawie o reformie podatkowej z 1969 r. w celu przeciwdziałania rosnącej inflacji. Wielka Brytania również eksperymentowała z dodatkami inwestycyjnymi, ale pod koniec lat 60. zmieniła je na bezpośrednie dotacje rządowe.

Kredyt terminowy/inwestycyjny

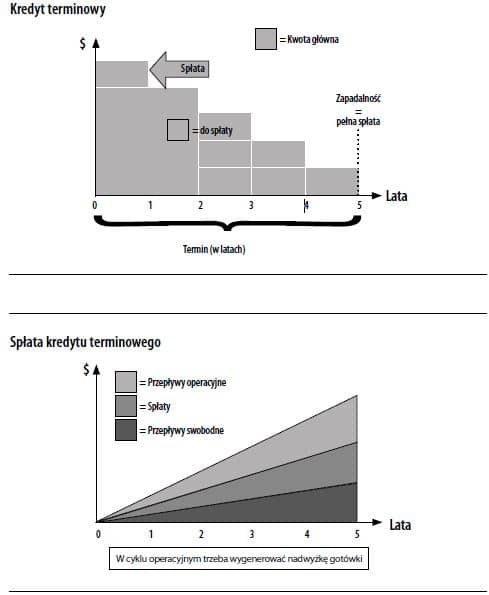

Kredyt, którego spłata jest rozłożona w czasie na okres dłuższy niż rok. Zgodnie z zasadą dopasowania w finansach, celem takiego kredytu jest finansowanie aktywów długoterminowych (stąd synonim w postaci „kredytu inwestycyjnego”). Źródło funduszy na spłatę kredytu stanowi nadwyżka gotówki, powstająca stopniowo ze środków pieniężnych netto z działalności operacyjnej. Udzielając kredytu terminowego, kredytodawca koncentruje się na trzech sprawach:

- Cel, na który przeznaczono inwestycję wygeneruje dostateczny przepływ gotówki w czasie, który pomoże spłacić kredyt; jest to w pełni zgodne z kryteriami podejmowania decyzji o inwestycjach, w których chodzi o upewnienie się, że dojdzie do spłaty lub że istnieje wystarczająca wartość bieżąca netto, co się oblicza, posługując się metodą zdyskontowanych przepływów środków pieniężnych, które dyskontuje się stopą kosztu kapitału przedsiębiorstwa.

- Zakładając, że wyjście awaryjne prowadzi przez zabezpieczenie majątkowe, kredytodawca poszukuje aktywów o wartości, która nie spadnie w okresie kredytowania. Jeśli zabezpieczeniem jest finansowany składnik aktywów, najlepiej, aby termin spłaty kredytu był krótszy niż okres przydatności tego składnika, a jego wartość powinna niezmiennie pokrywać kwotę kredytu.

- Założenie kontynuacji działalności przedsiębiorstwa w okresie finansowania stanowi gwarancję, że inwestycja będzie w stanie „przynieść owoce”. Wiąże się to z koniecznością skalkulowania potencjalnej zdolności firmy do zaspokojenia wszystkich zobowiązań niezbędnych do kontynuowania działalności zgodnie z obraną strategią i w ramach ograniczeń narzucanych przez rynek, na którym firma działa (popyt, konkurencja itp.).

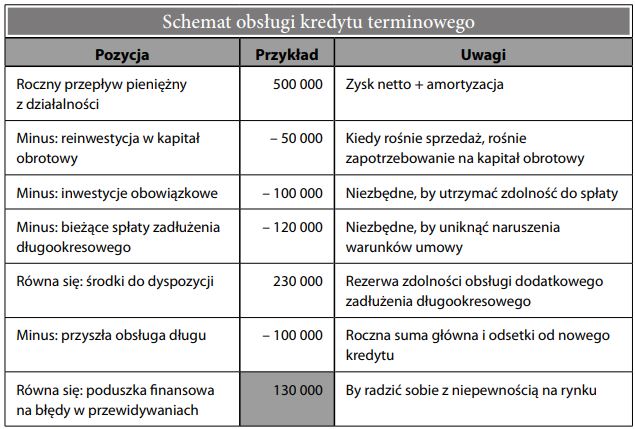

Kalkulację taką przeprowadza się zwykle wedle następującego schematu:

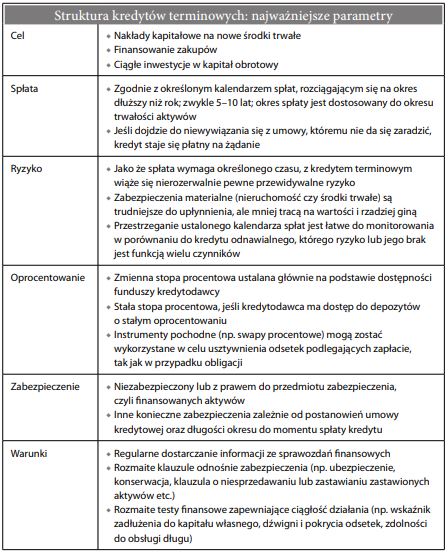

Opierając się na powyższym toku rozumowania, kredyty terminowe mają zwykle

następującą strukturę:

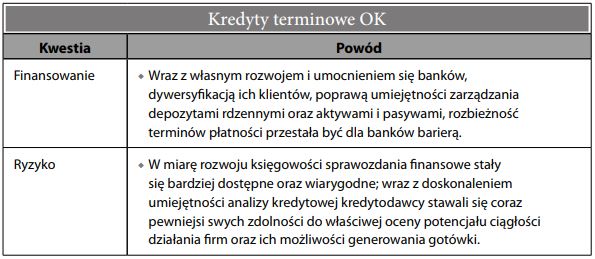

Początkowo banki finansowane były głównie z krótkoterminowych zobowiązań z tytułu depozytów, zwykle więc ograniczały się one do udzielania „samospłacających się” kredytów obrotowych. Kredyty terminowe uważano za obciążone zbyt dużym ryzykiem, choć i tak ich udzielano, ukrywając je pod płaszczykiem finansowania krótkoterminowego (zob. początek poniższego cytatu). Wiązał się z nimi problem rozbieżności w terminach zapadalności. Co więcej, trudno by- ło dokładnie przewidzieć wyniki działalności firmy, jeśli dane finansowe były ograniczone jedynie do informacji z przeglądu tego, co działo się z depozytami w wyniku konwersji aktywów. Kredyt terminowy postrzegano jako pomoc finansową: krótkoterminowy kredyt, który nie był spłacany. Dwie kwestie przyczyniły się do zmiany takiego podejścia:

Istotą kredytu terminowego jest długotrwałe zaangażowanie kredytodawcy. Nie ma tu opcji doraźnej, dostępnej przy pożyczkach krótkoterminowych; kredytodawca udzielający kredytu terminowego nie może – gdy go coś niepokoi – przedstawić żądania zapłaty. Dlatego przy kredytach terminowych istnieje tym większa potrzeba lepszego poznania firmy i „odrobienia pracy domowej” z kompleksowej analizy ekonomiczno-finansowej (zob. drugą część poniższego cytatu). Z punktu widzenia kredytobiorcy kredyt terminowy może być atrakcyjnym wariantem, szczególnie przy ograniczonym dostępie do kapitału, gdy nie można skorzystać z publicznego rynku obligacji. Finansowanie zwiększa zdolności produkcyjne, a co za tym idzie – wartość firmy. Rosną dochody, udział w rynku, a więc i rentowność przedsiębiorstwa.

Dyscyplina kredytowania

Prawda jest taka, że banki zawsze udzielały kredytów terminowych, jakkolwiek by je nazywały; zwykle były to kredyty klasyfikowane jako krótkoterminowe, które w chwili

zapadalności były automatycznie rolowane lub odnawiane (…). Bank mógł wpaść w kłopoty raczej dlatego, że ukrywał podejmowane działania (szczególnie przed samym sobą), niż z tego powodu, że dostosował swoje procedury do potrzeb otwartego obsługiwania rynku bez stosowania zasłon dymnych (…). Nie da się sensownie sformułować prognozy dla danej firmy, nie rozumiejąc, co się dzieje w branży (…). Dlatego najważniejszą rzeczą, jaką wymusza finansowanie terminowe, jest potrzeba zdobycia przez personel banku wiedzy branżowej.

George S. Moore, legendarny bankowiec, The Banker’s Life (1986), s. 155–156